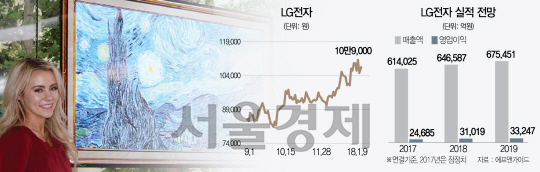

LG전자(066570)가 올해 사상 처음 영업이익 3조원 시대를 열 것이라는 전망에 힘이 실리고 있다. 지난해 4·4분기 실적이 계절적 영향에도 불구하고 전년 동기 대비 흑자전환에 성공하며 올해는 전 사업부의 실적이 개선될 것이라는 전망이 커지고 있기 때문이다. 이 같은 기대감에 지난달에만 기관과 외국인이 각각 2,000억여원과 1,400억여원을 순매수하는 등 LG전자는 전체 기관·외국인 순매수 종목 8위와 3위에 이름을 올렸다. 최근 한 달 동안 12개의 증권사가 목표주가를 상향 조정하는 등 눈높이를 올리면서 주가도 한 달간 약 15% 오르는 등 뚜렷한 상승세를 보이고 있다.

9일 금융정보 제공 업체 에프앤가이드에 따르면 LG전자는 올해 3조1,019억원의 영업이익을 올릴 것으로 전망된다. 증권사들은 불과 3개월 전 LG전자의 올해 영업이익이 2조8,608억원에 그칠 것으로 추정했으나 1개월 전 3조535억원으로 높인 데 이어 현재는 3조1,019억원으로 각각 8.4%, 2.2% 상향 조정했다. 같은 기간 순이익 추정치도 1조9,444억원에서 1조9,726억원, 2조865억원으로 꾸준히 증가했다.

전날 발표한 LG전자의 지난해 4·4분기 실적이 시장의 기대치를 밑돌았음에도 증권가는 올해 실적에 대한 기대감을 유지했다. 4·4분기 잠정 영업이익이 3,668억원에 그쳤지만 이는 연말에 마케팅 비용이 발생했기 때문일 뿐 경쟁력 자체에서 비롯된 문제는 아니라는 설명이다. 김지산 키움증권 연구원은 “전사적으로 연말에 선행적 마케팅 비용이 집중된 것으로 보인다”며 “올해 영업이익 전망치는 3조2,000억원으로 유지한다”고 밝혔다.

특정 사업부가 아닌 전 사업부의 실적이 개선될 것으로 기대된다. 먼저 그간 적자를 내며 실적 상승을 가로막았던 MC사업부와 VC사업부의 개선이 예상된다. 미래에셋대우에 따르면 지난 2016년 1조2,181억원의 영업손실을 기록한 MC사업부는 지난해 7,376억원, 올해 1,847억원으로 영업손실이 대폭 감소할 것으로 추정된다. 2016년 633억원의 영업손실을 낸 VC사업부의 경우 지난해까지는 861억원의 영업손실을 냈지만 올해에는 115억원의 영업이익을 낼 것으로 전망된다. 김 연구원은 “자동차 부품은 충분한 수주 잔액을 바탕으로 하반기부터 분기 매출액 1조원과 흑자 전환의 성과를 보여줄 것”이라고 예상했다. 꾸준히 흑자를 내고 있는 HE사업부와 H&A사업부의 실적 상승도 계속될 것으로 보고 있다. 미래에셋대우는 HE사업부는 같은 기간 영업이익이 1조2,374억원에서 1조6,094억원, 1조6,446억원으로, H&A사업부는 1조3,176억원에서 1조6,015억원, 1조6,800억원으로 증가할 것으로 내다봤다. 고정우 NH투자증권 연구원은 “2018년 LG전자의 연결 영업이익은 최소 3조원 이상으로 가전과 TV가 안정적인 성장세를 이어가는 가운데 전장부품이 가파른 성장세를 나타낼 것”이라며 “스마트폰의 회복 가시성이 낮지만 2018년을 지나면서 U자형 회복세를 보일 가능성이 충분하다”고 말했다.

이 같은 전망이 이어지면서 매수세도 달아오르고 있다. 외국인은 지난달 유가증권시장에서 1조7,368억원을 순매도했지만 LG전자는 1,434억원 순매수했다. 기관 역시 2,092억원을 순매수했다. 외국인과 기관의 동반 매수에 힘입어 지난해 11월 말 9만원에 그쳤던 LG전자의 주가는 이날 10만9,000원에 마감하며 21% 상승했다. 같은 기간 12개의 증권사가 목표주가를 12만~13만2,000원으로 상향 조정하는 등 눈높이 조정에 나섰다.

다만 일각에서는 그간 실적 상승의 발목을 잡았던 MC사업부에 대해 여전히 우려의 눈길을 보내고 있다. 김동원 KB증권 연구원은 “제품 라인업 축소에 따른 플랫폼 효율화와 원가 절감 등으로 올해 MC사업부의 적자 규모는 전년 대비 절반 이상 축소된 3,181억원으로 추정된다”면서도 “MC사업부의 적자폭 확대는 목표주가를 밑돌 만한 위험 요소”라고 지적했다. /김연하기자 yeona@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

yeona@sedaily.com

yeona@sedaily.com