기업들이 결산을 마치고 자신감을 회복하면서 상반기에도 대어급 공모주 일정이 속속 가시화되고 있다. 여전히 정보통신과 반도체 관련 업종이 주목을 받는 가운데 롯데그룹이 오랜만에 기업공개(IPO)에 나서는 등 지난해 뜨거웠던 공모주 열풍이 올해 상반기까지 이어지는 모양새다.

가장 주목받는 종목은 롯데정보통신이다. 롯데그룹이 총수의 구속수감에도 차질 없이 코스피 상장예비심사 청구를 진행하며 절차를 밟고 있다. 롯데정보통신은 롯데그룹 내 시스템 통합(SI)사업을 맡고 있다. 지난해 투자부문(롯데IT테크)과 사업부문(롯데정보통신) 물적 분할로 재탄생한 회사로 롯데IT테크의 100% 자회사다.

롯데정보통신은 롯데그룹의 IT서비스 계열사로 최대 6,000억원 이상의 기업가치를 기대할 수 있다는 평가를 받고 있다. 옛 롯데정보통신의 지난해 별도기준 매출액은 6,913억원, 영업이익은 327억원으로 전년대비 각각 11%, 89% 증가했다. 롯데정보통신은 국내 상장사 가운데 동종 시스템통합(SI) 업체인 삼성SDS와 신세계I&C, 포스코ICT, SK C&C 등과 비교하며 가치를 산정 중이다. 다만 SK C&C는 지주회사 성격이어서 포스코ICT와 신세계I&C, 삼성SDS 등의 PER(주가수익비율)을 적용해보면 롯데정보통신의 PER은 20배 수준으로 예상되고 있다.

롯데정보통신의 IPO는 롯데그룹의 지분 구조를 단순화하겠다는 의지의 일환이다. 로이터는 “롯데가 이전보다 소유권을 투명하게 하기 위한 움직임”이라며 “항의에 직면한 신동빈 회장의 최근 거취에 따라, 이러한 움직임은 더욱 적극적일 것”이라고 관측했다. 롯데정보통신의 공모 결과는 롯데시네마, 코리아세븐, 롯데지알에스 등 잠재적 IPO 후보 기업의 행보에도 영향을 미칠 전망이다. 미래에셋대우가 단독 주관해 이르면 이달 말 청약 일정을 계획하고 있으며 6월 상장을 예정하고 있다

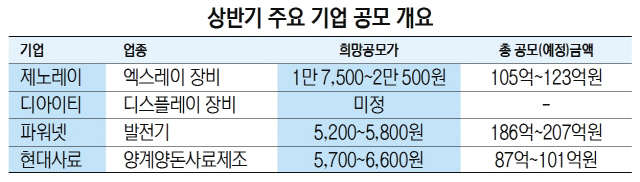

제노레이는 각종 엑스레이 영상 진단 장비 업체로 병원과 치과, 정부를 주요 고객으로 해 40개국에 수출하고 있다. 자체연구기술을 바탕으로 28개의 관련 특허를 보유했고, 이는 원가 절감으로 이어지고 있다고 회사는 설명했다. 주요 제품은 미국 식품의약국으로부터 인증을 받았다. 실적 성장세가 가파르다. 매출액은 2015년 293억원에서 2017년 413억원으로 상승했고 같은 기간 당기순이익은 18억원에서 50억원으로 뛰었다. 주당 희망가 밴드는 1만 7,500원에서 2만 500원이며 한국투자증권이 상장주관사다. 제노레이는 IPO에서 ‘개발비’ 이슈를 어떻게 넘어설 지가 상장을 앞두고 개발비 비용 처리를 줄이고 무형자산으로 더 많이 쌓았기 때문이다. 자산화 기준을 공개하지 않아 투자자 판단이 어렵다는 지적도 나온다. 지난해 감사보고서에 따르면 개발비를 비용(판매일반관리비)으로 처리한 금액은 약 13억 6,700만원이다. 전년도 18억 2,400만원보다 5억원 가까이 줄였다. 반면, ‘무형자산’으로 계상한 개발비는 약 17억 390만원으로 비용 처리보다 높아졌다. 전년도에 무형자산으로 올린 것(13억 4,250만원)보다 4억원 가까이 많았다. 제노레이 ‘개발비 자산화 비율’은 지난 2016년 42.39%에서 2017년 55.48%로 급증했다. IPO를 위해 이익을 늘리려다보니 연구개발(R&D)비를 비용처리하는 방향으로 유도하고 있는 회계당국의 의지와 어긋난다.

평판디스플레이 장비업체인 디아이티도 제3공장 건설을 위한 자금을 모집하기 위해 상장을 앞두고 있다. 삼성디스플레이와 중국 고객을 대상으로 유기발광다이오드(OLED)장비를 공급하며 성장했다. 매출액은 2015년 904억원에서 2017년 860억원으로 줄고 같은 기간 당기순이익은 161억원에서 111억원으로 축소했다. 다만 중국 수주가 늘어나면서 앞으로 2~3년간 안정적인 실적이 기대된다.

전체 직원 300여 명 중 약 70명이 R&D 인력으로 광학과 시뮬레이션 기술력이 높다는 평가를 받고 있다. 삼성증권이 주관사로 지난달 29일 코스닥 상장예비심사를 청구했다.

파워넷은 전동기와 발전기 및 전기 변환·공급·제어 장치를 제조하는 업체다. 2015년 1,195억원이던 매출은 지난해 1,226억원으로 올랐으며 같은기간 당기순이익은 47억원에서 68억원으로 상승했다. 주당 희망가 밴드는 5,200~5,800원이다. DB금융투자가 상장을 주관한다. 국내 증시에서 디스플레이 장비 업종이 대체적으로 PER(주가수익비율) 10~20배인 점을 고려하면 디아이티의 기업가치는 1,500억~2,000억원 수준에서 결정될 가능성이 높다. 중국 매출이 증가하면서 실적 향상이 이어지고 있다는 점이 강점이다. 다만 회사측에서 보수적인 공모 전략을 고려해 비교적 높은 할인율을 적용할 가능성은 남아있다. /임세원기자 why@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

why@sedaily.com

why@sedaily.com