미국의 대형 사모펀드 콜버그크래비스로버츠(KKR)의 첫번째 아시아 부동산 펀드 자금 모집이 순조롭게 진행되고 있습니다. KKR은 그간 자체 자금과 바이아웃 펀드를 통해 한국을 비롯한 아시아 지역에 주로 투자해왔는데 이번에 아시아 부동산 펀드를 조성하면서 보다 공격적인 투자에 나설 것으로 예상됩니다.

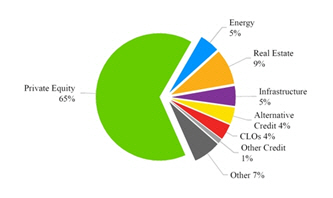

미 증권거래위원회(SEC)에 따르면 KKR은 최근 15억달러 규모로 조성 중인 첫번째 아시아 부동산 펀드 자금 약 6억 9,810만달러 모아 투자자 모집을 절반 정도 완료했습니다. KKR은 그간 회사 규모에 비해 부동산에 많은 투자를 해오지는 않았습니다. 3월 말 기준 KKR의 부동산 투자 비중은 9% 수준입니다. 반면 경쟁회사인 블랙스톤은 전체 자산에서 부동산 투자 비중이 약 30%에 달해 KKR보다 3배 이상 비중이 큽니다.

하지만 최근 들어 KKR은 부동산 투자에도 적극적으로 뛰어들고 있습니다. 특히 아시아를 비롯한 한국에서도 눈에 띄는 행보를 보이고 있습니다. KKR은 지금까지 한국에서 네 차례 투자를 했으며, 최근 들어 더 속도를 내고 있습니다. KKR은 지난 2014년 광화문에 위치한 더케이트윈타워를 사들이면서 한국 상업용 부동산에 처음으로 투자했습니다. 당시는 고유계정을 활용해 투자했는데 사실상 첫 아시아 지역 부동산 투자였습니다. 이후 KKR은 더케이트윈타워를 2018년 초 3.3㎡당 역대 최고가에 삼성SRA자산운용에 매각했습니다. 또 2017년에는 마스턴투자운용과 손잡고 평택 물류창고를 개발하고, 2018년에는 이지스자산운용과 손잡고 서울 역삼역 인근 옛 르네상스호텔 부지 재개발 사업에 투자했습니다. 이 두 건은 아직 아시아에 투자하는 부동산펀드를 조성하기 전이라 바이아웃 펀드를 활용해 투자했습니다. 이후 평택 물류창고는 올해 페블스톤자산운용에 매각했으며, 르네상스호텔 부지 재개발 사업에 투자한 지분은 신세계그룹에 매각했습니다. 신세계는 르네상스호텔 부지에 신세계조선호텔을 들일 예정이며, 오피스도 계열사 사옥으로 사용할 가능성이 있습니다. 아울러 KKR은 올해는 이지스운용·SK D&D와 컨소시엄을 이뤄 남산스퀘어 빌딩에 투자하는 등 한국 시장에서 보폭을 넓히고 있습니다. KKR이 남산스퀘어 빌딩에 투자한 빌딩이 바로 아시아 부동산펀드를 활용한 첫 한국 투자입니다. 이에 앞서 작년에는 아시아부동산펀드 조성을 시작하면서 한국에서 처음으로 부동산 투자 전문가를 영입하기도 했습니다. 최근 아시아퍼시픽 지역에서 한국 시장의 거래 규모와 비중이 점점 커지고 있어 KKR은 이번에 조성하는 아시아 부동산펀드를 활용해 한국 시장에서 영향력을 더 키울 것으로 예상됩니다.

관련기사

KKR은 현재 아시아 부동산펀드 뿐만 아니라 역대 최대 규모의 아시아 바이아웃 펀드를 조성하고 있기도 합니다. 블룸버그에 따르면 KKR은 125억달러 규모의 아시아 바이아웃 펀드 자금 조성을 시작한 지 7개월 만인 지난달 말 80% 이상인 100억달러 규모의 자금 조달을 끝냈습니다. 이번에 KKR이 조성하는 아시아 바이아웃 펀드는 지난 2018년 중국의 힐하우스캐피탈그룹이 조성한 106억달러를 넘어 아시아에 투자하는 바이아웃 펀드로는 역대 최대 규모가 될 것으로 전망됩니다. KKR은 신종 코로나바이러스 감염증(코로나19) 이후 전 세계적으로 자산 가격이 급락한 가운데 사모펀드 운용사 중에서도 가장 공격적으로 투자에 나서고 있는 곳입니다. 블룸버그에 따르면 KKR은 지난 3월 1일부터 5월 1일까지 전 세계적으로 127억달러를 투자해 59억달러를 기록한 실버레이크를 제치고 압도적인 1위에 올랐습니다. 시장조시기관 피치북(Pitchbook)의 사모펀드 분석가인 딜런 콕스는 “사모펀드의 실적이 가장 좋은 시기(Vintage)는 경제 침체기에 투자했던 경우가 많다”고 설명하면서 KKR의 공격적인 행보를 예상했습니다.

한편 KKR은 1976년 헨리크라비스와 조지로버츠가 설립했으며 1984년 1억달러 규모의 1호 바이아웃펀드를 선보이면서 기업 인수합병(M&A)에 나섰습니다. 이후 인프라, 부동산 등으로 투자 영역을 확대해 3월말 기준 2,070억달러 규모의 자산을 운용하고 있습니다.

/고병기기자 staytomorrow@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >