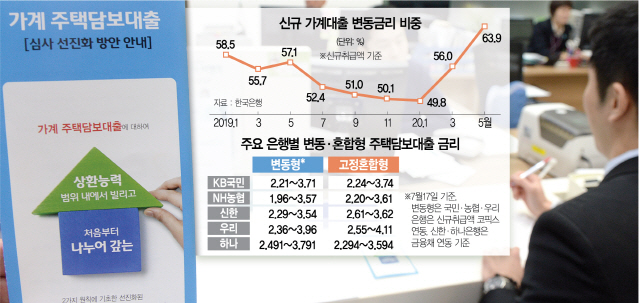

17일 한국은행 경제통계시스템에 따르면 올해 5월 기준 국내 예금은행의 신규 가계대출액 가운데 변동금리 비중은 63.9%에 달했다. 2018년 12월(64.8%) 이후 최대치다. 변동금리 비중은 지난해 하반기부터 올 1월까지만 해도 절반(49.8%) 수준을 유지했지만 이후 급격하게 올랐다.

이는 변동금리형 상품의 금리가 고정금리형보다 낮기 때문이다. 이날 기준 5대 시중은행 가운데 하나은행을 제외한 KB국민·신한·우리·NH농협은행은 변동형(신규취급액 코픽스 연동 기준) 주담대 금리가 고정혼합형 주담대 금리보다 더 낮았다. 국민·우리·농협은행의 경우 두 달 전만 해도 혼합형 주담대 금리가 더 낮았지만 지난달부터 점차 역전됐다. 국민은행은 혼합형 주담대 금리가 2.24~3.74%, 변동형 주담대 금리가 2.21~3.71%로 차이가 작은 편이었지만 농협은행은 △혼합형 2.20~3.61% △변동형 1.96~3.57%, 신한은행은 △혼합형 2.61~3.62% △변동형 2.29~3.54%로 최저금리 간 격차가 0.2~0.3%포인트 벌어졌다.

은행이 판매하는 고정금리형 주담대는 보통 5년 동안 고정금리를 적용하다가 이후 변동금리로 바뀌는 혼합형 상품이다. 시장금리나 은행의 조달비용에 따라 3~6개월마다 금리를 조정하는 변동형에 비해 차주가 부담해야 할 변동성이 낮은 대신 금리가 더 높은 것이 통상적이다. 하지만 2018년 말부터 글로벌 경기 악화 우려가 커지면서 고정금리의 기준이 되는 금융채 AAA등급 5년물 금리가 대폭 떨어져 한동안 혼합형이 변동형보다 금리가 싼 ‘역전 현상’이 나타났다. 최근 변동형 주담대 금리가 더 떨어진 것은 이 역전 현상이 깨지기 시작했다는 뜻이다. 변동형의 기준이 되는 코픽스(COFIX·자금조달비용지수)가 기준금리 ‘빅컷’의 여파로 역대 최저인 0%대로 떨어졌기 때문이다. 농협은행은 16일부터 변동형 주담대 금리를 최저 연 1.96%까지 낮췄다.

이에 따라 기존에 고정금리 주담대를 이용하고 있던 차주들도 변동형으로 갈아타는 데 관심이 커졌다. 하지만 기존 대출 실행 시점에 따라 대환대출을 할 경우 중도상환수수료·인지세 등 부수 비용이 발생하는 것은 물론 대출 한도와 금액이 줄어들 수 있다는 점에 유의해야 한다. 대환대출은 은행에서 신규 대출과 똑같이 심사하기 때문에 기존 대출을 받은 이후 거주지역의 부동산 규제가 강화됐다면 대환대출의 한도도 새 규제비율에 따라 결정된다.

가령 규제지역의 담보인정비율(LTV)과 총부채상환비율(DTI)을 각각 10%포인트 강화한 2017년 6·17대책 이전에 대출받았던 차주라면 당시에는 LTV를 최대 70% 적용받을 수 있었지만 현재는 규제지역 여부, 주택가격 등에 따라 30~40%만 받을 수 있다. A은행 관계자는 “집값이 많이 올랐다지만 주택가격 상승분이 LTV 하락분을 못 따라가는 경우도 많다”며 “대출한도뿐 아니라 전세대출 회수, 전입 조건 강화 등 새로운 규제를 적용받을 수 있어 갈아타기를 포기하는 고객들도 많다”고 말했다.

새로 주담대를 받으려는 수요자들은 변동금리형과 고정금리형 사이에서 고심하고 있다. B은행 관계자는 “현재까지 금리가 지속적인 인하 기조에 있어 변동금리형 상품을 추천한다”며 “금리가 더 내리면 이자 부담이 줄 것이고 금리가 오른다면 그때 가서 고정금리로 갈아타도 늦지 않다”고 설명했다. 중도상환수수료는 대출 후 3년이 지나면 없어진다. 반면 고정금리형도 금리가 사상 최저 수준까지 떨어진 만큼 불확실성을 관리하고 싶은 차주라면 혼합형 상품도 고려할 만하다. C은행 관계자는 “혼합형의 경우 대출자가 5년간 고정된 이자 부담으로 변동성을 줄일 수 있다”며 “예측할 수 있는 자금 관리를 원하는 차주라면 혼합형을 추천한다”고 말했다.

/빈난새기자 binthere@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >