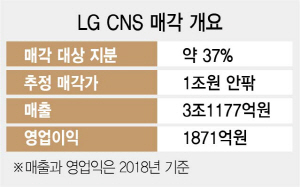

LG(003550) CNS 소수 지분 인수전이 국내 사모펀드(PEF)와 해외 PEF의 대결로 압축됐다. LG그룹의 시스템통합(SI) 계열사인 LG CNS는 정부의 일감 몰아주기 규제를 피하기 위해 ㈜LG와 특수관계인이 보유한 지분 87.3% 중 약 37%에 대한 매각작업을 진행해왔다.

23일 투자은행(IB) 업계에 따르면 LG CNS와 매각 주관사인 JP모건은 지분 매각을 위한 예비입찰을 이날 마감했다. 국내 PEF 중에서는 스틱인베스트먼트가 도전장을 냈고 IMM프라이빗에쿼티(PE)는 입찰을 포기했다. 해외 PEF 중에서는 맥쿼리PE와 콜버그크래비스로버츠(KKR), 칼라일그룹, 베인캐피털 등이 참여한 것으로 알려졌다.

이번 지분 매각이 당초 예상을 깨고 흥행한 것은 LG CNS의 성장성에 PEF들이 높은 점수를 매긴 결과로 풀이된다. 이번 매각은 경영권이 넘어오지 않는 소수 지분 딜이기 때문에 해외 바이아웃 펀드들이 입찰에 참여하기 어려울 것이라는 전망이 많았다. 또 최근 경기가 꺾일 조짐을 보이고 있어 유일한 엑시트(exit) 창구인 기업공개(IPO)가 어려워질 경우 난감한 상황에 처할 수 있다는 부정적인 분석도 있었다.

하지만 LG 측은 LG CNS가 향후 국내 SI 사업뿐 아니라 글로벌 시장으로 무대를 옮겨 사업영역을 확대할 계획을 갖고 있다는 점을 원매자 측에게 집중 홍보한 것으로 알려졌다. 클라우드, 스마트시티 조성 등이 이 회사의 미래 먹거리로 꼽힌다. 이에 따라 지분 매각 가격은 LG가 요구해온 1조원 안팎에서 결정될 가능성이 큰 것으로 예상된다.

국내 토종 펀드 중 스틱이 입찰에 참여한 것도 주목할 만한 대목이다. LG와 JP모건은 글로벌 사업을 확장한다는 취지 아래 해외 PEF를 중심으로 구애 작업을 펼친 것으로 알려졌는데 스틱이 입찰을 최종 결심해서다. IB 업계의 한 관계자는 “스틱이 기업 지배구조 등 특수상황에 대한 노하우를 이미 상당히 갖추고 있어 이 같은 자신감을 바탕으로 입찰에 참여한 것으로 보인다”고 분석했다.

스틱은 지난 2017년 한화그룹이 김동관 한화큐셀 전무 등 삼형제가 대주주로 있던 한화S&C 처리 문제를 두고 고심하고 있을 때 해결사로 나서 한화S&C의 분할 및 한화시스템과 합병 작업 등에 투자한 바 있다. 이 과정에서 한화와 스틱의 신뢰관계도 두터워진 것으로 전해진다. 한화시스템은 당초 연내 상장을 목표로 IPO를 추진해왔으나 최근 시장이 어려워 다소 지연될 수 있다는 전망도 나온다.

/서일범·김상훈기자 squiz@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

squiz@sedaily.com

squiz@sedaily.com