|

"일본 기업의 해외 인수합병(M&A)은 이제 시작일 뿐이다"(골드만삭스 보고서)

'주식회사 일본'이 글로벌 M&A 시장의 큰 손으로 주목받고 있다. 풍부한 자금력을 바탕으로 해외에서 새 성장동력을 찾기 위해 해외의 크고 작은 기업 사냥에 본격적으로 나설 태세다. 엔화 가치가 2007년 이후 최저 수준으로 떨어졌지만 이전보다 비싼 값을 치르고라도 기업 인수를 통해 새로운 성장 모멘텀을 찾기 위한 포석으로 풀이된다.

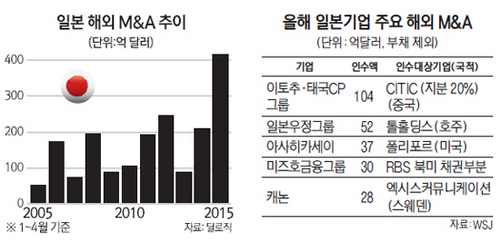

시장정보업체 딜로직에 따르면 올해 4월 현재까지 일본 기업들의 해외 M&A 규모는 418억달러(약 44조5,000억원)로 지난해 같은 기간(212억 달러)의 두 배 수준이라고 월스트리트저널(WSJ)이 최근 보도했다. 이러한 추세가 이어진다면 지난해 연간 M&A 규모 534억 달러를 쉽게 넘어설 전망이다. 골드만삭스도 최근 보고서를 통해 일본의 국내총생산(GDP) 대비 M&A 거래액 비율은 1.8%로 선진국 중 최저 수준이지만 이 비율이 곧 독일의 4% 수준으로 높아질 것이라고 예상했다.

올 들어 일본 기업들의 해외 M&A 중 가장 눈에 띄는 행보는 일본 우정그룹의 호주 물류회사 톨홀딩스 인수와 중국 국영기업인 중신그룹(CITIC)에 대한 이토추상사의 투자다.

일본우정그룹의 톨홀딩스 인수는 부채를 제외하고도 52억달러에 이르며, 이토추상사는 태국 CP그룹과 공동으로 중신그룹에 104억달러를 베팅했다. 캐논·히타치제작소·아사히카세이 등도 올들어 대규모 M&A에 나섰다.

일본 기업들의 M&A 식욕은 높은 프리미엄에서도 확인할 수 있다. 지난 1·4분기 일본 기업들은 현 주가 대비 평균 46%의 프리미엄을 지급하고 해외 기업들을 인수했다. 이는 지난해 25%보다 훨씬 높아진 것으로, 같은 기간 글로벌 M&A 평균인 약 22%도 뛰어넘는 것이다.

일본 기업의 활발한 해외 M&A 추진 배경에는 풍부한 자금력이 있다고 WSJ은 분석했다. 일본은행(BOJ)에 따르면 지난해 말 기준 일본기업이 보유하고 있는 현금 규모는 2조 달러에 육박한다.

아베노빅스 이후 눈에 띄게 개선된 실적에 힘입어 두둑한 실탄을 보유할 수 있게 된 셈이다. 쓰노다 신스케 노무라증권 글로벌 M&A 대표는 "막대한 현금을 손에 쥐고 있는 기업들이 이 돈을 어떻게 쓸지 고민하고 있다"며 앞으로도 일본 기업들의 해외 M&A가 활발하게 이어질 것으로 내다봤다.

M&A 대상에도 변화가 나타나고 있다. 니혼게이자이신문은 일본이 지난 2000년대 주로 동남아시아·인도 등 신흥국 기업들의 M&A를 추진했지만 최근 진행되는 대형 M&A는 대부분 유럽·호주 등 선진국에서 이뤄진다고 전했다.

제도적인 문제나 인프라 미흡 등 불안요인이 많은 신흥국 리스크를 최소화하고 새 성장 동력을 찾아 선진국 기업 인수에 나서는 것이다.

캐논의 경우 주력인 디지털카메라 판매가 둔화되는 데다 사무기기도 성숙기에 접어들었다는 판단에 따라 CCTV를 새로운 성장축으로 설정하고 세계1위의 네트워크 카메라 업체인 스웨덴의 엑시스커뮤니케이션을 사들였다.

리튬이온전지용 절연재 제조업체인 아사히카세이는 그동안 소홀히 했던 자동차용 절연재 부문을 강화하기 위해 경쟁사인 미국 폴리포르를 인수한 것으로 알려졌다.

또 다른 촉매는 최근 정부 주도로 이뤄지는 일본 기업들의 순환출자 해소 노력이다. 골드만삭스는 "순환출자 규제 강화 움직임으로 낮아진 자본 효율성을 높이기 위한 일본 기업들의 고민들이 계속될 것"이라며 "실제 독일에서도 지난 1990년대 말 순환출자 금지 조치 이후 M&A가 붐을 이뤘는데 일본에서도 이 같은 모습이 재연될 수 있다"고 전망했다.

다만 2007년 이후 최저치로 떨어진 엔화 가치로 M&A 비용 부담이 크다는 점은 리스크다.

소프트뱅크의 스프린트 인수 등이 이뤄졌던 2012년 당시 달러엔 환율은 80엔 선으로 엔고가 해외 M&A의 기본 배경이 됐다. 하지만 현재 달러 대비 엔 환율은 190엔대까지 치솟으면서 엔저 현상이 가속화하고 있다. 그럼에도 일본 기업들이 해외 M&A에 나서는 데는 현재의 투자 기회를 더 중요하게 생각하기 때문이라고 니혼게이자이는 분석했다.

이와함께 최근 호황을 떠받치고 있는 엔저가 언젠가 끝날 수 있다는 우려 역시 기업들이 자국보다 해외 M&A에 더 많은 노력을 기울이는 이유라고 신문은 전했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >