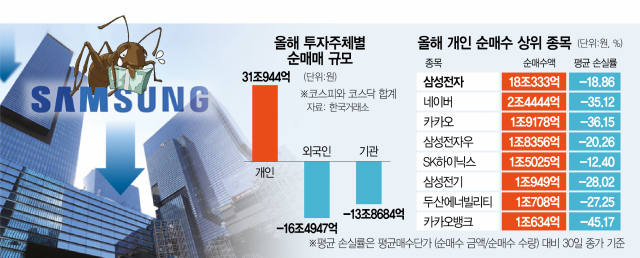

올해 들어 개미(개인투자자)들이 국내 증시에서 31조 원 이상을 순매수했지만 미국 연방준비제도(Fed·연준)의 공격적인 금리 인상 기조와 경기 침체, 기업 실적 둔화가 본격화하면서 대규모 손실을 보고 있다. 개인이 1조 원 이상 순매수한 8개 종목은 연초 이후 최소 12%에서 최대 45%의 하락률을 기록하고 있어 개미의 신음은 깊어지고 있다.

30일 한국거래소에 따르면 개인투자자들이 올해 초부터 이날까지 국내 증시에서 1조 원 이상 순매수한 종목은 삼성전자(005930)와 삼성전자우(005935)·SK하이닉스(000660) 등 반도체주와 네이버(NAVER(035420))·카카오(035720) 등 플랫폼주, 삼성전기(009150)·두산에너빌리티(034020)·카카오뱅크(323410) 등 8개다.

개미들의 투자 바구니에서 가장 많은 비중을 차지하는 종목은 삼성전자다. 개인은 삼성전자를 18조 333억 원 순매수했다. 삼성전자우(1조 8356억 원)를 포함하면 20조 원 가까이 사들인 것이다. 코스피와 코스닥 시장의 순매수액 31조 1944억 원 중 63.69%를 차지한다.

올해 삼성전자에 올라탄 개미들의 속은 시커멓게 타들어가고 있다. 개인투자자들은 대부분 손실 상태다. 올해 삼성전자의 개인 평균 매수 단가(순매수 금액/순매수 수량)는 6만 5443원이다. 이날 종가는 매수 단가 대비 18.86% 하락했다. 올 상반기 기준 삼성전자 소액주주는 592만 명으로 지난해 말(507만 명)에 비해 85만 명 이상 늘었다.

삼성전자와 함께 반도체 투톱으로 꼽히는 SK하이닉스도 개인 순매수 상위권을 차지했다. 개미들이 1조 5025억 원 순매수한 SK하이닉스는 5위에 올랐다. SK하이닉스의 이날 종가는 8만 3100원으로 개인 평균 매수 단가 대비 12.4% 하락했다.

금융투자 업계에서는 반도체 수요 둔화에 따라 재고가 쌓이면서 가격도 하락하는 악순환이 반복되며 주가에 빨간불이 켜진 것으로 분석한다. 스마트폰·PC·TV·게임기 등 개인용 전자 제품 출하량이 급감하며 메모리반도체를 주력으로 하는 삼성전자와 SK하이닉스가 직격탄을 맞고 있다는 설명이다. 이날 통계청이 발표한 산업 활동 동향에 따르면 반도체 생산은 전월보다 14.2% 줄어 7월(-3.5%)에 이어 두 달째 하락했다. 반도체 생산은 1년 전과 비교해도 1.7% 줄었다. 반도체 생산이 전년 동월보다 감소한 것은 2018년 1월(-1.7%) 이후 4년 7개월 만이다. 박유악 키움증권 연구원은 “경기 불안감으로 발생한 고객들의 급작스러운 재고 조정이 반도체 업황을 뒤흔들고 있다. 최근 2년 동안의 공급망 불안으로 높여놓았던 재고의 감축 움직임이기 때문에 그 여파가 예상보다 더욱 크고 깊게 나타나는 중”이라며 “메모리반도체의 경우 부진한 출하량과 가격 하락으로 전 분기 대비 큰 폭의 실적 감소가 나타날 것으로 보인다”고 밝혔다.

개미들이 사들인 네이버와 카카오 등 플랫폼주도 전 세계적인 긴축 기조 여파에 부진한 성적을 보이고 있다. 개인은 네이버와 카카오를 각각 2조 4444억 원, 1조 9178억 원 순매수해 상위 2위, 3위를 차지했지만 올해 평균 손실률은 50%를 넘는다. 이날 종가는 개인 평균 매수 단가 대비 각각 35.12%, 36.15% 하락했다. 네이버와 카카오의 소액주주는 각각 97만 3445명, 204만 1314명이다.

삼성전기와 두산에너빌리티, 카카오뱅크가 그 뒤를 이었다. 삼성전기는 전자 기기 수요 둔화의 타격을 입어 평균 매수 단가 대비 28.02% 하락했다. 평균 손실률 27.25%을 보이는 두산에너빌리티는 지주회사 두산이 5772억 원 규모의 지분 4.5%를 블록딜(시간 외 대량 매매)한 뒤 회복하지 못하고 있다. 카카오뱅크는 대출 성장률과 플랫폼 수익 회복세가 아직 의미 있게 나타나고 있지 않다는 분석이 나온다. 평균 손실률은 8개 종목 중 가장 큰 45.17%다.

금융투자 업계에서는 시장 상황에 알맞은 투자 전략을 짜야 한다고 입을 모은다. 김영환 NH투자증권 연구원은 “단기적으로 반등 모멘텀을 찾기 어렵다”며 “매출에서 수출이 차지하는 비중이 높고 판매 대금을 달러로 받는 분야 중 재고 압력이 적은 자동차와 미국 음악 시장으로 팬덤을 확대하는 데 성공한 K엔터테인먼트 종목 등을 관심 업종으로 꼽는다”고 말했다. 김용구 삼성증권 연구원은 “비이성적 공포에 맞설 증시 포트폴리오 재정비가 필요하다”며 “전기차·정유·건설 등 경기민감 수출주와 방산·미디어·음식료·유통 등 경기 방어 내수주로 현 매크로 불확실성 위험을 분산해야 한다”며 “낙폭 과대 종목 중 3분기와 연간 실적 서프라이즈 기대주, 고배당주, 고품질주에 대한 최저가 매수에 주목한다”고 말했다. 김용구 연구원은 최선호주로 삼성전자·삼성바이오로직스·SK이노베이션·현대건설·KB금융·기아·LIG넥스원·LG에너지솔루션·BGF리테일·현대일렉트릭을 꼽았다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kim@sedaily.com

kim@sedaily.com