강성부 대표가 이끌고 있는 행동주의 펀드 KCGI가 오스템임플란트(048260)에 대한 공개 매수를 선언한 사모펀드(PEF) 운용사 MBK파트너스와 유니슨캐피탈에 대해 “진심으로 환영한다”고 25일 밝혔다.

KCGI는 "MBK파트너스와 유니슨캐피탈은 우리나라를 대표하는 PEF로서 내재가치가 뛰어난 다수의 기업을 인수하여 기업지배구조를 포함한 경영효율성 개선, 성장동력 발굴 등을 통해 탁월한 투자성과를 발휘해왔다"며 "특히 전문경영인 체제확립을 통해 오너경영 때 보다 훨씬 투명한 기업거버넌스를 시행한 점이 훌륭한 투자성과를 이끌었던 것으로 알고 있다"고 설명했다. 또 "펀드로서 투자자들을 위한 신의성실의무는 저희와 크게 다르지 않을 것이라 생각한다"며 “KCGI와 함께 기업지배구조 개선을 통해 오스템임플란트의 가치를 높이고자 하는 큰 뜻에 동의하리라 믿는다”고 밝혔다.

KCGI는 오스템임플란트에 사모펀드들이 투자한다는 것 자체가 기업가치를 인정한 것이라고 설명했다. KCGI는 "오스템임플란트는 남다른 품질과 마케팅 역량을 갖추고 국내 1위의 임플란트 판매량은 물론 떠오르는 중국시장에서 독보적 시장지위를 확보하고 있고 전 세계적인 고령화 추세에 발맞춰 치과 관련 장비와 재료 면에서 확장성도 뛰어나 무한한 가능성을 내포하고 있다"며 “다만 최근에 단군이래 최대규모 횡령사건을 비롯하여 내부통제시스템상의 문제점을 반복하여 노출하고 있고 가족회사 손상차손, VIP 보험, 개인적 비행 등 대주주 관련된 수많은 사건사고들이 끊이지 않고 있다”고 분석했다.

KCGI는 “MBK와 유니슨이 경영에 참여해 경영투명성을 위한 독립적 이사회 구성 및 효율적 의사결정 구조가 확립된다면 오스템임플란트의 기업가치는 배가될 것으로 예상된다”며 “KCGI를 비롯한 주주들로서는 두 PEF의 오스템임플란트 투자를 환영하지 않을 수 없다”고 밝혔다.

KCGI는 오스템임플란트 횡령사건에 대한 책임 추궁은 물론 회사가 안고 있는 다양한 기존 문제들을 개선하기 위한 법적 노력을 다할 것이며 이를 통해 지배구조 개선에 나설 것이라고 설명했다.

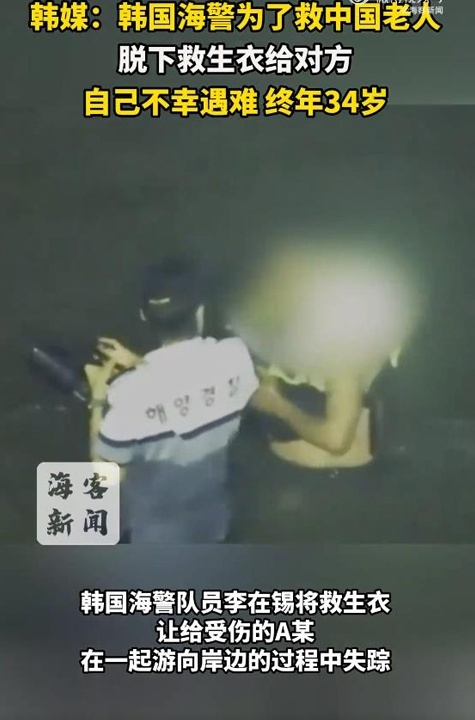

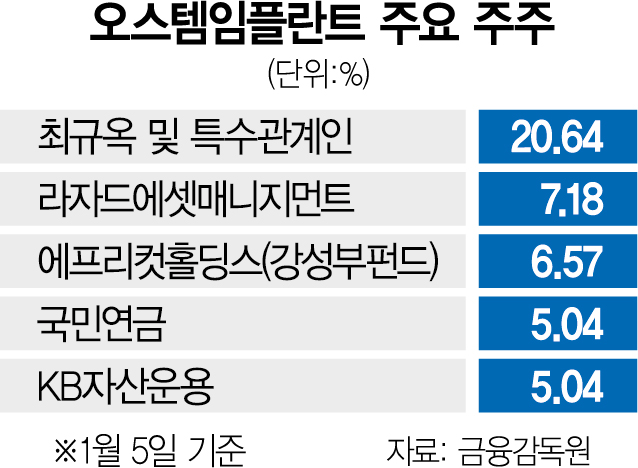

한편 MBK파트너스와 유니슨캐피탈은 오스템임플란트의 최 회장 측 보유 지분(20.64%) 중 10%를 인수하고 추가로 15% 정도를 공개 매수해 대략 25%의 지분을 확보할 계획이다. 최 회장과 MBK 등 연합군이 총 40%를 보유하게 되면 6.57%를 매수한 3대 주주인 KCGI를 압도할 수 있다는 판단을 한 것으로 풀이된다. MBK 등 연합군은 지분 인수를 위해 7000억 원가량을 동원하는데 이 중 상당 금액은 NH투자증권으로부터 주식담보대출을 받아 마련할 예정이다. 이들은 20일 기준 주가 16만 2500원보다 10%가량 높은 주당 19만 원 후반에 최 회장의 주식을 인수할 것으로 알려졌다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

theone@sedaily.com

theone@sedaily.com