은행권 혼란에 따른 침체 우려가 커지고 있지만 미국 고용시장은 예상 외로 강한 흐름을 보였다. 신용 경색이 구체화되지 않는 한 침체가 임박하지는 않았다는 신호다. 강한 고용과 높은 물가로 미 연방준비제도(Fed·연준)가 6월 금리 동결을 확신하기 어려울 것이라는 분석이 나온다.

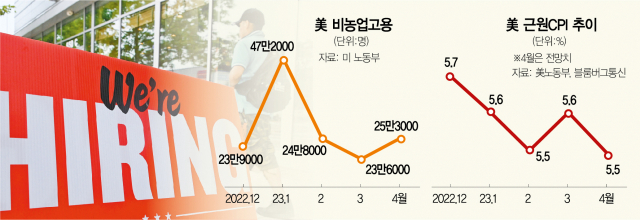

5일(현지 시간) 미 노동부에 따르면 4월 비농업 고용은 25만 3000명 늘어나 전월(23만 6000명)보다 증가했다. 블룸버그가 집계한 전망치인 18만 5000명도 웃돈다. 특히 3월에 3.5%였던 실업률은 3.4%로 더 낮아져 1969년 5월 이후 최저치를 기록했다. 일할 수 있는 인력은 모두 일을 하고 있어 고용시장의 인력 공급 여력이 작다는 의미다. 이에 4월 시간당 임금도 전년 대비 4.4% 올라 전월(4.3%)보다 상승세가 가팔라졌다. 제롬 파월 연준 의장이 적정 수준으로 보는 임금 상승률 3%를 웃도는 수치다.

연준의 금리 셈법은 복잡해지고 있다. 은행권 불안으로 신용 긴축이 가시화한다면 침체 속도가 빨라질 수 있지만 고용과 물가 기준으로는 여전히 침체 징후가 없기 때문이다. 제임스 불러드 세인트루이스연방준비은행 총재는 이날 “고용시장은 매우 타이트하고 경제의 기본 시나리오는 불황이 아니라 성장 둔화”라며 “은행 혼란의 영향도 침체에 이를 만큼 크지 않을 것”이라고 말했다.

물가도 여전히 높다. 식품과 에너지를 제외한 근원 소비자물가지수(CPI)는 올 들어 5.5~5.6%대에서 정체돼 있다. 4월 전망치도 5.5%다. 블룸버그이코노믹스의 애나 웡 미국 수석이코노미스트는 “전체 CPI 수치로는 인플레이션이 가속될 것으로 전망된다”며 “파월 의장이 안심할 수는 없을 것”이라고 전망했다.

다만 연준 안팎에서는 물가나 고용보다 신용 경색에 더욱 주목해야 한다는 목소리가 커지고 있다. 오스턴 굴즈비 시카고연은 총재는 이날 “신용 문제의 변동성이 큰 시점에서 통화정책이 어떻게 가야 할지 결정하는 것은 아직 성급하다”며 신용 추이를 더욱 지켜보라고 주문했다. 파월 의장도 지난주 연방공개시장위원회(FOMC) 기자회견에서 “현 시점에서는 중소은행들의 대출 축소 등 신용 기준 강화가 경제를 둔화시킬지에 특히 주목하고 있다”고 말했다. 6월 금리 동결 결정의 핵심 요인은 신용 경색이라는 것이다.

8일 발표될 예정인 연준의 1분기 고위대출책임자의견조사(Senior Loan Officer Opinion Survey·슬루스)가 신용 상황의 가늠자가 될 것으로 전망된다. 슬루스는 연준이 분기마다 금융권 대출 담당자를 대상으로 가계와 기업 대출 등 신용 기준 변동을 조사해 내놓는 보고서다. 지난해 4분기에는 기업의 신용 기준을 강화하지 않았다는 응답이 약 56%로 과반을 기록했다. 만약 올 1분기 조사에서 대출을 옥죄는 추세로 돌아설 경우 침체 시계는 빨라질 수 있다. 서틀이코노믹스의 창립자 필 서틀은 “대출 긴축의 역풍으로 연내 침체가 올 것”이라며 “(이 경우) 기준금리를 3%까지 낮춰야 한다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

rok@sedaily.com

rok@sedaily.com