|

|

국내 증시가 뚜렷한 호재나 매수 주체 없이 정체된 흐름을 보이자 투자자들의 발길이 국내 기업공개(IPO)시장을 향하고 있다. 대기자금이 풍부한 상황에서 IPO에 나서는 기업들조차 제한돼 있어 공모주 청약 경쟁률만 수백 대 일을 훌쩍 뛰어넘는 사례가 속출하고 있다.

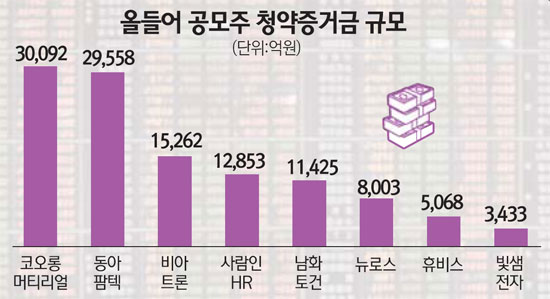

금융투자업계에 따르면 지난 25일과 26일 공모주 청약을 실시한 비아트론에 1조5,000억원 가량의 자금이 몰렸다. 최종 청약 경쟁률만 834.68대 1에 달했다.

지난 3월 중 IPO를 실시한 기업들도 '흥행몰이'에 성공했다. 코오롱머티리얼의 경우 3조원 가량의 뭉칫돈이 몰리면서 691.76대1의 높은 청약 경쟁률을 기록했다. 1,000대 1의 청약 경쟁률을 기록한 빛샘전자에도 공모금액(34억원)의 100배에 달하는 3,433억6,152만원의 청약증거금이 몰렸다. 이외에도 동아팜텍(543대1)과 남화토건(1,269대1), 뉴로스(1,255대1), 사람인에이치알(1,058대1) 등에도 투자자들의 관심이 쏟아졌다. 올해 IPO를 진행한 회사 중 공모주 청약이 미달된 곳은 한 개사도 없었고, 단 두 개사만이 1.08대 1에서 25대 1 가량의 상대적으로 저조한 성적을 보였다.

이처럼 IPO시장이 투자자들로 문전성시를 이루는 이유는 유럽재정위기 우려 등 국내외 변수로 국내 증시가 다소 지지부진한 모습을 보이기 때문으로 풀이된다.

낮은 은행 금리에 부동산시장 마저 얼어붙은 데다 증시까지 다소 정체된 모습을 보이자 갈 곳 잃은 자금들이 틈새투자처를 찾아 IPO시장 쪽으로 방향을 튼 것이다. 지난 해 부실한 실적 등의 영향으로 올해 상반기 증시 상장에 도전하는 장외기업이 크게 줄면서 '희소가치'가 높아진 점도 최근 IPO시장을 뜨겁게 달구고 있는 요인으로 꼽힌다.

한 증권사 IB 관계자는 "올해 초 다소 상승하던 국내 증시는 유럽 재정위기가 다시 부각되면서 지난 3월을 기점으로 흔들리는 모습을 보이고 있다"며 "은행이나 부동산시장에 이어 증시마저 투자 매력이 크게 떨어지자 투자자금이 IPO시장으로 이동하고 있다"고 설명했다.

또 다른 증권사 IB 관계자는 "최근 장외기업들의 증시에 입성하려는 움직임이 다소 줄어든 것도 한 요인"이라며 "글로벌 금융위기 등의 영향으로 지난 해 실적이 좋지 않았던 기업들이 상장 시기를 늦춰 상대적으로 희소성이 부각된 점도 IPO시장이 인기를 끌고 있는 이유"라고 말했다.

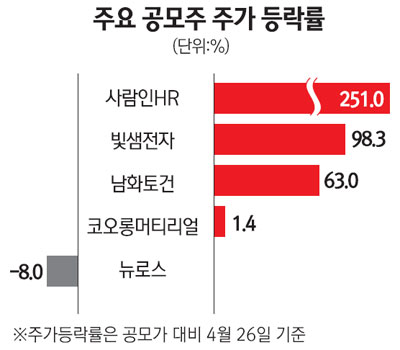

여기에 증시가 다소 주춤하고 있는 가운데서도 새내기주 주가가 공모가를 웃돌고 있는 점도 긍정적 영향을 줬다는 평가다.

실제로 올 들어 상장한 7개사 가운데 절반 이상이 공모가보다 높은 주가 수준을 기록 중이다. 빛샘전자가 대표적인 사례로 지난달 말 주가는 공모가(4,400원)의 2배 가량에 이르고 있다. 사람인에이치알의 주가도 공모가(5,000원)를 훌쩍 뛰어 넘어 1만원 중반대에 달하고 있다. 지난 해 상장한 종목들도 절반 가량이 현재 공모가를 다소 웃도는 주가 수준을 기록 중이다.

한 증권사 IB 관계자는 "최근 유럽재정 위기가 다시 부각되는 등 대내외 변수가 늘어나면서 증시가 주춤거리고 있다"며 "이처럼 국내 증시가 지지부진한 가운데 새내기주 주가가 상대적으로 견고한 모습을 보이자 투자자들이 신규 IPO 종목으로 눈을 돌리고 있다"고 분석했다.

그는 이어 "여기에는 이미 증시가 상당 부분 조정을 받은 만큼 앞으로 신규 상장 종목들의 주가가 공모가와 비교해 반드시 오를 수 있다는 기대감도 녹아 있다"며 "여러 대어(大漁)급 장외기업들이 증시의 문을 두드릴 수 있는 오는 하반기에도 IPO시장의 흥행 행진은 이어질 전망"이라고 덧붙였다.

예비상장 심사 진행 기업 21곳 달해 산은지주·포스코특수강 등 대어급 관심 전문가들은 IPO 투자시장이 올 상반기보다 하반기에 더 활기를 띨 것으로 보고 있다. 월별 2~3개 종목에 머물렀던 올 상반기와는 달리 오는 7월 이후 국내 증시에 진입하려는 장외기업들의 움직임이 한층 활발해질 전망이기 때문이다. 한국거래소에 따르면 올 들어 4개월간 증시에 입성한 신규 상장사는 단 9곳에 그쳤다. 지난 해 같은 기간 17개 장외기업이 증시에 진출한 것과 비교하면 거의 절반에 불과한 셈이다. 그야말로 IPO기업이 가뭄에 콩 나듯 한 셈이다. 하지만 이미 한국거래소의 승인을 받거나 예비상장심사를 진행 중인 기업이 21곳에 달해 오는 하반기 국내 IPO시장이 한층 열기를 더할 것이라는 전망이 지배적이다. 실제로 현재 상장승인을 받고 공모주 청약 과정을 밟고 있는 곳만 3곳이다. 또 18개사는 예비상장심사청구서를 한국거래소에 제출하고 현재 결과를 기다리고 있다. 이외에도 산은지주나 포스코특수강 등 대어급 기업들이 증시 입성을 준비하고 있어 올 하반기 IPO와 관련한 큰 시장이 설 것으로 기대를 모으고 있다. 한 증권사 IB 담당자는 "올 초에 상장을 추진하려는 장외기업들이 다소 둔화된 이유는 경기침체로 지난 해 실적이 다소 좋지 못해 올 초 예비상장심사청구서를 제출하는 등 상장을 추진하는 장외기업이 드물었다"고 설명했다. 실제로 지난 1ㆍ2월 한국거래소에 상장예비심사청구서를 4곳에 불과하다. 그나마 이 중 한 곳은 상장을 철회했다. 반면 3월 이후에는 활발해져 총 18개 장외기업이 상장예비심사청구서를 제출했다. 또 다른 증권사 IB 담당자는 "투자자들의 뭉칫돈이 몰리는 것과는 달리 현재 IPO시장은 다소 한산한 게 사실"이라며 "하지만 대어급은 물론 다양한 분야의 장외회사들이 국내 증시 입성을 준비하고 있어 올 하반기 IPO시장의 전망은 밝은 편"이라고 분석했다. |

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >