|

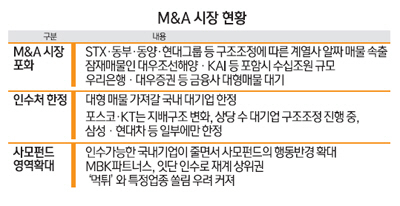

동양과 STX·동부그룹 등 대기업 구조조정과 우리금융지주 민영화가 겹치면서 인수합병(M&A) 시장에 큰 장이 섰지만 되는 물건은 잘 팔리거나 인수의향자들이 몰리는 반면 상당수 매물은 매각시점조차 점치기 힘든 양극화 현상이 나타나고 있다. 대우조선해양이나 한국항공우주산업(KAI) 같은 잠재매물을 더하면 M&A 규모가 수십조원에 달해 국내 기업들이 다 소화를 못하는 것이다. 일각에서는 사모펀드(PEF)의 역할을 더 키워야 한다는 말도 있지만 이윤추구를 목적으로 하는 펀드의 속성상 고용사정이 악화되고 산업기반을 무너뜨릴 수 있다는 지적도 나온다. 더욱이 정부가 공기업 개혁 차원에서 알짜 자산을 팔라고 강도 높게 요구하고 있는 상황이어서 M&A 물건과 자구 차원의 구조조정 물건들이 동시다발적으로 쏟아져나올 가능성이 높다. 금융계의 한 관계자는 "대기업 구조조정이 계속되면서 매물이 쏟아지고 있다"며 "대형 물건을 사들일 만한 대기업들이 한정된 상황에서 사모펀드에 지나치게 매물이 쏠린다는 우려도 나온다"고 설명했다. 현대나 동부그룹 등 자구 노력 차원에서 조기 매각이 절실한 곳이 오히려 피해를 볼 수 있다는 우려마저 제기된다. 이 때문에 시장에서는 최소한 정부가 지분을 갖고 있는 곳이라도 매각작업을 미룰 필요가 있다고 지적하고 있다.

◇되는 놈만 된다…M&A 양극화=당장 일부 구조조정 그룹의 계열사 매각은 탄력을 받고 있다. 기업 내용이 좋고 가격이 적정한 곳에는 인수자들이 몰리는 것이다.

동부하이텍만 놓고 봐도 현대자동차와 SK텔레콤이 관심을 보이고 있다. 동부하이텍은 동부그룹의 알짜 계열사로 동부그룹의 구조조정을 주도하고 있는 산업은행은 내년 1월께 동부하이텍만 별도로 매각할 예정이다.

알짜 사업으로 평가 받는 동양그룹의 동양매직도 조만간 매각작업이 재개될 것으로 전망된다. 동양은 최근 인수후보자들이 다수 있다며 법원에 동양매직 매각허가를 요청한 상태다. 동양파워의 경우도 가격이 문제지 의지만 있다면 매각에는 큰 문제가 없을 것으로 시장에서는 보고 있다. 앞서 웅진그룹도 웅진코웨이나 웅진패스원이 시장에 나오자 빨리 팔렸다.

증권업계의 지각변동을 불러올 우리투자증권도 치열한 싸움 끝에 NH농협금융으로 주인이 바뀌게 됐다. NH농협금융은 우투를 가져오기 위해 KB금융이 -2,000억원 가까이로 평가한 우리아비바생명을 비롯해 저축은행에 대해서도 플러스 가격을 제시했다. 지방은행 매각만 놓고 봐도 경남은행과 광주은행 인수에 사활을 건 BS금융과 JB금융은 시장의 예상보다 높은 가격을 써냈다. 하지만 매각작업이 지지부진한 사례도 많다. 글로벌 경기가 확연하게 살아나지 않는데다 우리나라에서는 대형 매물을 가져갈 만한 기업들이 제한돼 있는 탓이다. 이 때문에 MBK 같은 사모펀드와 외국계 기업들이 M&A전에 뛰어드는 경우도 적지 않다.

실제 쌍용건설과 남광토건·동양건설산업·LIG건설 같은 상당수 건설사들은 M&A를 통한 정상화를 꾀하고 있지만 사정이 여의치 않다. 벽산건설도 M&A가 무산될 위기에 처했다.

아키드컨소시엄이 인수잔금 납입일인 지난 23일까지 540억원을 넣지 않았기 때문이다.

현대그룹이 내놓을 예정인 현대증권·현대저축은행 등과 동양증권도 현재로서는 앞날이 불투명하다. 특히 동양증권은 기업어음(CP) 불완전판매에 따른 배상 문제가 걸려 있다. 대우조선해양이나 KAI·우리은행 같은 초대형 매물은 당장 소화하기가 벅차다. 군침을 흘리는 곳은 많지만 규모가 워낙 크다. 대기업들이 보수적인 경영에 나선데다 이들 매물은 중요성 때문에 외국계나 사모펀드에 팔 수 없어 정부도 고심만 하고 있다.

◇사모펀드 쏠림 부작용 우려도=업계에서는 구조조정 시장에서의 사모펀드의 역할이 중요하다고 입을 모으는 이들이 많다. 실제 최근 ING생명까지 삼킨 MBK파트너스는 자산기준으로만 놓고 보면 재계 11위 수준이다. 10위인 한화(35조9,000억원)보다는 작지만 두산(29조4,000억원)보다는 많다. 사모펀드의 위상을 무시할 수 없다는 얘기다. 그럼에도 사모펀드는 태생적으로 '먹튀'에 주력한다. M&A에 적극 나서 기업 구조조정을 촉진하는 것은 좋지만 부작용은 줄여야 한다는 뜻이다. 특히 최근 사모펀드들은 제조업 같은 국가경제에 주축이 되는 기업들보다는 상대적으로 금융사에 관심을 보이는 사례가 많다. MBK는 사모펀드 인수 논란에도 ING생명을 사들였는데 최근에는 경남은행 인수전에도 뛰어들었다. 금융위원회에서 경은사랑컨소시엄에 무한책임사원(GP)로 들어갈 예정인 MBK를 산업자본으로 규정, 불리한 위치에 섰다.

금융계의 한 고위관계자는 "사모펀드의 보험사·금융사 인수를 막을 수는 없지만 대기업 계열사들이 매물로 쏟아지는 상황에서 시야를 넓게 가지면 제조업체를 사들였다가 나중에 되파는 게 좋지 않겠느냐"며 "STX유럽 조선 부문 등 사모펀드가 돈을 들여 할 수 있는 부분은 많다"고 지적했다. 공공성이 중요한 은행이나 보험사 같은 곳에 사모펀드가 들어가기보다는 대기업 구조조정에 힘을 쓰는 것이 바람직하다는 말이다.

실제 화력발전 사업 등을 하는 STX에너지는 구조조정 과정에서 일본 오릭스에 넘어갔다가 최근 GS·LG상사 컨소시엄에 다시 팔렸다. 이 과정에서 오릭스는 1년 새 30%가 넘는 수익을 챙겼다. 국내 채권단과 사모펀드들이 주저하는 사이 외국 업체의 배만 불려준 셈이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >