|

|

|

사상 초유의 저금리시대를 맞아 활기를 띄던 국내 자본시장이 연말로 갈수록 풀이 죽은 모습을 보이고 있다.

올해 초만 해도 1,900대 초반에서 힘겹게 출발했던 코스피지수는 3월 2,000선을 돌파한 데 이어 4월에는 거침없는 상승세로 2,200선까지 근접하며 박스권 탈출에 대한 기대감을 부풀게 했다. 하지만 그리스의 채무불이행(디폴트) 우려와 중국 증시 급락에 이은 중동호흡기증후군(메르스) 여파, 미국의 금리 인상을 앞두고 나타난 외국인 자금 유출 등 잇따른 대내외 악재에 발목 잡힌 코스피지수는 2,000선 아래를 맴돌며 다시 1년 전 수준으로 회귀했다.

국내 금융투자업계는 이처럼 큰 시장의 변동성에도 불구하고 최근 몇 년 간 구조조정과 사업구조 재편을 통해 업그레이드 한 체력을 바탕으로 괄목할만한 실적개선을 이뤄냈다. 금융감독원에 따르면 올 상반기 국내 증권회사의 당기순이익은 2조1,775억원으로 지난해 같은 기간 5,805억원 대비 3배 넘게(275%) 증가했다. 특히 올 2·4분기에는 1조2,019억원의 당기순이익을 올려 지난 2007년 2·4분기 이후 8년 만에 분기 기준 최대 실적을 달성했다. 증권업계의 성과는 최근 몇 년 간 브로커리지 의존도를 낮추고 투자은행(IB), 해외사업 강화 등 사업구조를 다변화한 덕분이다. 자산운용업계는 저금리 속 채권과 주식을 혼합한 펀드를 비롯해 배당주, 공모주, 메자닌 등 다양한 중위험·중수익 상품을 개발해 시중자금을 끌어 모으는 데 성공했다. 투자은행(IB) 부문은 올해 13년 만에 최대규모의 기업공개(IPO) 시장이 열리면서 활기를 보였다.

올해 투자자들은 저금리 속에 안정적인 중수익을 낼 수 있는 금융상품에 큰 관심을 가졌다. 특히 미국 금리 인상과 중국 경기 둔화, 국내 기업의 성장 정체 등 대내외 불확실성이 가중되면서 주식 등 위험자산 보다는 채권혼합형 펀드나 지수형 주가연계증권(ELS) 등 상대적으로 안전한 금융상품에 대한 수요가 늘기 시작했다.

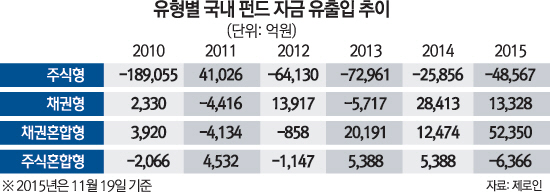

펀드평가사 제로인에 따르면 올해 국내 주식형 펀드에서는 지난 19일 기준 4조8,567억원이 빠져나갔지만 채권혼합형 펀드에는 5조2,350억원이 유입됐다. 자산운용사의 한 관계자는 "대내외 불확실성 증대로 주식형 펀드에서의 자금 유출입이 빈번해진 반면 상대적으로 안정적인 채권혼합형이나 배당주, 공모주 등 중위험 상품시장의 성장세가 두드러졌다"고 설명했다.

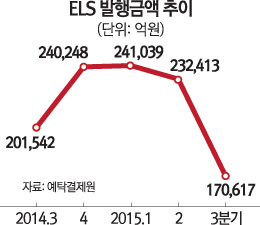

올 한해 큰 인기를 끌었던 ELS는 위험이 큰 종목형보다는 지수형 상품이 주를 이뤘다. 올해 발행된 ELS는 지난 20일 기준 59조2,122억원으로 이미 지난해 전체 발행액(51조6,177억원)을 넘어섰다. 다만 지난 8월 이후 '쏠림 현상'에 대한 우려가 높아진 홍콩항셍중국기업지수(홍콩H지수)를 기초자산으로 하는 ELS의 발행액이 급감함에 따라 앞으로 ELS 발행규모는 큰 폭으로 감소할 전망이다.

올해는 중국 상하이증시와 홍콩증시간 교차거래를 허용하는 '후강퉁' 제도 시행을 계기로 본격적인 해외투자의 바람이 불기 시작한 한 해이기도 했다. 금융감독원에 따르면 후강퉁이 첫 시행된 지난해 11월 17일 이후 이달 16일까지 1년간 국내 투자자들의 상하이증시 상장주식 매매금액은 12조8,874억원을 기록하며 13조원에 육박하고 있다. 중국 증시가 아찔한 롤러코스터 장세를 보이면서 올해 초 뜨겁게 달아올랐던 후강퉁 열기도 하반기 들어서는 많이 식었지만 내년 선강퉁(선전증시와 홍콩증시간 교차거래)이 시행되면 다시 중국 시장에 대한 관심이 높아질 것으로 보인다.

올 한해 국내 자본시장이 부진한 흐름을 이어가는 와중에도 인수합병(M&A)시장은 높은 성장세를 이어갔다. 블룸버그 집계에 따르면 올 3·4분기 누적기준 M&A 거래액은 858억달러(약 101조원·중복금액 제외)로 지난해 같은 기간보다 16.4% 증가했다. 이는 거래대금 기준으로는 지난 2005년 이후 최대 규모다.

국내 토종 사모펀드(PEF)들의 기업 경영권 인수도 활발하게 진행됐다. 한앤컴퍼니는 지난 6월 한국타이어와 함께 한라비스테온공조를 3조9,000억원에 인수하는 계약을 완료했고, 지난달엔 MBK파트너스가 홈플러스를 국내 M&A 거래금액 사상 최대 규모인 7조원에 인수하기도 했다. PEF 모범생인 IMM PE 역시 올해 태림포장과 대한전선 등을 잇따라 인수하며 바이아웃(경영권 인수) 운용사로서 존재감을 뽐냈다. /김현상·박성호·서민우기자 kim0123@sed.co.kr

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >