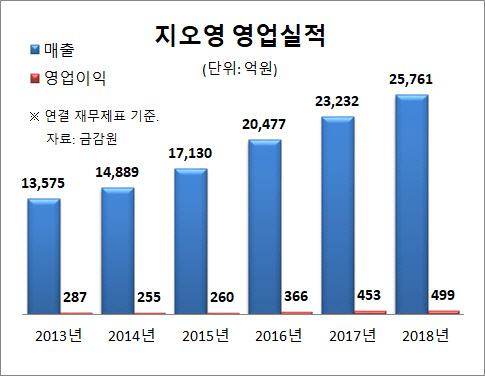

2017년 기준 연결기준 매출 2조3,232억원, 단일 매출로도 1조4,082억원으로 (주)한진에 이어 물류업계 순위 6위에 이름을 올리고 있는 의약품 도매업체 지오영. 사모펀드(PEF) 앵커에쿼티파트너스(이하 앵커)가 최근 보유지분 46%를 팔겠다고 내놓으면서 인수·합병(M&A) 시장의 ‘기린아’로 떠오른 기업이다. 의약 도매분야에서 독보적인 위치를 점하고 있는 만큼 몸값도 천정부지로 치솟고 있다.

앵커 측의 기대감도 남다르다. 투자은행(IB) 업계에서는 앵커가 내부적으로 몸값을 1조원 안팎으로 책정했다는 얘기가 공공연히 오가고 있다. 앵커는 2013년 골드만삭스PIA가 보유하고 있던 지오영 지분 46%를 1,500억원 가량을 들여 사들였다. 전국적 유통망을 무기로 의약 도매업계를 평정한 물류기업인만큼 투자수익을 극대화하겠다는 전략인 것으로 풀이된다.

문제는 가격이 지나치게 비싸다는 점이다. 앵커가 보유지분 46%를 1조원에 팔기 위해서는 단순 계산으로 지오영의 기업가치가 2조원에 달해야 한다.

5일 금융감독원에 따르면 2017년 기준 지오영의 순부채(부채총액에서 현금 및 현금성 자산을 뺀 수치)는 6,997억원 가량이다. 통상 M&A에서 기업가치(EV·Enterprise Value)는 시가총액(Market Value of Equity)에 순부채(Net Debt)를 더한 값으로 계산된다. 쉽게 말해 지오영의 기업가치가 2조원에 달하려면 주식 전체의 시가가 1조3,000억원은 돼야 하는 셈이다. 지오영보다 물류업계 순위가 한 계단 높은 (주)한진 시가총액(5,200억원)의 2배가 훌쩍 넘는 수준이다.

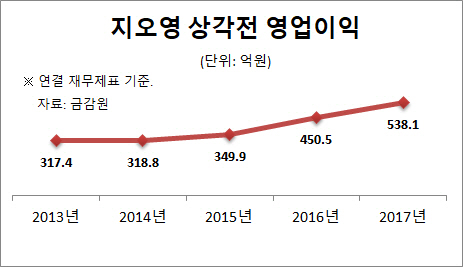

지오영이 비상장 법인인 것을 감안해 감가상각전 영업이익(EBITDA)을 통해 추산해도 1조원이란 수치는 꽤 비싼 가격이다. 2017년 기준 지오영의 EBITDA는 538억원 가량. 기업가치가 2조원이면 EV/EBITDA 배율은 37.1배가 된다. 하지만 글로벌 물류업계의 평균 EBITDA 배율은 3분의 1도 안되는 11.3배다. 가장 최근 물류업계의 M&A와 비교해도 가격 수준이 지나치게 높다. LG그룹이 지난해 물류기업인 판토스의 지분 19.9%를 처분한 가격은 1,450억원으로 EV/EBITDA 배율이 6.0배에 불과했다.

지오영의 사업 모델이 의약품 유통업에 치중된 만큼 재무적투자자(FI) 입장에서도 매력적이지 않은 매물이라는 평가도 나온다. 지오영은 2009년 안상균 앵커 대표가 골드만삭스PIA 대표로 있을 당시 400억원을 투자하면서 급성장했다. 이를 바탕으로 의약품 도매업체 최초로 광역 물류시설을 구축하고, 영세 업체들을 사들여 몸집을 키웠다. 안 대표가 앵커로 자리를 옮긴 뒤 1,500억원을 들여 다시 지오영 지분 47%를 사들였고, 이를 밑천 삼아 1조3,575억원이던 매출은 2조3,232억원가지 불어나 있다. 지오영은 현재 전국 2만여 개 약국의 70%인 1만4,000여 곳과 50여 개 대형 병원에 의약품을 유통하고 있는 것으로 알려졌다.

전략적투자자(SI)를 찾기도 쉽지 않다. 통상 의약품 유통은 제약사에서 도매상, 요양기관 및 약국 등을 거쳐 소비자에게 건네진다. 문제는 유통 분야의 밸류체인(value chain)을 확보하려는 제약사의 경우 지오영보다 몸집이 현저히 작다는 점이다. 국내 최대 제약사인 유한양행의 매출은 1조3,207억원(2017년 기준)으로 지오영 매출의 56.8% 수준. 더욱이 지오영의 경우 앵커가 최대주주이긴 하지만 기존 경영진이 경영권을 갖고 있는 것으로 파악된다. 앵커의 보유지분 매각 소식이 전해지자 지오영 측은 조선혜 회장(23.66%)을 비롯해 우호지분이 50%를 넘는 만큼 경영권 매각은 포함되지 않는다고 밝힌 바 있다.

IB업계의 한 관계자는 “전략적 투자를 할 수 있는 국내 제약사의 경우 1조원 가량의 인수대금을 지불할 능력을 갖춘 기업도 없지만 경영권 매각이 아니라면 더더욱 관심이 없을 수밖에 없다”며 “재무적 투자의 경우에도 특별한 기술력을 갖추지 않은 유통업이라 향후 기업공개(IPO) 등을 통한 투자금 회수가 쉽지 않은 만큼 매수자를 찾긴 쉽지 않을 것”이라고 평가했다.

/김상훈기자 ksh25th@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >