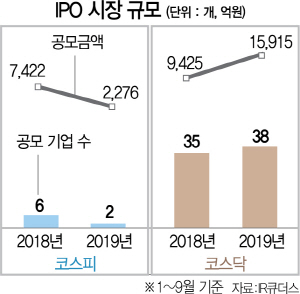

올해 들어 유가증권과 코스닥 기업공개(IPO) 시장 성적이 엇갈렸다. 코스닥시장은 지난해 같은 기간보다 신규 상장 기업 수 및 공모 금액 규모가 늘어난 반면 유가증권시장은 공모 금액 1조원 이상 대어의 부재 속에 지난해에 크게 못 미치는 모습이다.

29일 IR컨설팅 전문기업 IR큐더스에 따르면 올해 3·4분기까지 코스닥시장에 상장한 기업은 38개, 공모 금액 합계는 1조 5,915억원으로 집계됐다. 상장 기업 수는 지난해 같은 기간의 35개와 비슷한 수준이지만 공모 금액 합계가 지난해의 9,425억원보다 68.9%나 증가했다. 지난해 3·4분기까지 전무했던 공모 금액 1,000억원 이상 기업이 올해는 천보(278280)(1,000억원), 에코프로비엠(247540)(1,728억원), 지노믹트리(228760)(1,080억원), 에스엔케이(1,697억원), 펌텍코리아(251970)(1,216억원)까지 5개에 달한 덕분이다. 이 중 가장 늦은 7월 4일 상장한 펌텍코리아를 제외한 나머지 기업들은 6월 전 상장했다. 높은 기업가치를 인정받은 유망 기업들의 상장이 코스닥시장 하락세가 본격화된 7월 이전에 집중된 것이다.

7월 이후에도 펌텍코리아를 비롯해 22개 기업이 코스닥시장에 상장했다. 다만 올 들어 청약 경쟁률이 10대 1 이하인 기업 9개 중 코윈테크(282880)(0.48대 1), 네오크레마(311390)(1.59대1) 등 7개는 3·4분기에 집중됐다.

유가증권시장 상장 기업은 현대오토에버, 드림텍 2개뿐이며 공모 금액 합계는 2,276억원에 그친다. 지난해 같은 기간의 6개, 7,422억원의 3분의 1 수준이다.

이는 올해 증시 및 실적 부진이 주요 원인으로 꼽힌다. 금융투자업계의 한 관계자는 “적정 가치를 인정받지 못할 가능성이 높은 상황에서는 코스닥에 비해 유가증권시장에 도전하는 기업이 상장에 더 소극적”이라고 설명했다. 바디프랜드, 홈플러스리츠, 이랜드리테일이 상장을 철회했고 현대오일뱅크, 교보생명 역시 연내 상장 가능성은 낮은 것으로 평가된다.

다만 공모금액이 4,000억원대로 예상되는 한화시스템이 지난 25일 한국거래소의 상장 예비심사를 통과했고 비슷한 규모의 롯데리츠를 비롯해 지누스(2,416억원), 현대에너지솔루션(1,100억원), 자이에스앤디(370억원)의 4·4분기 상장이 이뤄지면 공모금액 합계 1조원은 넘어설 전망이다.

한편 기업 가치가 4조~6조원 규모로 추정되는 기대주 SK바이오팜은 연내 유가증권시장 상장이 불투명하다는 관측이 나온다. 에이치엘비, 신라젠에 이어 기대를 모았던 헬릭스미스의 임상 3상도 사실상 실패하면서 바이오 업종에 대한 투자 심리가 악화됐기 때문이다. 연내 상장을 위해서는 늦어도 10월 말까지는 한국거래소의 상장 예비심사를 통과해야 하지만 아직 상장 예비 심사 청구도 하지 않은 상태다. /박경훈기자 socool@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

socool@sedaily.com

socool@sedaily.com