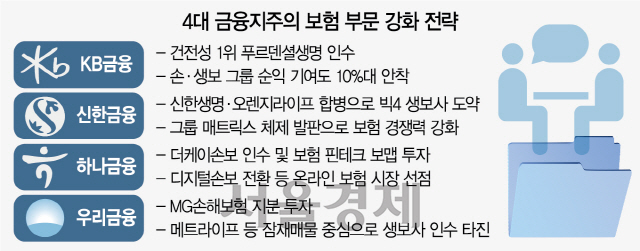

KB금융그룹이 푸르덴셜생명 인수에 성공하면서 보험업을 중심으로 4대 금융지주의 비은행 부문 주도권 경쟁이 본격화될 것으로 전망된다. 앞서 신한금융그룹의 양대 생보사인 신한생명과 오렌지라이프가 내년 7월 통합법인 출범을 목표로 합병 작업에 돌입했고 이번주 중으로 우리은행의 MG손해보험 지분 투자가 완료될 예정이다. 여기에 하나금융지주는 하나생명과 올 초 인수에 성공한 더케이손해보험, 지난해 투자한 보험 핀테크 보맵을 통해 4대 지주 가운데 가장 먼저 디지털 보험 시장을 선점한다는 목표를 세웠다.

12일 금융권에 따르면 KB금융의 푸르덴셜생명 인수가 완료되면 보험 부문의 그룹 순이익 기여도는 기존 7.3%에서 11.3%(지난해 실적 기준)로 늘어나게 된다. 4대 금융지주 가운데 비은행 부문 강화에 가장 먼저 속도를 냈던 신한금융의 경우 지난해 그룹 순이익 포트폴리오에서 보험 부문 비중이 8%, 하나금융은 1%에 그쳤다는 점을 감안하면 이번 생보사 인수로 KB금융은 비은행 경쟁에서 우위를 차지하게 됐다.

각각 자산규모 34조원, 33조원으로 규모가 유사한 신한생명과 오렌지라이프의 인수 후 통합(PMI) 작업이 전산·회계 통합 단계부터 난항을 겪었던 것과 달리 푸르덴셜생명과 KB생명의 통합 작업은 한결 수월할 것으로 전망된다. 푸르덴셜생명이 자산 규모는 2배, 순익 규모는 무려 10배로 몸집·수익성 측면에서 크게 앞서는 터라 흡수 통합시 부담이 적고 주력 상품이나 채널도 겹치지 않기 때문이다. 전속 설계사 중심의 대면 영업채널에 특화된 푸르덴셜생명으로서는 KB국민은행의 점포망과 디지털 플랫폼을 활용할 수 있게 되면서 채널 구축 비용을 들이지 않고도 새로운 유통 기반을 확보하게 될 것으로 보고 있다.

업계 최고 수준의 지급여력비율(RBC)을 갖춘 푸르덴셜생명과 오렌지라이프를 품은 KB와 신한은 새 국제보험회계기준(IFRS17), 신 지급여력비율(K-ICS) 등 생보업계의 최대 악재로 꼽히는 규제 강화 이슈에서도 상대적으로 자유롭다. 당장 오는 2023년부터 생보사들은 부채를 시가로 평가하는 회계 방식으로 전환해야 하는데 상당수는 저금리에 부채 규모가 불어나면 RBC가 규제 수준(100%) 이하로 떨어질 가능성이 높다. 그러나 지난해 말 기준 푸르덴셜생명과 오렌지라이프의 RBC는 각각 424.3%, 393.9%로 업계 1, 2위다. 다른 생보사들이 자본 확충 부담으로 신사업 투자는커녕 현금 끌어모으기에 매달려야 할 때 이들은 새로운 먹거리 창출에 집중할 수 있다는 얘기다. 내년부터 KB와 신한이 탄탄한 수익성과 건전성, 그룹 시너지를 바탕으로 교보생명·한화생명·동양생명 등 정통 생보사들의 입지를 위협할 가능성이 높다는 관측이 나오는 이유다.

신한·KB에 비해 아직 보험 비중이 작지만 하나금융 역시 보험업 역량 강화에 속도를 내고 있다. 지난 2월 인수한 더케이손보와 하나생명의 시장점유율(지난해 수입보험료 기준)은 0.6~0.7%에 불과할 정도로 영향력은 미미하지만 하나금융은 오히려 작은 몸집을 강점으로 활용해 디지털 보험 강자로 피봇팅(pivoting·기존의 사업모델이나 목표를 전면 수정하는 것)에 나설 것으로 예상된다. 이에 앞서 1월에는 하나금융 계열사들이 원스톱 보험관리 통합 플랫폼을 운영하는 보험 핀테크 보맵에 85억원을 투자하기도 했다. 플랫폼 기반 온라인 보험 시장 진출을 위한 사전 포석으로 풀이된다.

우리아비바생명(현 DGB생명) 매각 이후 보험 자회사가 없는 우리금융 역시 내부등급법 도입 승인이 이뤄지는 대로 보험사 인수 작업을 본격화할 것으로 보인다. 우리금융은 지주사 전환 이후 국제결제은행(BIS) 비율 평가시 자체 신용평가 모델이 아닌 바젤위원회 표준가중치를 활용하는 표준등급법을 사용하면서 자본 산정에 불이익을 겪어왔다. 이 때문에 내부등급법 도입이 이뤄지는 즉시 우리금융이 생보·증권 등 비은행 인수합병(M&A)에 착수할 것이라는 관측이 지배적이다. 업계에서는 메트라이프생명·교보생명·동양생명 등 현재 거론되는 잠재매물을 중심으로 우리금융이 인수 기회를 엿볼 것으로 전망하고 있다. 특히 이번주 중 진행되는 MG손보의 2,000억원 규모 유상증자 과정에서 우리은행이 200억원 규모의 지분 투자에 나서기로 하면서 향후 인수 가능성에도 관심이 쏠리고 있다.

/서은영기자 supia927@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >