미국 대학 채권이 저금리 기조 속 자산가들의 투자대안으로 떠오르고 있다. 안정성이 높음에도 최근 대학 내 신종 코로나바이러스 감염증(코로나19) 확산 우려와 발행물량 확대로 상대적으로 저평가돼 있어 투자에 적기라는 평가다.

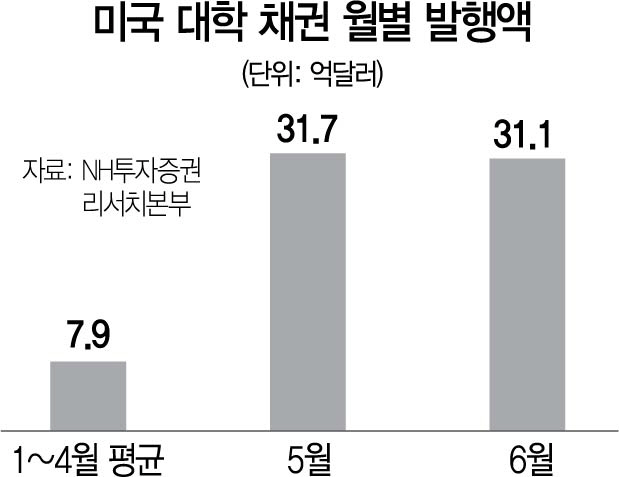

29일 금융투자 업계에 따르면 최근 미국 대학 채권이 저금리 시대 유망 투자처로 자산가들의 관심을 받고 있다. 미국 대학 채권은 발행물량 자체가 많지 않아 그간 국내 투자자들에게는 생소하고 접근하기도 어려운 시장이었다. 하지만 최근 발행물량이 빠르게 늘며 투자의 문도 넓어지고 있다. 외신 등에 따르면 직전 5년간 연평균 발행 규모가 30억달러 수준이던 미국 대학 채권 발행 규모는 올 상반기에 100억달러를 넘어섰다. 낮아진 조달금리와 미국 주요 투자은행(IB)의 적극적 영업으로 연초부터 발행이 늘기 시작했고 지난 5월과 6월에는 코로나19로 인해 학교들의 정상적인 운영이 불가능해지면서 월 채권 발행액이 각각 31억7,000만달러, 31억1,000만달러로 급증했다.

각 대학의 자산운용수익률 급감으로 향후 미국 대학 채권시장은 발행 증가 추세가 이어질 것으로 전망된다. 코로나19 등의 영향으로 지난 1·4분기 미국 대학들의 평균 자산운용수익률은 -13.4%로 최근 10년 중 가장 저조하다.

갑작스레 발행물량이 늘어난데다 코로나19 확산에 따른 대학 정상화 지연으로 안정성이 의심받으며 미국 대학 채권 금리는 상대적으로 높은(가격 약세) 수준이다.

하지만 증권가에서는 최상위급 대학으로 구성되는 발행시장의 특성을 고려할 때 미국 대학 채권이 저평가된 현 상황을 투자의 기회로 삼아야 한다는 분석이 나온다. 미국 대학 채권은 치열한 입학 경쟁과 막대한 운용자산 규모, 미국 기부금 문화 등으로 인해 주요 선진국 국채에 비견할 만한 안정성을 가진 것으로 분석된다. NH투자증권에 따르면 올 상반기 발행된 채권의 86%를 아이비리그 AA 이상 신용등급을 보유한 25개 대학이 발행했다. 이들 25개 대학은 평균 등록금이 5만2,708달러로 일반 대학(3만1,060달러)보다 높음에도 합격률이 14.2%로 치열한 입학 경쟁이 펼쳐지고 있고 상대적으로 학비에 민감한 학부생에 대한 의존도가 60% 내외로 전체 미국 대학 평균(80%)보다 낮아 향후 등록금 인상에도 학생 이탈 가능성이 낮은 것으로 평가된다. 운용자산도 하버드대의 경우 461억달러, 프린스턴대는 269억달러 등 절대적인 규모가 커 경기 변동성 확대에도 안정적으로 평가받는다. 하버드대의 경우 지난해 14억달러, 스탠퍼드대는 11억달러에 달할 정도로 재정에서 기부금이 차지하는 비중이 큰 대학 문화와 대부분 상위권 대학이 병원 등 영리기관을 보유한 점도 채권의 안정성을 더하는 요소다. 최성종 NH투자증권 연구원 “코로나19 확산 이후 미국 대학 채권의 동일 등급 채권 대비 스프레드 축소가 더딘 모습을 보이며 전반적인 펀더멘털을 감안할 때 가격이 저평가된 상태”라며 “금리 하락 추세가 이어질 가능성이 높은 만큼 채권 매수 기회로 활용할 만하다”고 말했다.

/양사록기자 sarok@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >