KDB산업은행 등 채권단이 매물로 내놓은 한진중공업 인수전이 돛을 올렸다. 산은의 자회사인 KDB인베스트먼트 등 재무적 투자자(FI)와 동부건설을 거느린 한국토지신탁 등이 본입찰에서 자웅을 겨룰 것으로 전망된다.

26일 투자은행업계에 따르면 매각주관사인 삼일회계법인을 통해 진행한 한진중공업 매각 예비입찰에 KDB인베스트먼트·케이스톤파트너스 컨소시엄을 비롯해 7곳이 인수의향서(LOI)를 제출한 것으로 확인됐다. 산은 자회사인 KDB인베스트먼트 이외에도 APC프라이빗에쿼티(PE)를 비롯해 NH·오퍼스 PE, 한토신 등도 참여했다.

매각 대상은 산업은행 외 7개 금융기관이 보유하고 있는 보통주 63.44%와 필리핀 금융기관이 소유 중인 보통주 20.01%다. 채권단 보유 지분 전량에 대한 매각가는 4,000억~5,000억원 수준으로 거론된다.

가장 유력한 후보는 KDB인베스트먼트 컨소시엄이다. KDBI는 한진중공업의 공식적인 매각 일정이 나오기 전부터 인수 의향을 밝히며 강한 의지를 보인 바 있다. 올해 2,500억원 규모 3호 블라인드 펀드를 조성한 사모펀드(PEF) 케이스톤과 손잡으면서 자금력을 보강했다. 2,000억원 규모 기업재무안정 블라인드펀드를 보유하고 있는 NH PE·오퍼스 PE 컨소시엄도 본입찰까지 인수전을 완주할 전망이다. 또 다른 인수후보인 APC PE는 최근 STX와 손잡고 흥아해운을 인수한 PEF다. 다만 한진중공업 노조가 사모펀드의 단독 인수에 반대하고 있어 향후 건설사 등 전략적 투자자와 손을 잡을 수 있을 지가 관건이다.

전략적 투자자(SI)로는 동부건설을 자회사로 둔 한토신이 이름을 올렸다. 한진중공업은 전체 매출의 절반가량을 토목·건축 등 건설업에서 내고 있다. KDB인베 컨소시엄과 양강 구도를 형성할 것이란 평가가 나온다.

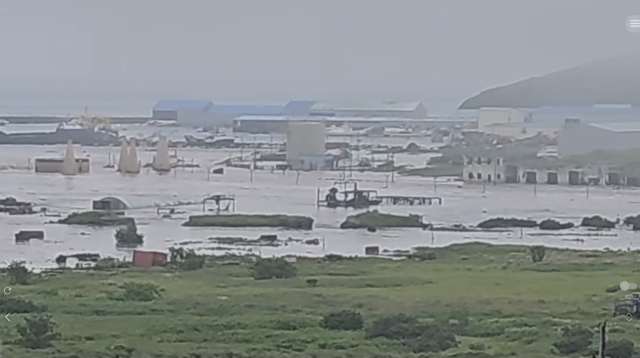

한진중공업은 2018년 초 필리핀 수빅조선소에 대한 투자 유치를 진행해왔지만 매수자를 찾지 못했다. 이후 자본잠식에 빠진 수빅조선소는 필리핀 현지법원에 회생 절차를 신청했다. 회사는 지난해 별도 재무제표 기준 매출액 1조6,095억원, 영업이익 771억원을 기록하며 흑자 전환에 성공했다. 올해 상반기에는 매출액 8,250억원, 영업이익 171억원을 달성했다.

/조윤희·김상훈 기자 choyh@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >