연말에도 회사채시장은 호황입니다. 여전채와 회사채 스프레드가 최근 한달 새 약 10bp(1bp=0.01%포인트) 안팎으로 줄어들고 있는 가운데 비우량 회사채에 대한 투심도 거센 모습입니다.

여전히 회사채 스프레드 수준이 신종 코로나바이러스 감염증(코로나19) 여파가 커진 지난 3월말 이전과 대비해 높고, 기업들의 펀더멘털이 조금씩 회복세를 보이면서 신용등급 강등에 대한 우려도 줄어드는 것으로 보입니다.

약 2주만에 수요예측을 재개한 지난주 회사채 시장에서는 삼성물산(028260)(AA+)과 NH투자증권(AA+), SK건설(A-), 두산(000150)(BBB), 하나에프앤아이(A) 등이 사전청약을 진행했지요. 3년만에 회사채 시장에 돌아온 삼성물산과 단기자금 위주였던 차입 만기를 장기화하고 있는 NH투자증권은 각각 2,500억원 모집에 1조원이 훌쩍 넘는 뭉칫돈을 받았습니다.

뜨거운 분위기에도 불구하고 건설사에 대한 투심이 어떨지 몰라 최대 11bp까지 희망금리밴드를 확대해 시장에 나온 SK건설도 1,000억원 모집에 7,860억원어치 주문을 확보해 흥행했습니다. 회사는 최대 1,500억원까지 증액하는 것을 검토중입니다. 이 경우 발행금리는 민평금리 대비 약 10bp 높은 선에서 결정될 것으로 보입니다. 최근 신용등급전망이 상향된 하나에프앤아이도 1,500억원 모집에 7,680억원의 수요를 확보했습니다. 특히 2년물은 -21bp, 3년물은 -41bp 수준에서 완판되면서 발행 금리가 크게 떨어질 것으로 예상됩니다.

두산은 유동성지원기구(SPV) 물량 800억원을 제외한 나머지 수요를 모두 확보했습니다. 연 5%가 넘는 고금리를 눈여겨본 투자자들이 있었던 것으로 풀이됩니다. 금리를 아무리 많이 줘도 자금 조달이 어렵던 올해 상반기와는 사뭇 다른 모습이지요. 시장은 연말로 갈수록 비우량등급 인기가 더 뜨거워질 것으로 전망하고 있습니다. 경기 불확실성과 기업들의 신용도 우려가 완화될 경우 비우량 신용등급 기업들의 실적 개선이 빨라질 것이라는 분석입니다.

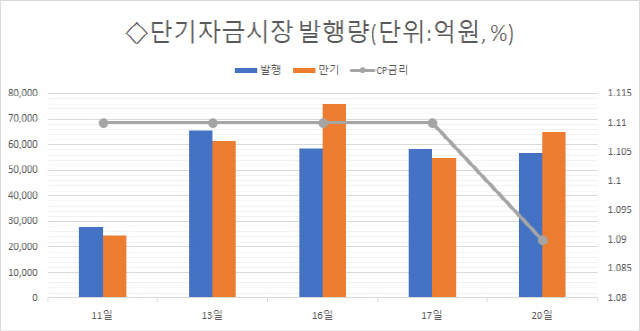

회사채 대신 단기금융시장을 찾아 급전을 확보하는 회사들도 있습니다. SK하이닉스(000660)는 대규모 자금 조달 일정을 조율하면서 3개월 만기 기업어음(CP) 3,000억원어치를 순발행했습니다. 이 회사는 지난달 달러채권 발행을 추진하다가 미국 인텔사 사업부 인수 관련 이슈로 잠정 연기한 바 있습니다. 이후 사모사채 시장과 단기금융시장을 찾아 급한 현금을 조달하고 있지요. 당분간 자금 조달에 우호적인 시장 분위기가 유지될 것이라는 전망 아래 내년 반도체 업황 상승세를 예상하면서 최적의 자금 조달 시기를 검토하는 상황입니다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >