덩치 커졌지만 아직 '우물안 개구리' 전략적 해외진출·인재 수혈 나서야<br>세계 1,000대銀 안에 우리금융 등 9곳 불과<br>현지 中企·교포 등 타깃… 금융 틈새시장 접근하고<br>채용도 '순혈주의' 탈피… IB전문가 영입 서둘러야

[리빌딩 파이낸스] (1부-3) 글로벌 금융강국은 요원한가

김민형기자 kmh204@sed.co.kr

세계 1,000대은행 안에 우리금융 등 9곳 불과

참혹한 결과… '한국은 구멍가게' 직격탄

덩치 커졌지만 아직 '우물안 개구리' 전략적 해외진출·인재 수혈 나서야

현지 中企·교포 등 타깃… 금융 틈새시장 접근하고

채용도 '순혈주의' 탈피… IB전문가 영입 서둘러야

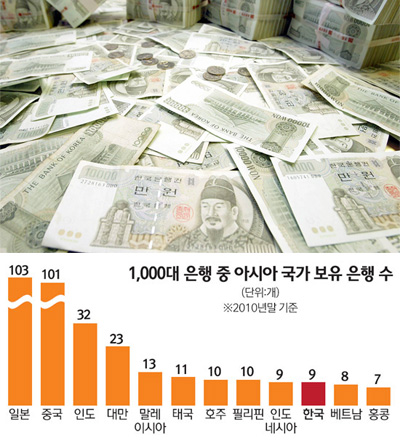

'뱅커(The Banker)'지는 최근 세계 1,000대 은행 순위를 발표했다. 매년 공개되지만 접할 때마다 결과는 참혹하다. 이번에도 마찬가지였다. 국내 은행 가운데 가장 높은 순위를 차지한 곳은 우리금융지주로 고작 72위였다. 1,000위 안에 든 곳은 우리금융ㆍKB금융 등 9곳에 불과했다. 미국 등 금융 선진국은 제쳐두고 이웃 일본(103개)이나 중국(101개)에도 한참 밀렸다. 하물며 인도(32개), 대만(23개), 말레이시아(13개), 태국(11개), 호주ㆍ필리핀(10개) 등에도 뒤처진다. 경제규모 세계 13위라는 타이틀이 부끄럽다. 반도체ㆍ조선 등 제조업에 세계 1위가 즐비한 것에 비하면 구멍가게 수준에 머물러 있다고 할 정도다. 이팔성 우리금융 회장은 "우리 경제규모라면 아시아 10위권, 글로벌 50위권 금융회사가 나와야 하는데 안타깝다"고 토로했다.

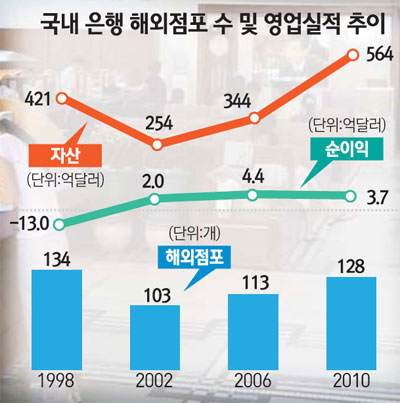

◇갈 길 먼 글로벌 금융시장=국내 은행들의 해외시장 진출실적은 실망스럽다. 금융감독원에 따르면 지난해 말 기준 국내 은행 11곳이 32개국에 총 128개의 해외점포를 운영하고 있다. 지난 2006년부터 꾸준히 늘긴 했지만 외환위기 이전 257개의 절반에 불과하다. 해외점포의 총자산은 564억5,000만달러로 전년보다 4.9% 늘어나는 데 머물렀다.

글로벌 지수를 들여다보면 실망이 커진다. 지난해 은행의 세계화 정도를 나타내는 초국화지수(TNI)는 3.6%로 독일(42.7%), 영국(40.3%), 프랑스(37.5%), 미국(24.7%)보다 크게 낮다. 국내 은행 중 가장 높은 외환은행(11.1%)도 UBS(76.5%), 도이체방크(75.2%), HSBC(64.7%), 씨티그룹(43.7%)에는 명함도 내밀기 힘들다.

해외자산 비중도 2.8%로 HSBC의 49.7%에 비교할 때 조족지혈이다. 자산이 적은 만큼 해외에서 발생하는 순이익도 미미하다. 세계 주요 은행들은 전체 순이익의 30~70%가량을 해외에서 올리는 반면 우리 은행은 1%~3%에 불과하다. 해외 현지법인의 현지인 채용 비율도 70%대로 99%에 달하는 글로벌 은행들보다 작다. 서병호 금융연구원 연구위원은 "우리 금융산업의 실력이 글로벌 수준과는 거리가 있음을 분명히 인정하고 차근차근 차이를 좁혀나가는 노력이 필요하다"고 지적했다.

◇두 번의 기회 놓친 한국. 세 번째는=글로벌화가 더딘 것은 선진 대형 은행들이 세계 금융시장이 출렁일 때 적극적으로 해외에 진출한 반면 우리는 그렇지 못한 탓이다.

세계 은행산업은 1990년 이후 5년 간격으로 현지진출 기회가 있었다. '제1의 투자물결'은 1990년대 초반. 냉전시대가 끝나면서 동유럽 시장이 개방되자 서유럽과 미국 은행들이 적극 진출했다. 그 결과 체코ㆍ헝가리ㆍ폴란드 등 동유럽의 외국계 은행 자산 점유율은 70~90%에 달했다. 우리는 군사정권이 막을 내리고 민주화가 진행된 시기다. 금융실명제를 도입하고 시스템을 만드는 등 금융의 기초를 닦는 데만 분주했다.

'제2의 투자물결'은 1995년 이후다. 경제위기를 맞은 중남미 및 아시아 국가에 HSBCㆍ씨티ㆍSCㆍ산탄데르 등이 적극 진출해 30여개의 현지 은행을 인수하며 급성장했다. 중남미시장 공략의 선봉에 섰던 스페인 산탄데르의 세계 은행 순위는 2000년 36위에서 2009년 9위로 껑충 뛰었다. 반면 이 시기 우리 은행은 외환위기를 맞아 죽느냐 사느냐를 걱정하는 처지였다. 활발한 인수합병(M&A)으로 어느 정도 대형화에는 성공했지만 그뿐이었다. 질적 성장은 없었던 것이다.

2000년 이후 등장한 '제3의 투자물결'은 동남아시아로 향하고 있다. HSBCㆍUBS 등 글로벌 대형 은행들이 중국ㆍ베트남ㆍ인도네시아 등 성장세가 높은 동남아에 적극 진출하고 있는 것. 인도네시아의 경우 성인 1인당 평균 자산이 지난 10년간 6배가량 늘었지만 은행계좌 보유인구는 전체의 10%에 불과해 성장성이 크다. 국내 주요 은행들도 이번에는 베트남ㆍ캄보디아ㆍ인도네시아 등 동남아시장에 현지법인을 개설하는 등 투자물결에 합류해 결과가 주목된다. 정희수 하나금융연구소 수석연구원은 "국내외 기업들이 주요 생산기지를 중국에서 베트남ㆍ인도네시아 등으로 옮기면서 동남아 경제가 빠르게 성장하고 있다"며 "과거에는 지점이나 사무소를 설립해 해외시장에 진출했지만 최근에는 현지 은행의 지분을 인수해 현지법인 형태로 진출하는 것이 대세"라고 말했다.

◇순혈주의 버리고 전문가 영입해야=전문가들은 글로벌 금융강국으로 도약하려면 전략적으로 해외시장에 진출해야 한다고 조언한다. 금융권의 한 관계자는 "국내 금융권의 해외시장 진출 경험을 살펴보면 초기에는 기업금융에 초점을 맞추고 자리를 잡은 후 개인금융 시장을 공략하는 게 맞다"며 "대기업보다는 중소기업을 공략하고 개인시장은 교포들을 주요 타깃으로 삼아 현지 인지도를 높여야 한다"고 말했다. 경쟁력을 고려해 틈새시장부터 노려야 한다는 것.

인력채용의 폐쇄성도 극복해야 할 과제다. 과감하게 외부 전문인력을 영입하고 현지인 채용 비중도 높여야 한다. 특히 글로벌 전문인력 양성을 위해 장기적인 관점의 투자도 중요하다. 금융은 사람이 하는 것이기 때문이다.

국내 시중은행들의 해외인력 채용현황은 충격적이다. 외국인 직원은 신한 5명, 우리 2명, 국민 25, 하나 11명에 불과하다. 전문인력도 턱없이 부족하다. 지난해 우리 금융업계의 전문인력 비중은 13.3%로 영국 28.4%, 홍콩 63%, 싱가포르 69%에 비해 크게 떨어진다.

서병호 연구위원은 "투자(IB)나 M&A 부문은 글로벌 대형 은행에서 관련사업을 경험한 인력을 과감히 영입해야 효율성이 높다"며 "장기적으로는 우수인력을 해외점포에 파견, 경험을 쌓게 해 해외근무를 지도자 양성 코스로 자리잡도록 해야 한다"고 강조했다.

글로벌 금융 쇼크 장기화… 한국경제 수렁속으로

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >