| | GS홈쇼핑 모델들이 의류제품을 판매하고 있다. GS홈쇼핑의 TV 홈쇼핑 사업부문은 안정적인 수익을 창출하면서 캐쉬카우(Cash Cow) 역할을 할것으로 예상된다. |

|

기업과 소비자간 전자상거래(B2C)쇼핑몰인 GS이숍은 성장세를 지속해 나가면서 GS홈쇼핑의 새로운 성장엔진이 될 전망이다.

GS홈쇼핑의 인터넷 쇼핑몰인 GS이숍은 지난 2005년 3월 LG이숍 사업브랜드에서 변경돼 출범이후 성장세를 지속하고 있다. 2000년 이후 연평균 성장률이 28.76%에 이르고 있으며 지난 1분기의 경우 매출액이 323억원에 달해 전년동기대비 26.7% 증가했다.

우리투자증권은 “GS이숍의 성장세를 주목할 필요가 있다“며 “TV생방송과 VOD 콘텐츠 등 동영상 효과에 힘입어 지난 1분기에 이어 2분기에도 젼년 동기대비 20%에 달하는 매출액 증가세를 보일 것으로 예상된다”고 밝혔다.

박진 우리투자증권 애널리스트는 “지난해 GS이숍의 B2C 시장점유율(M/S)은 5.6%에 불과했지만 영업이익은 90억원으로 국내 B2C 쇼핑몰 중 최고 수준”이라고 말했다. 박 애널리스트는 이어 “GS이숍은 소비자 구매력이 강한 케이블TV 실시간 방송과 VOD 동영상을 기반으로 B2C 시장에서의 시장점유율이 확대될 전망”이며 “이에 따라 올해 영업이익은 134억원으로 늘어날 것”이라고 예상했다.

GS홈쇼핑의 캐쉬카우(Cash Cow)인 TV 홈쇼핑 사업부문도 안정적인 수익을 창출할 것으로 보인다. 한양증권은 “GS홈쇼핑이 업계 1위의 시장지배력을 보유하고 있는 데다 온라인 유통시장이 오프라인 유통시장을 잠식해 나가고 있다”며 “지속적으로 안정적인 수익창출을 해 나갈 전망”이라고 밝혔다.

GS이숍과 TV 홈쇼핑 사업부분이 주가 상승을 이끌고 있다면 기업과 기업간 전자상거래(C2C)몰인 GS이스토어의 경우는 부진한 모습을 보이며 주가 상승의 걸림돌로 작용하고 있다. GS이스토어는 손실폭이 줄어들고는 있지만 매년 영업적자를 기록하고 있는 상황이다. 2005년에는 영업손실이 126억원, 지난해의 경우 99억원이었다.

나홍석 굿모닝신한증권 애널리스트는 “올해 GS이스토어에서 발생하는 영업적자는 지난해와 유사한 연간 100억원에 달할 것”이라며 “다만 GS홈쇼핑의 경영진이 GS이스토어에 대한 설득력있는 비전을 제시할 경우 이익과 주가 측면에서 새로운 모멘텀이 될 수 있을 것”이라고 분석했다.

최근 주가가 상승에 따라 상대적으로 투자매력이 떨어졌다는 분석도 제기되고 있다. 이소용 한누리투자증권 애널리스트는 “롯데쇼핑의 홈쇼핑 진출 등으로 경쟁이 심화되고 있어 앞으로 실적에 대한 불확실성이 커지고 있다”며 “현재 주가 수준은 투자매력이 크지 않다”고 말했다. 부진한 소매경기 영향으로 2분기 실적은 부진할 것으로 예상되고 있다.

박진 애널리스트는 “소매경기가 부진하면서 TV부문의 판매액이 감소함에 따라 2분기 실적이 부진할 전망”이라며 “다만 GS홈쇼핑의 경우 CJ홈쇼핑보다는 상대적으로 양호한 실적을 올릴 전망”이라고 설명했다.

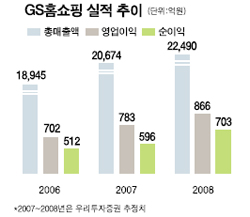

우리투자증권은 GS홈쇼핑의 2분기 영업이익과 순이익이 각각 174억원, 122억원로 전년동기대비 12.4%, 8% 감소할 것으로 예상했다.

실적대비 저평가… 불확실성도 크게 줄어

■ 애널리스트가 본 이회사 - 나홍석 굿모닝신한증권 애널리스트

GS홈쇼핑은 실적의 안정성이 뛰어나며 탄탄한 실적 대비 주가는 현저하게 저평가되어 있다고 보여진다. 단기적으로는 실적 모멘텀이 크지 않음에도 불구하고 과거 주가하락 요인이었던 롯데홈쇼핑 출범에 따른 경쟁 격화, 케이블TV 송출 수수료 인상, C2C 사업의 리스크 등 몇가지 불확실성은 크게 감소하고 있다고 판단한다. EPS는 안정적으로 10% 안팎의 성장세를 보이고 있으며 ROE는 17% 수준, 배당수익률은 3.5% 이상에 해당하여 현 주가 수준은 매력적이라고 판단한다.

아울러 회계적 비용을 제외할 경우 투자매력은 더욱 높아 보인다. GS홈쇼핑은 연간 120억원 이상의 투자제거차액(자회사에 대한 영업권 상각)을 지분법 평가손익 항목으로 인식하고 있다. 그러나 이는 현금성 지출이 아닌 회계적 비용으로서 동사의 손익을 현저하게 왜곡하고 있다고 판단한다.

따라서 GS홈쇼핑에 대한 적절한 밸류에이션을 위해서는 이를 조정할 필요가 있다. 미국 등 선진국에서는 이와 같은 투자제거차액을 상각 처리하지 않고 있는 것이 현실이다.

단기적으로 보면 GS홈쇼핑의 성장 모멘텀은 크지 않은 것으로 파악된다. 특히 지난 4월과 5월의 케이블TV 부문의 실적은 전년동기 대비 소폭 감소한 것으로 추정된다. 그 이유는 소비경기 회복세가 아직까지 유통업체들의 실적 개선으로 이어지지 않고 있는 가운데, 산업 내부적으로는 롯데홈쇼핑의 출범으로 기존 사업자들 실적이 상대적으로 위축되고 있는 데다 GS홈쇼핑의 7개 프리미엄급(S급) 채널이 A급으로 이전된 점 등 때문이다.

GS홈쇼핑은 최근 경쟁격화로 인해 무리한 외형확대 보다는 수익성 관리에 경영의 초점을 맞추고 있는 것으로 보여진다. 따라서 마케팅 비용은 전년 수준에서 크게 증가하지 않을 것으로 보여지며 여타 판매관리 비용 역시 SO수수료를 제외하고는 크게 증가할 항목이 없을 것으로 예상한다. GS홈쇼핑의 적정주가는 12만2,000원을 제시하며 매수 추천한다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >