미국 행동주의 헤지펀드 엘리엇이 현대자동차그룹에 지주사 체제 전환을 요구한 데 이어 추가적인 공격에 나설지에 관심이 집중된다. 헤지펀드의 속성상 단기 이익을 취하기 위해 추가적인 압박에 나설 것이라는 관측이 우세한 가운데 현대차그룹이 어떤 방어 카드를 내놓을 지에도 비상한 관심이 모인다.

24일 자동차업계와 금융투자업계에 따르면 현대차그룹은 엘리엇 요구대로 현대차와 현대모비스를 합병해 지주사를 만드는 방안을 검토하지 않기로 방침을 확정했다. 임은영 삼성증권 연구원은 보고서에서 “현대차그룹은 금융계열사 분리 이슈 및 향후 대규모 인수합병(M&A) 필요성으로 지주사 체제를 채택하지 않겠다는 의지를 분명히 했다”고 밝혔다. 현대차그룹은 모든 자사주 소각, 배당성향 상향, 이사회 개편 등 엘리엇의 나머지 요구도 받아들이지 않을 가능성이 크다.

이렇게 되면 엘리엇과 정면 대결하거나, 돈을 들여 달래느냐의 길만이 남는다. 엘리엇은 자신들의 요구가 관철되지 않을 경우 최대한 현대차그룹과 정몽구 회장 부자를 괴롭힌 뒤 ‘딜’을 시도할 것으로 업계는 예상하고 있다.

업계가 가장 주목하는 부분은 엘리엇이 과연 어느 정도의 현대모비스 지분을 확보한 상태냐는 것. 엘리엇은 지난 4일 “현대모비스, 현대차, 기아차의 지분을 약 10억 달러(약 1조500억원) 이상 보유하고 있다”고 밝힌 바 있다. 이후 엘리엇이 모비스 지분을 추가로 확보했는지 아닌지는 베일에 가려져 있다. 만약 엘리엇이 현대모비스 주주명부가 확정된 12일 이전 상당 지분을 확보했다면 오는 5월 29일 현대모비스 주총에서 모듈·AS부품사업 분할 및 현대글로비스로의 합병안에 반대표를 던질 수 있다. 통과에는 참석 주주 3분의2 이상 찬성과 주식 총수 3분의 1 이상 찬성이 필요하다. 현대모비스는 최대주주와 특수관계인 지분은 30.2%이고 외국인 지분은 48.32%여서 외국인 주주들이 엘리엇에 동조한다면 주총에서 치열한 표대결이 벌어질 수도 있다. 한 증권사 애널리스트는 “현대모비스와 현대글로비스 합병 비율에 대해서는 주주들의 불만이 큰 반면 엘리엇의 요구 중 주주에게 불리한 내용은 하나도 없다”며 “엘리엇 진영이 의외로 두터워질 수 있다”고 내다봤다.

엘리엇의 행동과 함께 외국인들은 현대차그룹 핵심 계열사 주식을 매집하고 있다. 일각에서는 현대모비스 임시주총에서 현대모비스와 현대글로비스 간 합병안에 대해 외국인 투자자들이 집단적인 행동에 나설 가능성도 배제하지 못하는 상황이다. 외국인 투자자들은 이 달 들어 현대차를 109만주 사들이며 외국인 보유비중을 사상최대치인 46.5%까지 올렸다. 지난 2016년 8월 현대차의 외국인 투자 비중은 42%에 그쳤었다.

현대차를 사들이는 것과 달리 현대모비스는 엘리엇이 행동을 시작한 이후 지속적으로 매도세를 펼치고 있다. 지난 11일 이후 외국인은 현대모비스의 주식을 46만주 순매도했다. 증권사 애널리스트들은 현대모비스의 분할에 따라 기업가치가 일부 훼손될 수 있다는 분석에 외국인의 매도세가 몰렸다는 분석을 내놓고 있다. 앞서 더캐피털그룹은 지난 10일 현대차 지분을 기존 7.33%에서 7.4%로 0.07%포인트 높였다고 공시했다. 이에 따라 더캐피털그룹은 현대모비스(지분 20.78%), 국민연금(8.44%)에 이어 3대 주주 자리를 유지했다. 정몽구 회장(5.17%)과의 격차를 더 벌리며 오너 일가를 위협하고 있다. 특히 현대모비스 지분도 4.86% 확보한 것으로 나타났다. 지분이 5% 미만이라 현대모비스 주주 공시에는 나타나지 않지만 기아차(16.88%), 국민연금(9.82%), 정 회장(6.96%), 현대제철(5.66%)에 이어 5대 주주로 추정된다. 더캐피털그룹은 1931년 미국 로스앤젤레스(LA)에서 출범한 자산운용사로 한 해 운용자산이 1,700조원에 달한다. 삼성전자의 3대 주주로 2004년 주주 제안을 통해 삼성전자의 미국 증시 상장을 요구한 전력도 있는 만큼 엘리엇과 같은 행동주의 펀드로 분류 되기도 한다.

엘리엇이 주총 표 대결까지 가기 전에 차익을 실현하고 빠질 가능성도 있다. 엘리엇이 모비스 주식을 추가 매수한다는 사인만 시장에 보내도 이에 편승하려는 개인투자자가 몰려 주가가 대폭 상승할 수 있다. 정 회장 부자는 현대글로비스 주가가 높고 현대모비스 주가가 낮아야 보다 수월하게 순환출자구조를 끊고 현대모비스 중심의 지배회사 체제를 도입할 수 있다. 때문에 모비스 주가가 과열되면 엘리엇은 자신들의 보유 지분을 정 회장 부자에게 비싸게 파는 블록딜을 제안하거나 시장에서 고가에 팔아치우고 차익을 취할 수 있게 된다.

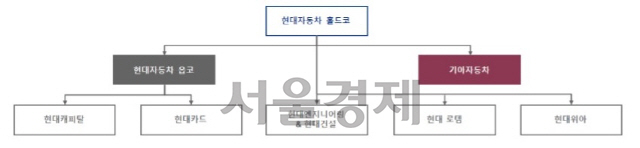

그러나 일각에서는 엘리엇이 제안한 지주회사 방안이 금산분리에 위배돼 현실성이 없고 결국 이번 공격은 실패로 끝날 것이라는 의견도 나온다. 엘리엇의 제안은 현대차와 모비스를 합병한 뒤 지주회사(현대차 홀드코)와 사업회사(현대차 옵코)로 분리해 현대차 홀드코가 옵코를 지배하고 옵코가 현대캐피탈·현대카드 등 금융사를 지배하는 그림이다. 그러나 이는 비금융지주사가 금융계열사를 둘 수 없도록 한 금산분리법을 위반한다. 때문에 지주사 체제 전환 요구는 단기이익을 위한 협상 카드일 뿐 다른 주주들의 동의를 얻기 어려운 내용이라는 분석도 업계에서 나온다.

현대차그룹 관계자는 “주주들의 다양한 의견을 적극적으로 청취하며 고민하고 있다”면서 “주주의 이익과 기업 미래 경쟁력을 높일 수 있는 방안을 모색해 추후 발표하겠다”고 밝혔다.

/맹준호·이경운기자 next@sedaily.com

◇엘리엇 제안 현대차그룹 구조

*자료=삼성증권

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >