금융위원회와 금융감독원은 부동산 PF대출상품 등에 대한 공시가 강화된다는 내용을 담은 P2P대출 가이드라인 개정안을 내년부터 시행한다고 11일 밝혔다. 즉, P2P대출업체가 카카오페이나 삼성페이 등 다른 플랫폼을 통해 P2P상품을 광고·판매할 경우 상품의 위험성을 충분히 고지해야만 한다.

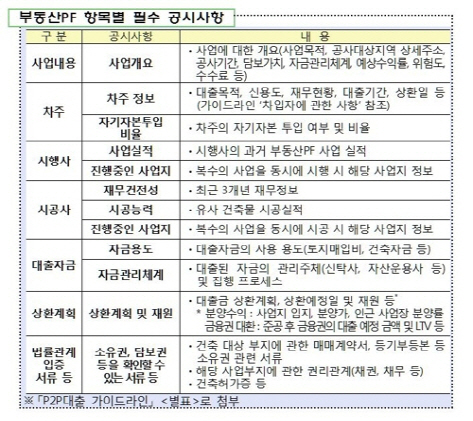

핀테크 혁신의 주요 분야 중 하나로 거론되는 P2P대출은 9월말 현재 업체수 205개사, 누적대출액 약 4조3,000억원을 기록할 만큼 급성장했지만 연체율 급등과 사기·횡령 사고 등으로 몸살을 앓아왔다. 이에 금융당국은 해결책을 제시했다. 우선 P2P업체에 대해 공시 의무를 대폭 강화하기로 했다. 기존에 PF(프로젝트 파이낸싱)대출은 공사진행 상황과 차주의 자기자본 투입, 대출금 사용내역 정도만 공시하면 됐지만 앞으로는 PF사업 전반과 차주·시행사·시공사의 재무·실적 정보, 대출금 용도 등을 알려야 한다.

부동산 물건 존부(존재 여부)나 담보권 설정 여부 등 주요사항에 대해선 외부 전문가의 검토 내용을 공시해야 한다. PF 등 부동산 P2P대출 상품은 판매 전 2일(48시간) 이상 공시해 투자 전에 심사숙고할 수 있는 시간을 제공해야 한다.

연체율 산정방식도 통일된다. 일부 업체들이 연체율을 산정할 때 분모에 총누적대출잔액을 입력했으나 앞으로는 현재 총대출잔액으로 바꿔야 한다. 분모를 총누적대출잔액으로 설정하면 모수가 커져 연체율이 낮아지는 착시 효과가 난다.

P2P업체가 다른 플랫폼을 통해 P2P상품을 광고·판매하는 경우에 투자자에 대해 충분한 정보를 제공하도록 하는 의무도 부과했다. 해당 상품이 P2P대출상품인 점, 투자계약은 P2P업체와 진행된다는 점, P2P대출 상품은 위험성이 있다는 점, P2P업체의 사업정보 등을 확인할 수 있는 방법 등을 고지해야 한다.

자금 돌려막기 등 불건전·고위험 영업도 제한하기로 했다. 단기조달을 통해 장기운용하는 만기불일치 자금운용을 원천 금지한다는 의미다. 대출상환금은 투자금처럼 연계대부업자의 고유재산과 분리해 보관하고 P2P업체 부도·청산 등에 대비한 지침을 만들어 투자자 자금 보호 강도도 높이기로 했다.

국회에서는 P2P대출을 법제화하는 방안이 논의되고 있다. 금융당국은 P2P대출 시장을 대부업이나 자본시장과 다른 별도의 법률을 제정해 통제할 필요가 있다고 보고 있다. 금융당국은 법제화 이후 인허가 등록 때 P2P업체의 그간 가이드라인 준수 여부 등을 반영할 계획이다.

금융사의 P2P 투자도 허용한다는 입장이다. 이 경우 여신전문금융사나 저축은행이 P2P 대출에 투자자로 참여하는 것이 가능해진다. 금융위 권대영 금융혁신기획단장은 “P2P대출을 핀테크 산업으로 육성하고자 법제화를 적극 추진할 것”이라면서 “다만 법제화까지는 일정 시간이 소요되는 측면을 감안해 투자자 보호제도를 강화하는 내용으로 가이드라인을 개정했다”고 말했다. /김은비 인턴기자 silverbi20@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >