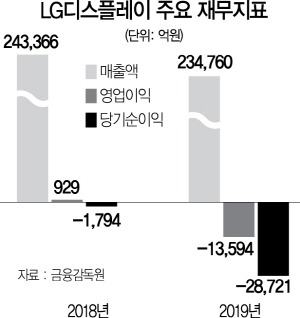

신용등급이 1년 새 두 단계나 떨어진 LG디스플레이(034220)가 실적악화와 차입금 상환이라는 난제를 모두 해결해야 하는 상황에 처했다. AA급 회사의 신용등급이 2단계나 떨어진 것은 지난 2015년 대우조선해양 이후 처음이라서 투자은행(IB) 업계는 LG디스플레이의 재무상태에 비상한 관심을 보이고 있다. LG디스플레이는 지난해는 3조원에 육박한 순손실을 기록했다.

12일 IB 업계에 따르면 최근 잇따른 신용등급 조정으로 LG디스플레이의 시장성 자금조달에 제동이 걸렸다. 실적 악화 전망이 지속되는 가운데 추가 등급 하락의 불씨도 남았기 때문이다.

나이스신용평가는 11일 LG디스플레이의 신용등급을 AA-에서 A+로 한 단계 강등했다. 등급 전망도 ‘부정적’을 유지했다. 신용등급 전망이 부정적이라는 것은 추후 기업의 신용등급을 하향 조정할 가능성이 크다는 의미다. 지난해 2월에 등급이 AA에서 AA-로 하락한 후 1년 새 2단계나 떨어진 것이다.

부진한 실적이 원인이다. 중국 패널업체들이 공격적으로 생산을 늘리면서 LCD TV 패널 판가가 크게 하락했다. 타개책으로 OLED로의 사업구조 전환을 가속화하고 있으나 고정비가 증가하면서 수익성에는 더 악영향을 미치고 있다. 회사는 지난해 2조8,721억원의 순손실을 냈다. 실적 악화로 차입 부담도 늘었다. 부채비율은 2018년 122.9%에서 2019년 184.9%로 늘었다. 순차입금 의존도도 18.4%에서 28.3%으로 급등했다.

신용등급이 두 차례나 떨어지면서 자금조달비용도 커질 것으로 전망된다. 11일 기준 AA-등급과 A+등급 회사채 금리 차이는 민평 기준 약 20bp(1bp=0.01%포인트) 수준이다. 등급 전망에 ‘부정적’ 꼬리표가 계속되면서 투자 수요 확보는 더 어려울 것으로 보인다. 회사채에 더 높은 금리를 제공하거나 금융기관 차입으로 선회할 수밖에 없다.

LG디스플레이는 물론 올해 만기 회사채(4,100억원)는 회사 보유현금(3·4분기 기준 2조7,597억원)으로 상환할 예정이다. 하지만 내년에도 상환해야 할 회사채가 5,000억원에 이른다. 보유현금으로 갚기에는 한계가 있다. 시설투자 등에도 막대한 자금이 필요한 탓이다. 자금조달과 실적악화를 막는 게 시급한 이유다. IB 업계의 한 관계자는 “차입금 상환뿐 아니라 중국 공장 추가 투자 계획도 있어 자금조달 계획을 세워야 할 것”이라면서 “무엇보다도 실적개선에 대한 신호를 시장에 주는 것이 흐름을 바꿀 터닝포인트가 될 것”이라고 설명했다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com