두산(000150)그룹이 유압기기 사업부 모트롤BG 매각을 위한 우선 협상대상자를 선정 중인 가운데 모건스탠리프라이빗에쿼티(PE)와 소시어스-웰투시인베스트먼트컨소시엄을 후보군으로 압축했다.

29일 투자은행(IB) 업계에 따르면 두산그룹은 모트롤BG 매각 본입찰에 참여한 모건스탠리PE와 소시어스PE·웰투시 컨소시엄 등 2곳과 최종 협상을 진행하고 있다. 지난 20일 진행한 본입찰에는 소시어스 PE- 웰투시인베스트먼트 컨소시엄, NH PE- 오퍼스 PE 컨소시엄, 중국 국영기업 XCMG 등 4곳이 참여했다.

현재까지 두산그룹은 원매자에게 우선 협상 대상자 선정 여부를 공식적으로 밝히지 않은 것으로 전해진다. 그룹은 양측이 제출한 입찰 제안서를 기반으로 추가 정보를 요구하거나 보완 요청을 하는 등 세부안을 조정 중이다.

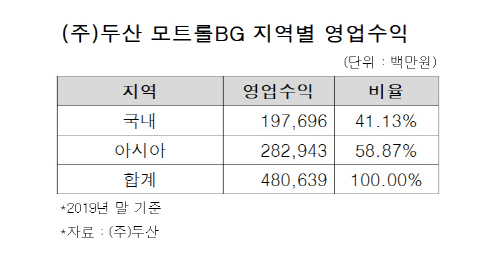

본입찰에 참여한 원매자들은 실사 과정에서 중국 현지 실사는 진행하지 못했다. 중국 시장은 모트롤BG 사업부가 주력하는 지역이다. 중국 굴삭기 유압부품 시장에서 지난해 20%의 점유율을 확보했다. 연간 기준 모트롤BG 사업부의 중국을 포함한 아시아 지역 영업수익은 60%가량을 차지하고 있다. 코로나바이러스감염증(코로나19)과 촉박한 매각 기한의 문제로 현지 방문이 어려웠던 만큼 일부 후보는 이 위험성을 상쇄할 수 있는 투자 조건을 요구하고 있는 것으로 전해진다.

두산그룹이 한 명의 후보를 추려내지 못한 배경도 이같은 배경이 작용했다는 이야기도 나온다. 모건스탠리PE가 제안한 인수 가격이 소시어스·웰투시컨소시엄보다 높은 것으로 알려졌다. 그러나 매각 조건을 두고 의견 차이로 모건스탠리PE와 협상이 결렬될 것을 우려해 차기 협상 대상자로 소시어스·웰투시컨소시엄도 협상의 끈을 놓지 않고 있다는 것. 한편으론 두산그룹이 원매자들과의 긴장관계를 유지해 경쟁을 유도하는 효과도 낼 수 있다는 분석도 있다.

방산 사업 부문은 변수로 남았다. 방산무기용 유압 장치를 제작하는 모트롤BG은 방위사업체로 지정돼있어 신규 인수 기업이 산업통상자원부 장관의 사전 승인을 받아야 한다. 미국계 사모펀드인 모건스탠리PE가 우협으로 선정될 경우 정부가 이를 승인할 지도 관건이다. 현재까진 두산그룹은 당국에 사전 승인을 신청하지 않은 것으로 확인됐다.

이번 인수에 참여한 모건스탠리PE는 지난해 LG전자 수처리 사업부 인수전에 이어 최근 JTBC스튜디오의 지분 투자 의사를 밝히는 등 인수·합병(M&A) 시장에서 움직임을 보이고 있다. 모건스탠리PE는 국내에서 외식업체 놀부와 화장지 제조업체 모나리자, 쌍용씨앤비 등을 자산으로 보유하고 있는데 투자 기간이 길어지고 있어 시장에서는 자금 회수 가능성에 대한 우려의 목소리도 나오고 있다.

/조윤희·김상훈·김기정 기자 choyh@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >