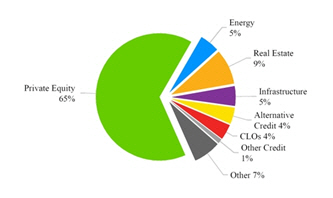

미국의 대형 사모펀드 콜버그크래비스로버츠(KKR)는 최근 상업용 부동산 투자 확대에 힘을 싣고 있습니다. 3월 말 기준 KKR의 부동산 투자 비중이 9% 수준으로 경쟁사들에 비해 작은 수준이기 때문입니다. 한 예로 블랙스톤은 전체 자산에서 부동산 투자 비중이 약 30%에 달할 정도입니다. 경쟁사와 비교하면 KKR은 상업용 부동산 투자를 더 확대할 여력이 있는 것입니다. 한국을 비롯한 아시아 시장에서도 KKR의 이 같은 기조가 확인됩니다. KKR이 아시아 상업용 부동산 시장에 본격적으로 투자하기 시작한 건 지금으로부터 5~6년 전 입니다. 서울 광화문에 위치한 더케이트윈타워가 아시아 첫 투자였습니다. 이후 더케이트윈타워 투자 성공을 발판으로 보다 적극적으로 아시아 시장에 투자하고 있습니다. KKR이 처음으로 조성하는 아시아 부동산 펀드 자금 모집도 순항하고 있습니다. 미 증권거래위원회(SEC)에 따르면 KKR은 최근 15억달러 규모로 조성 중인 첫번째 아시아 부동산 펀드 자금을 약 6억 9,810만달러 모아 투자자 모집을 절반 정도 완료했습니다. 인력도 계속 확충하고 있습니다. 현재 한국 상업용 부동산 전담 투자 인력만 3명으로 늘었고, 일본에서도 최근 부동산과 인프라 투자를 강화하기 위해 PAG와 골드만삭스로부터 인력을 뽑았습니다. 자금력과 인력 확충 등을 감안하면 KKR은 향후 아시아 상업용 부동산 시장에 더 적극적으로 투자할 것으로 예상됩니다.

그런데 KKR이 한국과 일본 상업용 부동산 시장에 접근하는 방식을 보면 다소 차이점이 느껴집니다. 한국의 경우 지금까지 주로 개별 자산 위주로 투자를 해왔습니다. 더케이트윈타워, 평택 물류센터, 옛 르네상스호텔 부지 재개발 사업, 남산스퀘어 빌딩이 모두 그런 예죠.

▶관련 기사 : [글로벌 부동산 톡톡]KKR, 韓 상업용 부동산 시장 영향력 커진다(https://n.news.naver.com/article/011/0003764902)

관련기사

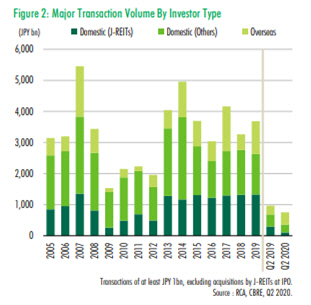

하지만 일본에서는 개별 자산보다는 부동산을 비핵심 자산으로 대규모 보유하고 있으면서 경영 악화로 매물로 나오는 기업을 더 중점적으로 찾고 있는 것으로 알려져 있는데요. 히라노 히로후미 KKR 일본 법인장도 최근 파이낸셜타임스(FT)와 가진 인터뷰에서 바로 그 부분을 콕 찍어 언급했습니다. 그는 “철도회사나 제조업체 등이 소유하고 있는 활용도가 낮은 자산 인수전에 참여할 계획”이라고 말했습니다. 이를테면 KKR은 신종 코로나바이러스 감염증(코로나19) 사태로 직격탄을 맞은 철도회사와 같은 운송관련 기업들의 비핵심 자산 구조조정이나 매각 과정에서 기회를 노릴 것으로 예상됩니다. 이처럼 KKR이 일본에서 개별 자산이 아닌 기업 구조조정 과정에서 내놓는 대규모 자산을 한꺼번에 인수하려고 하는 것은 일본 상업용 부동산 시장의 특징 때문입니다. 일본은 미쓰이 부동산이나 미쓰비시지쇼, 모리빌딩, 도큐 부동산 등과 같은 대형 부동산 디벨로퍼나 리츠가 주도권을 쥐고 있는 시장입니다. KKR과 같은 외국계 투자자들이 일본에서 개별 자산을 매입하기 위해 경쟁하는 것은 한국보다 녹록하지 않습니다.

그리고 투자를 빠르게 확대하기 위한 목적도 있어 보입니다. KKR은 기업경영권을 확보한 후 구조조정을 통해 가치를 높여 되파는 바이아웃 펀드로 출발한 회사입니다. KKR 입장에서는 부동산 자산을 하나씩 인수하는 것 보다 기업을 사는 게 훨씬 더 익숙한 형태의 투자이기도 합니다. 개별 자산을 하나하나 매입하는 것 보다 부동산 자산을 많이 보유한 기업을 하나 사는 것이 훨씬 빠르게 투자를 늘릴 수 있는 방법이기도 하죠. 가까운 예가 하나 있습니다. 미국계 사모펀드 운용사인 워버그핑크스는 아시아 지역 상업용 부동산 투자를 확대하기 위해 지난 2017년 싱가포르계 부동산자산운용사인 ARA를 아예 인수해버렸습니다. 뿐만 아니라 워버그핑크스는 ARA 인수 후 호주 운용사인 크롬웰과 일본 최대의 부동산자산운용사인 케네딕스에도 지분 투자를 했습니다.

코로나19 사태로 인해 경영난에 처한 기업들이 비핵심 자산을 매각하거나 유휴 부동산을 개발해 수익을 창출하려는 움직임이 가속화되면서 KKR의 이 같은 일본 상업용 부동산 투자 확대 전략도 더 속도를 낼 것으로 예상됩니다.

/고병기기자 staytomorrow@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >