국내 최대 전기차 배터리 업체인 LG(003550)에너지솔루션의 기업공개(IPO)에 기관투자가들의 ‘사자’ 주문이 폭주해 상상 속 숫자로 여겨지던 1경(1조의 1만 배) 원이 출현했다. LG엔솔의 기관 수요예측이 대흥행을 기록하면서 14일 발표될 LG엔솔 공모가는 희망 범위(25만 7,000~30만 원) 중 상단인 30만 원으로 사실상 확정됐다.

12일 투자은행(IB) 업계에 따르면 LG엔솔은 이날 마감한 기관 수요예측 경쟁률이 1,500 대 1을 넘어섰다. 기관들에 배정된 공모 주식 수가 2,337만 5,000주로 상단에 주문이 몰린 만큼 1,500 대 1 이상의 경쟁률을 고려하면 기관 주문액이 총 1경 518조 원 이상을 기록했다는 얘기다.

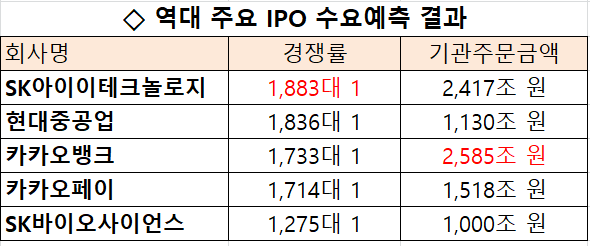

사상 최대 공모로 천문학적 자금이 쏟아질 것으로 예상하긴 했지만 LG엔솔 공모주를 한 주라도 더 받기 위한 기관들의 투자 열기가 강추위도 날려버린 셈이다. LG엔솔은 지난해 8월 코스피 입성 당시 수요예측 사상 최대 주문액(2,585조 원)을 기록했던 카카오뱅크를 가볍게 넘어섰으며 경쟁률도 SK아이이테크놀로지의 최고치(1,883 대 1)를 깰 수 있다는 관측도 나온다. 회사 측은 국내외 기관 경쟁률을 최종 합산해 14일 공시할 예정인데 수요예측이 상상을 넘는 숫자로 흥행해 공모가는 30만 원이 확실시된다.

한 기관투자가는 “모든 기관들이 사실상 수요예측에 참여했다고 볼 만큼 투자 수요가 넘쳤다”며 “지난해 IPO 대어로 꼽힌 SK아이이테크놀로지·카카오뱅크의 경쟁률도 넘어설 것”이라고 분위기를 전했다.

뜨거운 투심에 LG엔솔 시가총액에도 관심이 쏠린다. 공모가 30만 원 기준 시총은 70조 2,000억 원으로 삼성전자(약 471조 원), SK하이닉스(약 93조 원)에 이어 코스피 3위 규모인데 수요예측에 이어 일반 청약에서도 뭉칫돈이 몰리면 상장 후 시가총액이 단숨에 100조 원을 넘어설 것이란 분석도 있다.

최근 삼성증권이 리포트를 통해 LG엔솔 시총이 최대 122조 원에 달할 수 있다고 밝혔고, NH투자증권 등 다수 증권사들도 LG엔솔 몸값을 100조 원 이상으로 평가하고 있다. 장기적으로 중국 CATL의 자동차 배터리 시장점유율을 넘어설 것이란 기대가 있고, 단기적으로도 코스피200 특례 등의 이벤트가 예정돼 주가 상승을 점치는 분석이 지배적이다.

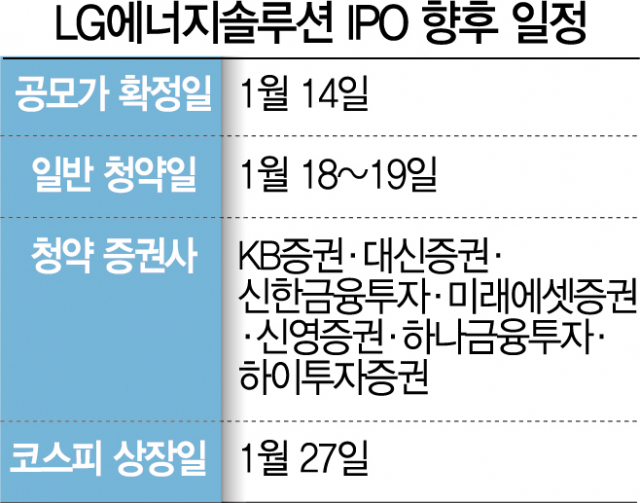

한편 수요예측을 마친 LG엔솔은 오는 18~19일 이틀간 개인투자자의 청약을 받는데 일반 청약은 대표 주관사인 KB증권, 공동 주관사인 대신증권(003540)·신한금융투자, 인수단인 미래에셋증권(006800)·신영증권(001720)·하나금융투자·하이투자증권에서 진행된다. 최소 청약 단위는 10주로 150만 원의 증거금이 필요하며 상장 예정일은 27일이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >