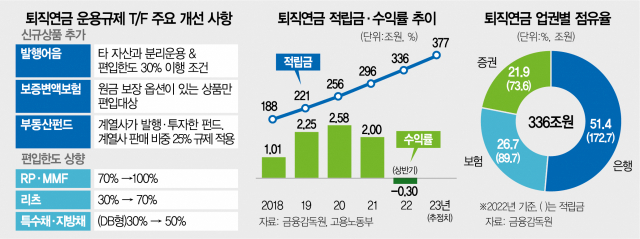

금융위원회가 초대형 투자은행(IB)들의 발행어음을 퇴직연금 원리금 보장 상품으로 추가한 것은 소위 ‘쥐꼬리 수익률’로 전락한 퇴직연금 운용 수익을 높이기 위한 결단이다. 연금 수익률의 발목을 잡던 상품 규제 족쇄를 풀면서 4대 대형 증권사의 자금 조달을 쉽게 해 자본시장 활성화도 겨냥했다. 사전지정운용제(디폴트옵션) 시행으로 촉발된 증권사로의 퇴직연금 ‘머니무브’ 현상이 가속화할 것으로 전망된다.

9일 금융투자 업계에 따르면 금융위가 주관한 퇴직연금운용규제태스크포스(TF)는 최근 초대형 IB의 발행어음을 퇴직연금 원리금 보장 상품 편입 대상으로 허용하는 방안을 확정했다. 이전까지 퇴직연금 원리금 보장 상품은 은행 예적금과 금리 확정형 보험 상품, 원금 보장형 주가연계파생결합사채(ELB)만 편입할 수 있었다.

금융위 자산운용과와 금융감독원 연금감독실, 증권사·은행·보험사로 구성된 TF는 지난해 11월부터 올 3월 말까지 업계의 건의 및 전문가들의 지적 사항 등을 수렴해 이같이 결정했다. 금융위는 이달 퇴직연금 감독 규정 개정안을 확정하고 입법 예고를 거쳐 이르면 7월 초 시행할 방침이다.

발행어음은 증권사가 자금 조달을 위해 자체 신용을 바탕으로 발행하는 1년 이내 단기금융 상품이다. 자기자본 4조 원이 넘는 대형 증권사만 취급할 수 있어 상대적으로 안전성이 높은 어음이다. 미래에셋·한투·NH·KB 4개 증권사만 발행과 판매가 가능하고 금리는 3.7~3.8%대(1년 만기 기준)로 3% 중반 수준인 은행 예금보다 높은 수익을 확보할 수 있다.

증권 업계는 초대형 IB가 첫발을 뗀 2017년부터 발행어음을 퇴직연금 투자 상품으로 허용해달라고 요청해왔는데 숙원이 풀린 만큼 올해 400조 원을 돌파할 퇴직연금 시장에서 본격적으로 점유율을 높여갈 수 있게 됐다.

실제 은행과 보험 등에서 수익률에 한계를 느낀 투자자들이 적극적으로 퇴직연금을 운용하는 추세는 강화되고 있다. 지난해 1~3분기 증권사로 순유입된 계좌는 1만 8300개로 집계됐다. 은행·보험사에서 증권사로 이동한 계좌가 2만 1300개였는데 거꾸로 증권사에서 은행·보험사로 옮겨간 계좌는 3000여 개에 그쳤다. 업권별 퇴직연금 시장 점유율도 증권을 제외하고는 줄고 있는 추세다. 증권 업계는 지난해 21.9%를 점하며 전년보다 1.1%포인트 올랐지만 은행과 보험은 각각 0.5%포인트, 0.6%포인트 점유율이 줄었다.

340조 원을 넘어선 퇴직연금 적립금의 발행어음 투자에 물꼬가 트이면서 4대 증권사들은 올해 30조 원가량 발행할 어음을 기초로 자산 운용과 투자 확대에 날개를 달게 됐다. 지난해 10월 레고랜드발 채권시장 혼란에 단기자금 시장이 얼어붙자 어음 발행은 4대 증권사들의 자금 조달에 쏠쏠한 역할을 했다.

금융 당국이 퇴직연금 투자 상품을 확대한 것은 낮은 수익률 때문이다. 최근 5년간 퇴직연금 수익률이 1~2%대에 머물자 금융회사들이 더 좋은 상품을 개발할 수 있도록 ‘새판’을 짜줘야 한다는 목소리가 커졌다. 특히 원리금 보장형 상품의 경우 예적금 외에는 금리가 높은 상품을 편입하기 힘들어 차별화가 절실했다.

보험 업계도 투자 상품 다양화 취지에서 발행어음과 함께 변액보험을 퇴직연금 상품군에 추가하는 데 성공해 증권의 펀드, 은행의 예금이라는 대표 상품에 대적할 만한 무기를 확보했다는 평가다. 보험 업계의 한 관계자는 “원금 보장 옵션이 있는 변액보험은 은행 예금보다 높은 수익률을 올릴 수 있다”며 “새로운 회계 제도(IFRS17) 아래 변액보험 잔액이 늘면 재무적으로도 큰 도움이 된다”고 말했다.

퇴직연금 상품의 포트폴리오를 다양화하기 위해 편입 한도 상한도 확대된다. 금융위는 국채형 익일물 환매조건부채권(RP)·머니마켓펀드(MMF)의 한도를 70%에서 100%로, 리츠는 30%에서 70%로 각각 상향하기로 했다. 특수채·지방채의 경우 확정급여(DB)형의 한도를 30%에서 50%로 상향한다. 아울러 계열 운용사가 발행·투자한 부동산 펀드도 25% 편입 한도 내에서 투자가 가능해질 것으로 전망된다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >