한국기업평가가 부동산 프로젝트파이낸싱(PF) 및 해외부동산 투자자산 관련 대규모 대손비용이 발생하면서 지난해 4분기 증권사들의 실적이 악화했다고 분석했다.

한국기업평가는 16일 “유효등급을 보유한 24개 증권사 중 종합 기업금융(IB) 7개사와 일반 증권사 9개 등 16개 증권사가 분기 적자를 시현했다”며 “종합 IB를 중심으로 실적이 저하됐다”고 분석했다.

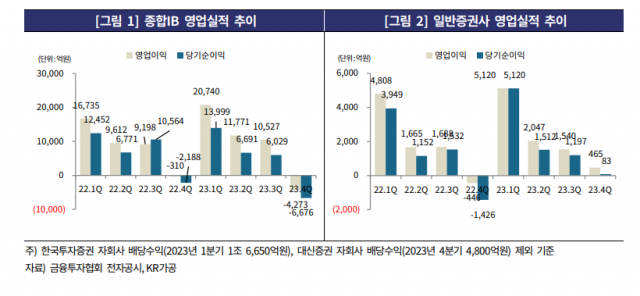

한국기업평가에 따르면 지난해 4분기 종합 IB의 영업이익과 당기 순이익은 각각 4723억 원, 6676억 원씩 적자를 기록했다. 2022년 4분기보다 적자폭이 크게 확대됐다. 한국기업평가는 종합 IB가 양호한 수익창출력을 보였음에도 부동산PF, 해외부동산펀드 관련 대손비용이 반영되고 고객 미수금 관련 대손비용이 발생하는 등 영업실적에 부담을 준 요인들이 산적했다고 분석했다.

일반 증권사의 경우 영업이익과 당기 순이익은 각각 465억 원, 83억 원으로 집계됐는데 이는 2022년 4분기 446억 원, 1426억 원 적자에서 크게 개선된 수준이다. 일반 증권사 역시 종합 IB와 마찬가지로 부동산PF 관련 대손비용이 증가했으나 해외부동산 부담이 상대적으로 크지 않았고 4분기 시장금리가 하락하면서 채권의 운용손익이 증가한 영향이라고 설명했다.

김선주 한국기업평가 책임연구원은 “부동산PF 관련 건전성 부담과 해외부동산 투자자산 회수지연 및 손실부담이 지속될 전망”이라며 “지난해 9월 말 해외부동산 펀드 투자 규모 10조 2000억 원 중 절반 이상의 만기가 올해 도래할 것으로 예상돼 투자자산의 원활한 엑시트 여부와 손실부담 수준에 대해 모니터링이 필요하다”고 밝혔다.

그는 이어 “증권사별 실적 대응력과 재무 건전성을 모니터링해 정기평가에 반영할 예정”이라며 “부동산 PF 중심의 사업전략을 견지해 온 회사의 경우 개발경기 침체 장기화에 따른 실적 저하로 시장 점유율 하락폭이 보다 커질 수 있다”고 덧붙였다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

door@sedaily.com

door@sedaily.com