자금난에 직면한 중견 건설사들이 고금리에도 불구하고 전방위 현금 확보에 나서고 있다. 금융비용과 공사비 등 지불해야 하는 비용이 천정부지로 증가한 가운데 책임준공 확약에 따른 부동산 프로젝트파이낸싱(PF) 채무 인수까지 현실화되며 자금난을 부채질 하고 있기 때문이다.

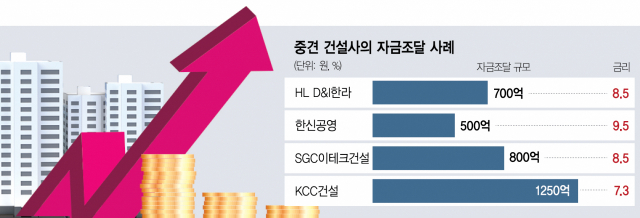

3일 부동산업계에 따르면 한신공영은 지난달 28일 500억 원 규모 사모사채를 발행했다. 지난해 발행한 채권의 만기가 도래하면서 차환 목적의 자금을 조달한 것으로, 금리는 연 9.5%로 결정됐다. 이보다 앞서 22일 만기가 돌아온 850억 원은 투자자를 구하지 못해 현금으로 상환했다.

또 한신공영보다 신용도가 높은 에이치엘디앤아이한라는 지난달 1000억 원 규모 공모 회사채 수요예측을 진행했지만 투자자들로부터 주문을 한 건도 받지 못했다. 이에 따라 1000억 원어치 채권은 모두 발행 주간사인 증권사가 떠안았고 발행 금리도 연 8.5%로 결정됐다.

4월에도 △GS건설(2000억 원) △KCC건설(500억 원) △대우건설(1500억 원) 등 건설사들의 자금 만기가 다가오면서 건설업계의 위기감이 확산하고 있다. 상황이 악화하자 KCC건설은 현금 확보를 위해 지난 1월 말 서울 강남에 있는 본사 사옥을 담보로 625억 원 어치 회사채를 발행했다. 회사채 시장의 한 관계자는 “여력이 있는 건설사들은 유동자금을 꺼내 쓰면서 버티는 분위기”라며 “기댈 곳이 없는 중견 건설사들은 시장에서 고금리 자금도 간신히 조달하면서 재무여력이 더 나빠지는 악순환이 반복되고 있다”고 전했다.

악순환의 가장 큰 원인은 어려워진 현금 확보 여건에도 비용은 천정부지로 불어난 까닭이다. 자체사업을 위해 확보해둔 토지의 대출 이자나 수분양자들에게 제공한 중도금 이자 등 금융비용이 치솟은 데다 공사비까지 가파르게 올라 추가 사업비가 절실해진 상황이다. 수도권의 한 시행사 관계자는 “부동산 경기가 악화되면서 지방 아파트나 오피스텔 등 분양 물건들은 자금 조달이 대부분 막혔다”며 “분양이 완판되거나 선매입 매수자가 나타나는 등 수익성이 담보되지 않은 사업장 역시 추가 대출이 대부분 불가능한 상황”이라고 설명했다.

대부분 사업장에 걸려 있는 '책임준공확약'은 건설사들의 자금난을 더욱 악화시키고 있다. 약속한 시일까지 준공하지 못할 경우 사업장에 투입된 PF 대출 자금을 건설사가 인수해야 하기 때문이다. 한 사업장당 적게는 몇백억, 많게는 몇천억 원 단위의 사업비가 걸려 있는 만큼 건설사들은 미수금을 쌓으며 공사를 이어가야 하는 형편이다. 이마저도 미분양이 많을 경우 언제 회수할 수 있을지도 불투명하다.

자체 자금을 쏟아 부어 공사를 이어가더라도 건설사가 PF 대출 채무를 인수하는 사례도 늘고 있다. 2022년 말 화물연대 파업과 자재 수급 문제 등이 겹치며 시공기간이 늘어난 탓이다. 종합건설업체인 범양건영은 2월 29일로 예정된 서울 동대문구 전농동 오피스텔 준공 기한을 넘겨 공동 도급사들과 함께 322억 3500만 원의 채무를 나눠 인수했다. 회사는 분양 잔금에다 미분양 물량의 담보대출까지 받아 대출을 상환할 예정이다. 성동이앤씨도 지난 1월 경기도 용인시 남사읍에 짓는 저온물류센터를 약 700억 원에 인수했다. 설상가상으로 착공 이후 물류센터가 위치한 남사읍이 토지거래 허가구역으로 묶이면서 700억 원이라는 현금이 꼼짝없이 묶이게 됐다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com