대한항공 지주사인 한진칼 지분율을 끌어올리고 있는 호반그룹의 평가이익률이 80%를 웃도는 것으로 나타났다. 호반그룹은 한진칼 지분 매입에 약 7500억 원을 투입했는데 이후 주가가 꾸준히 오르면서 보유 지분 가치가 1조 3700억 원까지 늘어났다. 호반그룹은 최근 10년 동안 금호산업·대우건설 등 다수 기업 인수전에 참여하며 지분을 매입해 차익을 실현한 바 있다.

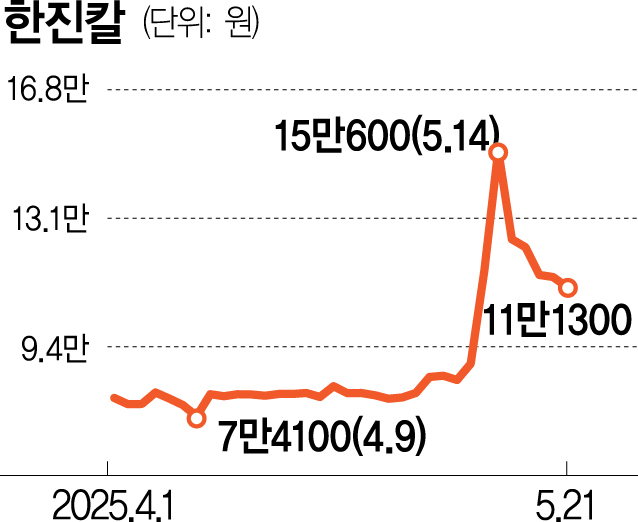

21일 투자은행(IB) 업계에 따르면 호반그룹이 보유한 한진칼 지분 18.46%의 가치는 이날 종가(11만 1300원) 기준 1조 3717억 원으로, 그동안 호반그룹의 지분 매입에 투자한 7500억 원과 비교해 82.9% 불어났다. 호반그룹은 2022년 사모펀드(PEF) KCGI가 보유한 한진칼 지분 전량을 블록딜 방식으로 사들인 뒤 장내 매수를 통해 지분율을 높이고 있다. 지분 11.5%를 확보한 호반건설을 비롯해 호반(0.15%)·호반호텔앤리조트(6.81) 등 계열사가 주식을 나눠 들고 있다.

호반그룹이 당장 한진칼 경영권 인수를 추진할 가능성은 낮은 것으로 평가된다. 조원태 한진그룹 회장 및 특수관계자 지분은 20.79%에 그치지만 델타항공(14.90%) 등 우호 지분을 더하면 조 회장 측 지분율이 과반에 육박해 호반그룹이 곧바로 경영권 분쟁을 벌이기는 쉽지 않다. IB 업계의 한 관계자는 “호반그룹이 한진칼을 인수하는 것은 현재로서는 어렵다”며 “보유 지분을 당장 매각해도 100%에 가까운 수익률을 거둘 수 있어 경영권보다는 차익 실현에 관심이 있을 수 있다”고 말했다.

호

반그룹은 과거 인수합병(M&A) 시장에 매물로 나온 다수 기업의 인수전에 참여한 뒤 지분을 매각해 차익을 냈다. 2015년 단독으로 입찰에 참여한 뒤 무산된 금호산업 인수전이 대표 사례다. 호반건설은 2014년 11월 매수한 금호산업 주식 6.16%를 인수 무산 후인 2015년 2월 전량 매각해 약 300억 원의 차익을 챙겼다. 최근 호반그룹은 소송전을 벌이고 있는 LS의 지분 약 3%를 매입한 것으로 알려졌는데 지난달 초 10만 원대 초반을 꾸준히 기록한 LS 주가는 이날 종가 기준 14만 7900원까지 뛰어올랐다.

업계 관계자는 “실제 인수 의지 없이 M&A 가능성을 흘리고 평가이익만 취한다면 문제”라고 꼬집었다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

gravity@sedaily.com

gravity@sedaily.com