SK(034730)그룹의 지주사인 SK㈜가 예상보다 큰 금액의 자사주 매입에 나서면서 또다시 SK그룹의 지배구조 개편 이야기가 나오고 있다. SK텔레콤(017670)(SKT)을 물적분할 하는 방안이 무산된 상황에서 인적분할을 통한 지배구조 개편의 신호탄을 쏜 것이라는 해석에 힘이 실린다.

SK㈜ 는 지난 1일 이사회를 열고 2020년 1월1일까지 자사주 352만주(약 7,180억원)를 장내 매수 방식으로 취득하기로 결정했다고 밝혔다. SK㈜는 “주가안정을 통한 주주가치 제고”를 표면적인 이유로 설명했다. 자사주 매입방안이 발표되면서 SK㈜의 주가는 10% 이상 오른 상태다.

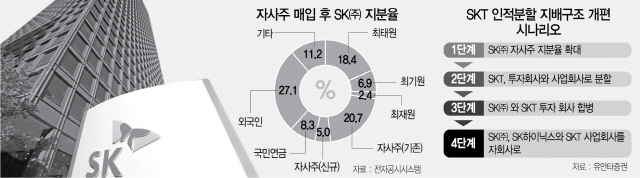

투자금융(IB) 업계는 SK㈜가 사들이겠다는 주식의 규모에 주목하고 있다. SK㈜가 밝힌 자사주 매입규모는 전체 지분의 5%가량에 이른다. 최근 3개월 일평균 거래량(11만1,847주)의 46%에 달하기도 한다. 주주가치를 중요하게 생각하는 회사라도 상식적으로 납득이 되지 않는 부분이라고 전문가들은 입을 모았다. 더욱이 SK㈜의 사정이 여의치 않아 더욱 그렇다. 그동안 다양한 인수합병(M&A)으로 순차입금만 6조7,000억원에 기존 자사주 보유지분도 20.7%로 적지 않은 편이다.

이런 이유 탓에 증권가는 SK㈜가 지배구조 개편을 앞두고 사전 정지작업에 나선 것으로 본다. 최남곤 유안타증권 애널리스트는 “자사주 매입은 SKT를 인적분할하는 지배구조개편 때문으로도 볼 수도 있다”고 분석했다. SK그룹은 SKT를 중간지주사로 하는 물적분할 방식의 지배구조 개편이 유력하게 거론됐다. 하지만 SKT의 본업이 통신업인데 지주사 역할을 하면 본업과 동떨어져 ‘주주가치 훼손’ 논란이 있었다. 박정호 SKT 사장도 6월 “쉽지 않다”고 밝혀 이 방안은 사실상 폐기한 것으로 전해진다.

대신 SKT를 투자회사와 사업회사로 인적분할해 투자회사를 SK㈜와 합병하는 방안이 거론된다. 인적분할 추진 시 최대주주는 합병 법인에 대한 의결권을 얼마나 많이 갖느냐가 관건이다. 의결권을 최대화하려면 SK㈜ 주가를 끌어올려 SKT 투자회사와의 합병 비율을 유리하게 가져가야 한다. 자사주를 다수 확보해 합병 때 신주 발행을 억제, 최대주주의 의결권을 강화할 수 있다.

지배구조가 개편되면 SK하이닉스는 합병 지주사의 자회사가 돼 각종 M&A나 사업 다각화에 더 쉽게 나설 수 있다. 현재 SK하이닉스는 SK㈜의 손자회사다. 공정거래법상 지주사의 손자회사가 다른 회사를 인수할 때 지분 100%를 확보해야 한다. 더 많은 돈이 들고 속도도 더디다. SK하이닉스가 손자회사보다 자회사인 것이 유상증자 등을 통해 지분을 추가 확보하기도 쉽다.

다만 정부가 승인하느냐의 문제는 남는다. 정부는 최대주주가 회사자금으로 매입한 자사주를 자신의 지배력 강화에 사용되는 이른바 ‘자사주의 마법’에 부정적이다. IB 업계의 한 관계자는 “반도체가 위기라는 명분이 자사주 마법의 부정적 시선을 뛰어넘을 수 있을지 주목된다”고 말했다.

/강도원기자 theone@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

theone@sedaily.com

theone@sedaily.com