|

|

|

|

H주 40개 우량 종목 구성… 코스피200지수 오르면 부과 되는 세금 줄어

삼성 'KODEX China H '

HSECI 선물 등 직접 편입해 운용… 거래상대방 위험 뚝

미래에셋 '합성-차이나A'

본토 CSI300지수 추종… 연 보수 가장 낮지만 환헤지는 실시 안해

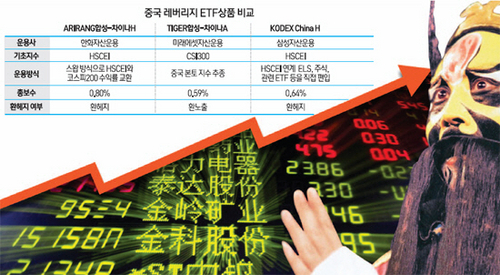

19일 한국거래소에 따르면 현재 국내 증시에 상장된 한화자산운용의 'ARIRANG 합성-차이나H레버리지', 미래에셋자산운용의 'TIGER합성-차이나A레버리지', 'KODEX China H 레버리지' 3개 ETF의 일 평균 거래량(8월 말 이후)은 81만3,864주를 기록하고 있다. 기존 거래소에 상장된 해외 ETF의 올해 일 평균 거래량이 1만9,258주인 점을 고려하면 중국 레버리지 ETF에 대한 투자자의 관심이 폭발적이라고 할 수 있다.

최근 중국 인민은행이 주요 은행에 유동성을 공급하기로 하면서 경기 부양 의지를 강력히 드러낸데다 내달 시행되는 후강통 기대감에 중국 증시가 상세를 띠면서 단기 수익을 추구하는 기관 및 개인 투자자들이 몰린 영향으로 풀이된다. 중국 상하이종합지수는 최근 1개월 간 5.2% 올랐다.

3개 ETF의 목표는 중국 증시 일간 변동률의 2배 수익을 추구하는 것으로 동일하지만 상품 구조는 모두 다르다. 이에 따라 추종지수, 운용 전략, 보수 등 세부 사항을 꼼꼼히 살피고 투자하는 전략이 필요하다.

지난달 25일 상장된 한화자산운용의'ARIRANG 합성-차이나H레버리지' ETF는 홍콩항셍중국기업지수(HSCEI) 일간 수익률 2배를 추종한다. HSCEI는 홍콩거래소에 상장된 중국기업(H주) 가운데 대표적 40개 우량 종목으로 구성돼 있다. 한화운용 상품은 합성ETF로 자산의 대부분을 장외파생상품에 투자해 HSCEI와 코스피200 수익률을 교환하는 방식으로 운영된다.

주목할 점은 과표기준가가 HSCEI상승률의 두배에서 코스피200수익률을 차감한 만큼 상승하는데 중국지수 상승으로 투자이익이 발생해도 코스피200지수가 상승하면 부과되는 세금은 작아진다.

김성훈 한화자산운용 차장은 "한화운용의 ARIRANG 중국 레버리지 ETF는 코스피200이 상승할 경우 타사 중국 레버리지 ETF보다 세금을 적게 부담해 절세에 민감한 투자자가 관심을 가져볼 만하다"고 말했다.

이달 12일 상장된 삼성자산운용의 'KODEX China H 레버리지'도 HSCEI 일간 수익률 2배를 추종하지만 운용방식은 한화운용과 다르다. 이 상품은 거래 상대방과 수익률을 교환하는 합성 방식이 아닌 삼성운용이 홍콩에 상장된 HSECI 선물(90% 내외)과 HSCEI 레버리지 주가연계증권(ELS), HSCEI 주식 및 관련 ETF 등을 직접 편입해 운용한다. 합성방식의 중국 레버리지 ETF에 비해 거래상대방 위험이 없다는 점이 특징이다.

미래에셋운용의 'TIGER합성-차이나A레버리지'ETF는 앞서 언급한 2개의 ETF와 달리 중국본토 CSI300지수의 일간 수익률 2배를 추종한다. CSI300지수는 중국 본토 증시의 대형 우량주 300종목으로 구성돼 있는데, 내수주나 인터넷 기업 등 중국의 신산업 트렌드를 잘 반영한다는 평가다. 특히 다음달 후강통 실시를 앞두고 중국 본토 증시로 외국 투자자들이 몰려들 것으로 예상되면서 수익률에 대한 기대감이 높은 편이다. 이달 1일 상장 이후 일 평균 거래량도 약 114만주로 중국 레버리지 ETF 3개 중 가장 거래량이 많다.

이 밖에 보수와 환헤지 여부도 잘 살펴야 한다. 연 보수는 'TIGER합성-차이나A레버리지'가 0.59%로 가장 낮고 'ARIRANG 합성-차이나H레버리지'가 0.80%로 가장 높다. 'TIGER합성-차이나A레버리지'는 유일하게 환헤지를 실시하지 않는다.

중국 레버리지 ETF상장에 맞춰 주요 증권사들이 거래 이벤트도 실시하고 있는 만큼 잘 확인해서 투자한다면 만족할 만한 중국 투자를 할 수 있을 것이라고 전문가들은 조언했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >