하반기 대용량 2차전지 전해액 시장 노크<br>공모자금 전액 신사업에 투자<br>전방산업 호조로 실적 긍정적… "2015년 매출 2000억 목표"

| | 리켐 직원들이 리튬이차전지 전해액 공정 작업을 하고 있다. 리켐은 이번 공모 자금을 활용해 대용량 리튬전지 시장에 진출하는 등 종합 전자 소재 전문 기업으로 한 단계 도약을 이뤄낸다는 계획이다. 사진제공=리켐 |

|

"이번 공모(IPO)는 '리켐'을 종합 전자 소재 전문 기업으로 발돋움시키는 데 중요한 밑거름으로 작용할 것입니다."

리튬이차전지 전해액과 액정표시장치(LCD)용 에천트(식각액) 소재 전문 기업인 '리켐'이 이번 달 코스닥 시장 입성을 앞두고 있다. 이번 공모를 통해 확보한 자금을 신규 사업 투자에 모두 활용해 종합 전자 소재 전문 기업으로 한 단계 도약을 이뤄낸다는 계획을 세웠다.

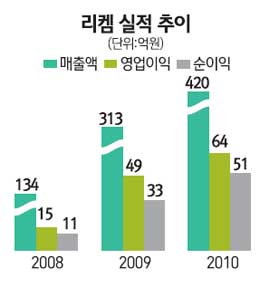

지난 2007년 설립된 리켐은 리튬이차전지 전해액 소재와 액정표시장치(LCD)용 에천트 소재를 제조ㆍ판매하는 업체로 지난해 420억원의 매출액과 64억원의 영업이익을 냈다. 전체 매출액에서 전해액 소재가 차지하는 비중은 76%(지난해 기준)이며 에천트 소재는 12.8%다.

동종 업계가 평균 5~6개의 제품을 보유하고 있는 것과 달리 리켐은 44개의 제품 라인업을 보유해 다양한 고객 요구에 맞춤형 대응을 할 수 있다는 장점을 지니고 있다. 특히 총 10여종의 제조 방법을 자체 개발하면서 생산 효율성을 높여 지난 2008년 이후 리튬이차전지 전해액 소재 시장에서 시장점유율과 수익성 면에서 업계 최상의 지위를 유지하고 있다.

리튬이차전지의 경우 전기차 등 중ㆍ대용량 전지 시장 확대로 글로벌 시장이 올 2015년까지 연평균 약 22% 성장할 것이라는 게 회사측 설명이다. 이에 따라 전해액 시장도 오는 2015년까지 연평균 19% 성장할 것으로 기대돼 리켐의 실적 향상에 직접적으로 기여할 것으로 전망된다.

LG화학 등 전방 산업 주요 기업들의 대규모 투자와 정부 지원 정책 등도 리켐에게는 강력한 모멘텀으로 작용할 전망이다. 실제 LG화학은 2013년까지 리튬이차전지에 대한 투자 규모를 2조원까지 늘릴 계획이며, 삼성SDI도 올해 리튬이차전지 생산시설에 4,000억원을 투자할 방침이다.

LCD용 에천트 부문 역시 대형TV, 태블릿PC 등 신규 제품 증가 등으로 시장 규모가 지속적으로 늘어날 것으로 보인다. 리켐은 2,000억원 규모의 국내LCD용 에천트 시장에서 50%의 시장 점유율을 가진 테크노세미켐에 주요 소재를 공급하고 있다.

회사측은 "전해액 부문에서 LG화학, 삼성SDI, 에천트 시장에서 테크노세미켐 등 주요 거래선의 생산량(Capa) 확대에 따른 수혜를 지속적으로 누릴 전망"이라며 "지난해 기록한 33.9%(매출액 기준)의 고성장을 올해도 이어나갈 것"이라고 말했다.

리켐은 이번 공모를 통해 확보한 자금 전액을 생산 시설 확대와 신규 사업 부문에 사용할 예정이다. 특히 올 하반기 완공 예정인 금산 금성 공장 등에 공모 자금 중 70억원을 투자할 계획이다. 이 공장이 완공되면 기존 대전 문평ㆍ신일 공장, 금산 추부 공장과 함께 연간 생산 규모를 1만톤(기존 6,000톤)까지 끌어올릴 수 있게 된다.

또 반도체 공정과 대용량 리튬이차전지 전해액 소재 부문 등 신규 사업에도 공모 자금을 대량 투입해 올 하반기부터 시장에 본격적으로 진출한다는 계획이다.

이남석 리켐 대표이사는 "이번 공모 자금은 종합 전자소재 전문기업으로 나아가기 위한 밑거름으로 적극 활용될 것"이라며 "신규 사업 활성화 등을 통해 오는 2015년까지 매출액 2,000억원, 영업이익 250억원을 달성하겠다"고 말했다.

|

30여만주 일반 공모…14일 코스닥 상장

●청약가이드

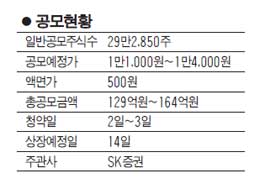

'리켐'은 3일까지 코스닥 시장 상장을 위한 공모주 청약을 진행한다. 상장 주관사는 SK증권이 맡았다. 총 공모 주식수는 117만1,400주이며 이 중 일반 투자자 배정분은 29만2,850주(25.00%)다. 나머지 87만8,550주는 기관에게 배정된다.

증권신고서에 따른 리켐의 희망 공모가액은 1만1,000원~1만4,000원으로, 이번 공모를 통해 회사는 129억~164억원의 신규 자금을 확보할 것으로 전망된다. 리켐은 공모 자금을 활용해 생산시설의 추가 확보에 나서는 한편 45억원 가량을 은행 차입금 상환에 사용할 예정이다.

공모 후 최대주주 등의 지분은 48.4%으로 1년간 매매가 금지되는 보호 예수로 묶인다. 벤처금융(11.03%)과 중소기업은행(3.45%) 보유 지분 등도 상장 후 1개월간 보호 예수가 이뤄진다. 유통 가능 주식수는 상환우선주 98만주를 포함해 총 215만1,400주(47.09%)로 공모 일정이 예정대로 이뤄질 경우 리켐은 오는 14일 코스닥 시장에 상장된다.

이남석 리켐 대표는 "상장 후 이익 한도 내에서 적극적으로 배당을 실시하는 등 주주가치 제고 차원에서의 움직임도 활발히 하겠다"고 말했다.

|

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >