|

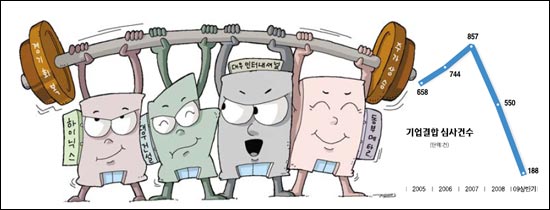

정부와 채권단이 올해 안에 4개 이상의 대기업 계열사를 매각키로 하는 등 M&A에 적극적인 모습을 보이고 있는 것은 글로벌 출구전략 실행에 따른 금융시장 불안에 선제적으로 대응하겠다는 의지를 반영한 것으로 풀이된다. 지난해 9월 리먼브러더스 파산 사태 이후 글로벌 금융시장이 회복되고 국내 구조조정기업의 주가도 회복되고 있는 상황에서 출구전략 실행으로 금융시장이 다시 출렁거릴 가능성이 제기되고 있는 만큼 지금이 '기업 M&A의 최적기'라는 공감대가 형성되고 있는 것이다. 채권단은 인수후보자 직접 접촉 및 사모펀드(PEF) 조성 등 2가지 방식을 병행하면서 하이닉스ㆍ동부메탈ㆍ대우건설ㆍ대우인터내셔널 등 4개 대기업을 올해 안에 매각한다는 방침이다. ◇하이닉스 인수에 4~5곳 관심=하이닉스 주주단은 인수의향서를 제출한 기업군을 대상으로 예비입찰 자격을 부여해 제안서를 받는 등 예비입찰과 본입찰을 거쳐 올해 안에 우선협상대상자를 선정키로 했다. 구체적인 대상기업은 ▦공정거래위원회가 지정한 기업집단 가운데 지난해 자산총액 5조원 이상인 29개 기업 ▦2007년과 2008년 모두 상호출자제한을 받은 기업집단 가운데 자산총액 2조원 이상인 14개 기업 등 총 43곳이다. 다만 기술 및 정보유출 우려를 고려해 해외 업체는 대상에서 제외했다. 이들 기업 중 하이닉스는 LG와 포스코에 주목하고 있다. 하이닉스와 채권단은 LGㆍ포스코를 포함해 4~5곳에 '하이닉스 매각제안서'를 이번 주 공식 발송한다. 하이닉스는 제안서에 ▦반도체 가격 등 전반적인 업황 ▦DDR3를 비롯한 차세대 사업 방향 ▦3분기 흑자전환 가능성 등 회사의 경영 상황을 담을 계획이다. 특히 유력한 후보군으로 점쳐지고 있는 LG전자는 하이닉스와의 시너지효과가 기대된다는 점에서 눈길을 끌고 있다. 또 LG전자는 2ㆍ4분기 매출 14조4,974억원에다 영업이익은 사상 처음으로 1조원을 돌파하는 등 자금여력도 상대적으로 풍부하다는 점에서 채권단의 입맛을 다시게 하고 있다. 포스코는 2ㆍ4분기 매출 6조3,440억원에 영업이익 1,705억원을 기록하는 등 풍부한 현금성자산을 보유하고 있다. 반도체업계 관계자는 "하이닉스로서는 주가가 2만원대에서 형성될 때 인수 자금이 4조원 안팎이 소요된다는 점을 감안하면 지금이 M&A의 적기라고 판단한 것"이라며 "제안서를 받은 기업들이 당장엔 긍정적인 답변을 하지는 않겠지만 올해 내에는 검토에 나설 가능성이 크다"고 설명했다. ◇대형 매물 줄줄이 대기=연내 매각이 추진되는 대기업은 하이닉스 이외에 대우건설과 동부메탈ㆍ대우인터내셔널 등이 있다. 대우건설의 경우 해외매각에 무게가 실린다. 산은 고위 관계자는 "대우건설 인수에 세계적인 사모펀드와 중동계 자금 등이 눈독을 들이고 있다"며 "하이닉스, 대우조선해양 등과 달리 전략기술 유출위험이 적기 때문에 해외매각에 큰 문제가 없을 것으로 본다"고 말했다. 이 관계자는 이어 "매각대금은 내년에 들어올 수 있겠지만 대우건설 풋백옵션으로 유동성 확보가 어려운 금호그룹을 위해서는 올해 안에 본계약을 마무리지을 계획"이라고 설명했다. 동부그룹 알짜 계열사인 동부메탈의 경우 산은 PEF와 최종 매각가격을 협상하고 있으며 세부적인 내용이 마무리되면 매각을 완료할 방침이다. 금융감독당국도 대우건설과 동부메탈을 기업구조조정의 롤모델로 삼고 매각과정과 일정을 예의주시하고 있다. 대우건설과 동부메탈 매각 속도에 따라 앞으로 진행되는 재무구조개선약정(MOU) 체결 대기업과 중견기업에 대한 M&A가 순조롭게 진행될 수 있다는 판단에서다. 법정관리상태인 쌍용차에 대해서는 서울인베스트가 기관투자가를 모집해 사모펀드를 구성한 후 인수를 추진하는 방안을 내놓고 있다. 서울인베스트는 쌍용차 지분 51%와 경영권 프리미엄을 합할 경우 인수대금은 3,000억원에 이를 것으로 보고 있으며 5,000억원 안팎의 추가 투자자금이 소요될 것으로 예상하고 있다. 산은은 쌍용차 원매자가 합리적인 방안을 제시해 올 경우 신규자금 지원 등 M&A를 측면지원한다는 방침이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >