|

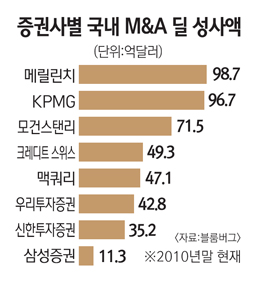

지난해 예금보험공사의 우리금융지주 지분매각을 위한 주관사 입찰과정에 뛰어들었던 한 증권사 고위임원은 당시를 생각하면 아직도 가슴이 답답하다. 국내 증권사들은 '원가'에도 못 미치는 수준의 수수료를 놓고 치열한 경합을 벌인 반면 외국계 증권사인 JP모건은 별다른 어려움 없이 주관사 자격을 차지했기 때문이다. 이 임원은 "당시 JP모건이 제시한 수수료율은 우리보다 훨씬 높은 것으로 알고 있다"며 "글로벌 투자은행과의 격차를 다시 한번 절감했다"고 말했다. 인수합병(M&A)과 기업공개(IPO) 등 국내 투자은행(IB) 시장을 글로벌 플레이어가 싹쓸이하다시피 하면서 국내 증권사들은 안방에서조차 찬밥신세를 면치 못하고 있다. 29일 블룸버그통신에 따르면 글로벌 IB들은 지난해 우리나라에서 106건, 580억6,000만달러 규모의 M&A를 성사시켰다. 반면 국내 증권사들의 M&A 실적은 외국계의 6분의1도 채 안 되는 89억3,700만달러에 불과했다. 수수료 수익도 비교가 안 된다. 대형 증권사의 한 IB담당은 "외국계 IB들이 M&A자문을 해주며 받는 수수료는 국내 증권사의 최소 2배 이상"이라며 "비용이 비싸도 대기업들이 M&A에서 더 좋은 대가를 받기 위해 외국계를 찾는 게 현실"이라고 설명했다. IPO시장 상황도 크게 다르지 않다. 지난해 국내 최대어라는 평가를 받으며 증시에 데뷔했던 삼성생명의 IPO에는 국내외 증권사 11곳이 참여했다. 하지만 해외자금을 조달하는 창구역을 맡은 곳은 모두 외국계 IB들이었다. 당시 해외 세일즈를 담당했던 골드만삭스 등 5개 글로벌 IB들이 챙겨간 수수료는 200억원. 삼성생명이 IPO 수수료로 지급했던 금액(약 400억원)의 절반에 가까운 액수다. 상황이 이렇다 보니 국내 증권사들은 해외시장에서 명함조차 내밀지 못하고 있다. 전문가들은 IB시장의 외국계 독식을 막으려면 국내 업체의 성장을 가로막는 규제를 과감하게 풀어줘야 한다고 입을 모으고 있다. 국내 대형 증권사의 한 임원은 "현재 증권사의 자기자본 비율은 BIS 기준으로 하면 20%가 넘는 등 규제의 정도가 너무 심하다"며 "활발한 투자를 할 수 있도록 규제를 완화해야 한다"고 지적했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >