|

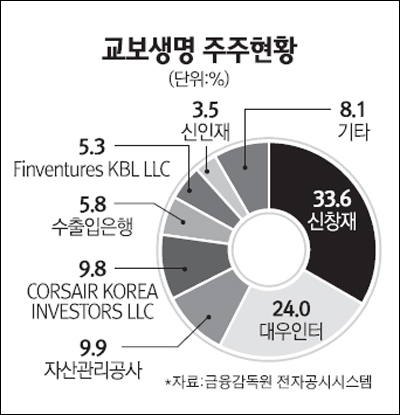

칼라일 등 외국계 사모투자펀드(PEF)들이 대우인터내셔널이 보유하고 있는 교보생명 지분에 '눈독'을 들이면서 교보생명 경영권의 향방에 관심이 모아지고 있다. 이들 PEF는 지분 인수시 교보생명에 우호지분의 역할을 다하겠다고 제안하는 한편 포스코에도 지분매각과 관련한 논의를 진행하고 있어 협상 결과에 따라 교보생명 지분구조에도 큰 변화가 일 것으로 보인다. 14일 보험업계에 따르면 미국계 글로벌 PEF인 칼라일과 홍콩계 PEF인 어피니티에쿼티파트너스(AEP)가 최근 외국계 보험계리회사인 밀리만사와 계약을 체결하고 교보생명 회계가치 등 경영전반에 대한 기업실사를 진행했다. 교보생명이 외부업체에 기업실사의 문을 열어준 것은 이번이 처음이다. 이들은 포스코가 지분 매각에 나설 때를 대비해 미리 보험계리법인을 고용해 실사작업을 벌인 것으로 파악된다. 이들 PEF는 포스코가 교보생명 지분을 매각할 경우 PEF 한 곳을 더 참여시켜 24%의 지분을 인수할 계획이다. 현행 국내법상 PEF가 보험사 지분을 10% 이상 가질 수 없기 때문이다. 보험업계의 한 관계자는 "칼라일과 AEP가 교보생명 실사를 진행한 것은 이례적"이라며 "이들이 교보생명에 우호지분 역할을 하겠다고 제안해 이뤄진 것으로 알고 있다"고 말했다. 다만 이번 외국계 PEF의 움직임이 실제 딜로 이어질지는 미지수다. 전문가들은 포스코가 대우인터내셔널 인수를 마무리하기 전까지 교보생명 지분을 매각하지 않을 방침인데다 매각을 진행하더라도 여론 등을 의식해 공개경쟁입찰 과정을 거칠 것으로 보고 있다. 아울러 PEF의 특성상 장기간 투자가 어렵고 오는 2012년에 코세어캐피털ㆍ핀벤처스 등 기존 교보생명 주주들과 주주 간 계약이 종료되기 때문에 이들과 연대해 교보생명 경영권을 위협할 수도 있다. 특히 신창재 회장의 지시로 최근 교보생명이 투자사업본부를 중심으로 경영권 보호와 자본 확충, 추가 투자 계획 등을 마련하기 위한 특별팀을 만들고 향후 기업공개(IPO)까지 진행하기로 해 이러한 점을 염두에 두고 경영권 방어 구축에 나선 것으로 보인다. 금융계의 한 고위관계자는 "포스코가 교보생명 지분을 잡음 없이 처리하려면 적절한 절차를 거쳐야 할 것"이라며 "교보생명의 지분 관계는 외부 변수에 대단히 취약한 구조를 나타내고 있어 향후 포스코의 움직임이나 외부의 전략적 투자자의 참여 여부에 따라 경영권에 미치는 영향이 클 것"이라고 설명했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >