IBK기업은행은 최근 중국 현지 법인을 통해 현지 거래 금융사의 신용 리스크를 긴급 점검했다. 지난 5월 중국의 중소 민간은행인 바오샹은행이 대규모 부실로 사실상 파산 상태에 놓였기 때문이다. 중국 정부가 서둘러 예금보전을 약속하고 국책은행인 중국건설은행을 통해 경영을 하면서 금융시장 경색으로 이어지지는 않았지만 ‘중국 은행도 망할 수 있다’는 시그널을 감지한 것으로 분석된다. 한 시중은행장은 본지와 통화에서 “전 세계 어떤 나라도 과도한 성장을 거친 후에 은행이 망하지 않은 나라가 없다”며 “과거 우리나라도 지방은행이 부실을 못 견디고 쓰러졌듯이 중국도 비슷한 상황이 오는 게 아니냐는 우려를 하고 있다”고 말했다. 전직 금융관료는 “바오샹은행 사태가 부실 전이의 전조일 수 있는 만큼 잘 봐야 한다”고도 했다.

3일 금융권에 따르면 바오샹은행은 중국 내몽고 지역에 있는 중소 지방은행(상업은행)이다. 총자산 5,760억위안 규모로 최근 미납대출금이 급증해 올해 5월 부도 위기 직전까지 갔다. 중국 금융당국인 은행보험감독위원회는 즉시 공적자금을 투입하고 경영권을 회수해 중국건설은행에 경영을 맡겼다. 고객예금 등은 약 90%까지 보호를 약속했다. 금융시스템 위기로 번지지는 않았지만 바오샹은행이 중국의 ‘그림자 금융’ 시스템을 이용해 노출을 피해온 은행 중 하나라는 점에서 중국의 고질적인 그림자 금융 문제가 줄줄이 터지는 게 아니냐는 우려는 사라지지 않고 있다. 블룸버그통신은 “중국 당국의 규제에도 불구하고 중국 내에는 대출 규제를 피하고 대출 부실을 감추기 위해 특수목적법인을 이용하는 지역은행이 130개에 달한다”며 위험성을 지적했다. 중국 정부가 시중은행을 인수해 구제금융에 나선 것은 1998년 하이난성의 하이파뱅크오브차이나 이후 처음이다.

국내 은행들은 중국의 상업은행과 예금예치 등의 거래를 하기 때문에 동반 부실이 발생할 우려가 적지 않다. 실제 하나은행과 신한은행은 각각 약 1,000억원, 약 400억원의 예금을 예치했고 기업은행은 약 40억원의 예치금에 더해 180억원의 단기성 자금을 대출했다. 바오샹은행의 신용 리스크로 국내 시중은행은 1,620억원의 자금을 떼일 위기에 놓였다가 중국 정부가 예치금의 90~95%를 지급 보장하기로 하면서 대규모 손실은 피하게 됐다.

하지만 중국 은행도 망할 수 있다는 위기감이 사라지지 않으면서 시중은행들은 기존의 예치금 거래 등에 대한 전반적인 점검에 나섰다. 기업은행이 최근 중국 현지 금융사에 대한 신용 리스크를 긴급 점검한 것도 이 때문이다.

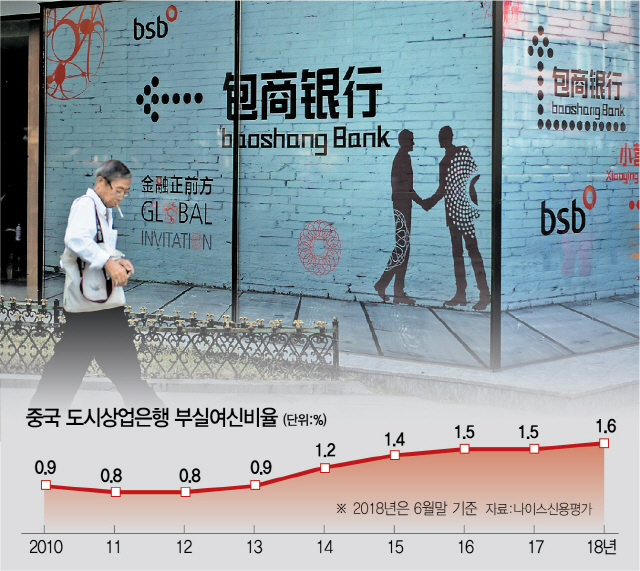

최악의 경우 도시 상업은행이 한꺼번에 부실을 맞게 되면 국내 은행의 피해가 늘 수밖에 없다는 분석도 나온다. 중국 금융시장에 정통한 한 관계자는 “중국 은행들은 지방정부 소유의 지방 재정은행이라고 해도 도덕적 사고나 시스템이 결여돼 있는데다 정부의 비호 아래 비리가 만연해 있다”며 “특히 최근 들어 건전성 관리 없이 몸집을 불린 은행들부터 경고등이 켜지고 있어 신경을 쓸 수밖에 없는 상황”이라고 귀띔했다. 한 전직 고위관료는 “중국의 부채 문제가 바오샹은행 사태로 터진 것일 수 있다”며 “예의주시할 필요가 있다”고 지적했다. 2008년 글로벌 금융위기 이후 전 세계는 극약처방으로 양적완화 카드를 꺼내 들었고 당시 중국을 비롯한 세계가 급격하게 늘린 유동성이 국가 재정은 물론 세계 경제를 위협할 폭탄이 되고 있다는 것이다. 실제 2008년과 2018년의 국내총생산(GDP) 대비 총부채 비율을 비교하면 선진국의 경우 이 기간 243%에서 276%로 증가했고 신흥국도 121%에서 198%로 급증했다. 특히 중국의 경우 이 비율이 145%에서 261%로 급증했다. 자산가격 버블과 과도한 부채가 중국 상업은행의 연쇄 부도로 이어질 수 있다는 경고인 셈이다.

일부에서는 130개에 달하는 도시상업은행이 옥석 가리기를 시작했다는 분석도 나온다. 우후죽순 난립한 영세 상업은행이 도태되면 오히려 대형 상업은행에는 기회가 될 수 있다는 것이다. 또 다른 시중은행장은 “(증시)상장을 위해 자산을 무분별하게 키운 도시 상업은행들이 중국 정부가 자금을 조이자 부실이 터져 나오고 있는 것”이라며 “은행이 자연 도산하는 방식이 아닌 정부 주도의 부실 은행 정리작업이 이뤄진다면 오히려 건전성 관리가 잘된 은행들 위주로 시장이 재편되는 결과를 낳을 수 있다”고 전망했다. 금융당국도 바오샹은행 사태 이후 국내 은행들의 중국 익스포저(위험 노출액)를 면밀히 체크하며 상황을 예의주시하고 있다. 금감원 관계자는 “아직 국내 은행들의 중국 은행 투자 가운데 부실화 우려가 높은 익스포저가 크지 않아 국내 금융권의 시스템 리스크로 번질 우려는 낮다”면서도 “다만 중국 은행의 연쇄 부도 시 국내 은행들의 손실이 커지고 신용도에 영향을 줄 수 있는 만큼 해당 은행들을 통해 현지 상황을 면밀히 체크하고 있다”고 말했다. /서은영·박민주·서민우기자 supia927@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >