한화자산운용이 글로벌 대체투자 역량 강화를 위해 운용사 인수합병(M&A) 및 해외법인 증자를 위해 자본금 5,100억원을 확충한다. 한화운용은 이번 대규모 증자로 자본규모가 국내 운용사 중 2위로 단숨에 올라선다.

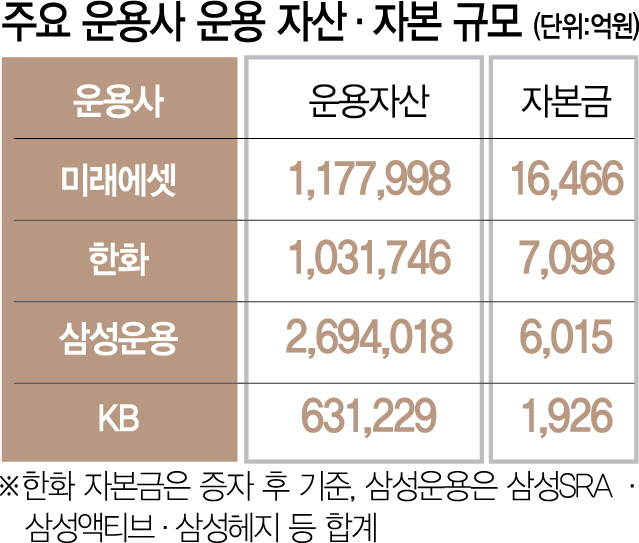

28일 한화운용은 오는 3월 말까지 한화생명의 주주배정 유상증자를 통해 5,100억원의 증자를 단행한다고 밝혔다. 자본규모는 2019년 말 기준 1,998억원에서 증자 후 7,098억원으로 한화운용은 국내에서 자본규모가 두 번째로 큰 운용사가 된다. 현재 미래에셋자산운용이 1조6,466억원으로 자본규모가 가장 크며 삼성자산운용이 6,015억원으로 그 뒤를 잇고 있다.

한화운용은 5,100억원 중 3,000억원은 타법인증권 취득자금이라고 공시했다. 이는 해외의 대체운용사 인수 등에 쓰일 것으로 전망된다. 한화운용은 그동안 해외 유수의 대체투자운용사들과 손잡고 해외 투자를 해왔다. 또 운영자금이라고 공시한 1,500억원은 해외법인 증자 등에 쓰일 것으로 관측된다. 한화운용은 현재 미국·중국·싱가포르 등에 해외법인을 두고 있다. 600억원은 전략적 투자를 위한 자금으로 쓰일 예정이다. 한화그룹은 이미 SK·현대차 등과 손잡고 4차 산업혁명 관련된 기업에 투자하는 블라인드펀드인 ‘AI 얼라이언스 펀드’를 공동으로 조성·운용해왔다. 이외에도 사회책임투자(ESG)펀드 등에도 투입된다.

한화자산운용은 이번 증자로 모회사 한화생명에 성장 모멘텀이 될 것으로 기대한다. 한화자산운용은 한화생명의 100% 자회사인데 한화자산운용의 운용력을 통해 저금리 고착화로 심화하는 보험업의 역마진 문제를 개선해 새로운 성장동력을 획득할 것이라는 계획이다. 특히 고유자산의 투자자본 비중을 연평균 수익률이 3~4% 수준인 보험업에서 9~10%인 자산운용업으로 높이게 되면 한화생명에 새로운 성장동력이 될 것이라는 예상도 있다. 한화자산운용 관계자는 “글로벌 금융서비스 강화, 대체투자운용사 인수, 디지털 금융생태계 조성, 대표펀드 육성 등 아시아 금융시장에 더욱 적극적으로 참여할 계획”이라면서 “국내 자산운용사 글로벌화의 모범사례가 될 것”이라고 말했다.

/이완기기자 kingear@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kingear@sedaily.com

kingear@sedaily.com