현대로템(064350) 전환사채(CB)에 투자한 투자자들이 60% 대 투자 수익율을 거둘 것으로 보인다. 주가가 전환가액보다 60% 이상 높은 채로 전환기일이 도래했기 때문이다. 고수익이 기대되는 가운데 현대로템 역시 부채비율 개선 등의 효과를 거둘 것으로 보인다. CB발행으로 사실상의 유상증자 효과를 냈다는 평가도 나온다.

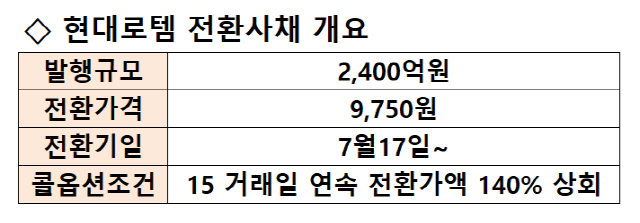

16일 현대로템에 따르면 지난달 2,400억원 규모로 발행한 CB 투자자들은 17일부터 이를 보통주로 전환할 수 있다. 회사 측은 17~31일까지 전환신청을 취합한 뒤 다음달 15일까지 이를 보통주로 전환해 줄 계획이다.

CB는 주가가 오르면 주식으로 전환해 평가 차익을 내고 주가가 내릴 경우 확정 금리만 받는 채권이다. 현대로템의 CB 만기는 3년이며 만기 수익률은 연 3.7%다. 하지만 이를 만기까지 채권으로 보유하는 투자자는 많지 않을 것으로 보인다. 현대로템 보통주의 16일 종가는 1만5,600원. 전환가액 9,750원보다 60%나 높다. 현 주가가 유지된다고 가정할 경우 주당 5,850원, 60%의 시세차익이 기대된다. 현대로템은 최근 수소에너지 사업에 진출하며 주가가 안정적인 모습을 보이고 있다. 특히 수소충전 설비공급사업은 수소차를 강조하고 있는 현대차와의 사업 시너지 효과가 기대되는 분야다.

현대로템이 조기상환청구(콜옵션)를 검토할 것이란 관측도 있다. 주가가 15거래일 연속으로 1만3,650원을 초과할 경우 조기상환을 청구하는 조건이 있기 때문이다. 콜옵션은 17일부터 2023년 5월 17일까지 행사할 수 있다. 회사 측이 콜옵션을 행사할 경우 보통주 전환을 원하는 투자자들은 콜옵션 통보 2주 내에 전환신청을 해야 한다.

60%대 투자수익이 기대되는 가운데 현대로템 역시 재무건전성이 개선될 것으로 보인다. CB는 채권으로 부채로 분류된다. 하지만 CB를 보통주로 전환하면 부채에서 자본으로 바뀌기 때문에 부채비율이 낮아진다. 현대로템의 CB 발행 전 부채비율은 73% 수준인데 대규모 전환이 이뤄질 경우 부채비율이 이보다 개선될 것이란 분석이다. 한 IB 관계자는 “현대로템이 CB 발행을 통해 결국 유상증자를 한 효과를 거두게 됐다”라며 “현대차증권 출신인 이용배 사장이 대표이사로 오면서 세련되고 다양한 방식을 통해 재무구조 개선을 이루고 있다”고 평가했다.

/김민석·조윤희기자 seok@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >