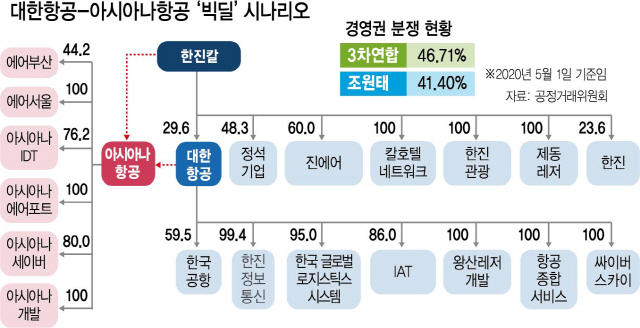

대한항공(003490)과 아시아나항공(020560)의 ‘빅딜’이 가시화하면서 인수 구조에 관심이 쏠리고 있다. 인수 주체가 누가 되느냐에 따라 한진칼(180640)을 두고 벌어진 3자 연합과 조원태 한진그룹 회장 간의 경영권 분쟁의 판도가 갈린다. 또 출자 대상물이 현금이냐 현물(아시아나항공 주식)이냐에 따라 아시아나항공의 대주주인 금호산업의 희비도 엇갈리게 된다.

13일 투자은행(IB) 업계에 따르면 한진그룹이 아시아나항공을 인수할 수 있는 방식은 크게 세 가지다.

먼저 지주회사인 한진칼이 직접 아시아나항공을 인수하는 방법이 있다. 한진칼의 유상증자에 KDB산업은행이 참여한 뒤 이를 이용해 금호산업이 갖고 있는 아시아나항공의 지분을 인수하는 식이다. 자본잠식에 빠진 아시아나항공은 부채비율이 2,291%다. 상대적으로 양호한 실적을 내고 있는 대한항공과 아시아나항공의 회계를 당분간은 분리해놓는 게 ‘승자의 저주’에 빠질 가능성을 최대한 줄일 수 있는 방법이다. 경영권 분쟁에서도 유리하다. 조현아 전 대한항공 부사장과 KCGI·반도건설로 꾸려진 3자 연합은 46.71%(신주인수권부사채 포함)의 지분을 갖고 있는데, 조 회장이 확보한 한진칼의 지분(41.40%)을 앞선다. 아시아나항공 인수를 빌미로 산은을 한진칼의 주주로 끌어들일 수만 있다면 단번에 전세를 역전시킬 수 있다.

대한항공을 통해 인수한 뒤 손자회사로 거느리는 것도 대안이다. 다만 이 방식은 한진칼의 경영권 분쟁에 영향을 주지 않는 만큼 조 회장이 선택할 가능성은 낮다. 대한항공을 통해 인수하면 되레 경영권을 뺏길 경우 아시아나항공까지 3자 연합에 바치는 꼴이 될 가능성도 있다.

마지막으로 현대중공업그룹이 대우조선해양을 인수했던 것처럼 대한항공을 물적 분할한 뒤 중간지주사를 만들고, 아시아나를 인수하는 방식이다. 이 역시 한계는 있다. 한진칼이 보유한 대한항공의 지분이 29.62%에 불과해 지배력이 줄어들 수 있어서다.

인수 구조와 함께 관심이 가는 포인트는 출자 대상물이다. 가장 간단한 방법은 금호산업이 보유한 지분(30.77%)을 인수하는 데 필요한 만큼 현금을 출자하는 것이다. 다만 산은을 대상으로 하는 한진칼의 3자 배정 유상증자가 성공할지는 미지수다. 신주발행에 엄격한 요건을 갖추도록 한 한진칼의 정관이 걸림돌이다. 한진칼은 정관을 통해 긴급한 자금 조달이 필요한 경우나 합작법인 설립 등에만 주주 이외의 자에게 신주를 배부할 수 있도록 허용하고 있다. 3자 연합의 강한 반발도 장벽이다. 3자 연합을 이끌고 있는 KCGI는 이날 “다른 주주들의 권리를 무시한 채 현 경영진의 지위 보전을 위한 대책이 아닌가 하는 합리적 의심이 든다”고 지적했다. 경우에 따라서는 소송전으로 비화할 수 있다. 이와 함께 산은이 경영권 분쟁을 겪고 있는 기업의 유증에 참여하는 것이어서 특혜시비에 휘말릴 수 있다. 이에 따라 이런 논란을 피하기 위해 산은은 아시아나항공 주식을 현물출자 하는 방법을 선택할 가능성도 있다. 채권단인 산은과 수출입은행은 8,000억원 규모의 아시아나항공 영구채를 쥐고 있다. 이 영구채를 주식으로 전환한 뒤 한진칼 또는 대한항공에 현물출자 하면 특혜시비는 더 줄어들 것으로 보인다. 다만 이 경우 아시아나항공의 차등감자가 선행될 수밖에 없어 대주주인 금호산업에는 직격탄이다./김상훈기자 ksh25th@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >