HK이노엔의 기업공개(IPO) 일반 청약에 30조 원에 육박하는 뭉칫돈이 몰렸다. 앞선 수요예측에서 역대 코스닥 최고 경쟁률을 세운 데 이어 일반 청약에서도 흥행하면서 상장 이후 주가에 대한 기대도 커지고 있다.

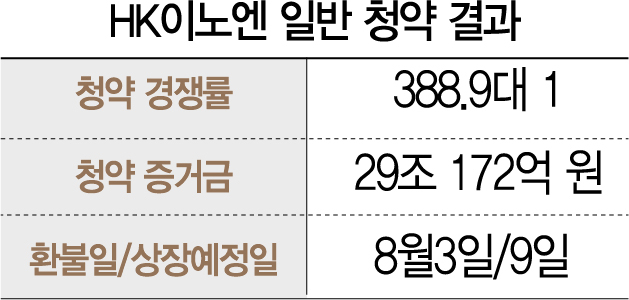

30일 대표 주관사인 한국투자증권에 따르면 HK이노엔의 일반 청약 경쟁률이 388.9 대 1로 집계됐다. 일반 투자자들로부터 약 1,492억 원을 조달할 계획이었는데 청약 금액의 절반을 미리 납부하는 증거금만 29조 172억 원이 몰렸다.

HK이노엔은 앞서 진행한 수요예측에서도 코스닥 기준 역대 최고 기록인 1,871.36 대 1의 경쟁률을 기록하며 공모가를 희망 범위 상단인 5만 9,000원으로 확정한 바 있다. 사실상 수요예측 참여 기관 100%가 5만 9,000원 이상을 적어냈다.

투자자들은 HK이노엔의 ‘케이캡’ 등 신약 파이프라인 성장 잠재력을 높이 평가한 것으로 보인다. HK이노엔은 전문의약품 및 헬스 뷰티&음료(HB&B) 사업을 주력으로 한다. 지난해 매출 5,984억 원, 영업이익은 870억 원으로 매출의 86%가 전문의약품에서 나온다. 매출 100억 원 이상의 의약품 13개를 보유하고 있다.

특히 국산 신약 30호 케이캡이 대표 제품이다. 출시 6개월 만에 소화성궤양용제 시장 점유율 1위, 출시 후 22개월 만에 누적 처방 실적 1,000억 원을 달성했다. 지난해 관련 매출은 812억 원이었다. HK이노엔은 상장으로 케이캡의 세계시장 공략을 강화할 계획이다. 현재 24개국의 협력사와 라이선스아웃(LO) 계약을 체결했고 오는 2028년까지 100개국 진출이 목표다. 미국 진출을 위해 현지 4개 기업과 협력을 논의하고 있다.

한편 HK이노엔은 공모를 통해 5,969억 원을 조달한다. 신주 모집으로 회사에 유입되는 금액은 약 3,411억 원이며 나머지 2,558억 원가량은 재무적투자자(FI)들의 구주 매출로 진행된다. 회사 유입 자금은 케이캡의 해외시장 진출을 위한 연구개발비 등으로 사용할 계획이다. 공모가 기준 시가총액은 약 1조 7,054억 원. 다음 달 9일 코스닥에 입성한다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >