글로벌 경기침체와 금리인상 기조에 기존에 세웠던 투자 계획을 보류하거나 철회하는 대기업들이 늘고 있다. 경영 환경이 녹록지 않은 상황에서 섣불리 투자를 집행하기보다는 보유 자산을 매각하거나 경쟁력을 상실한 사업부를 정리해 확보한 현금으로 불확실한 미래에 대비하는 모습이다.

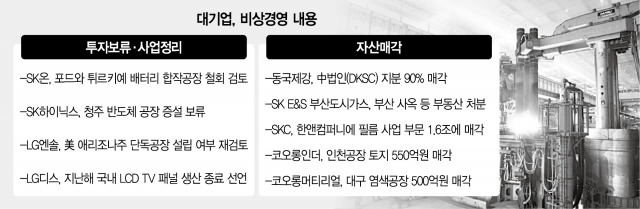

9일 업계에 따르면 SK온이 미국 완성차 업체 포드와 함께 튀르키예에 세우기로 했던 전기차 배터리 합작공장 사업 계획을 철회하는 방안을 검토 중이다. 글로벌 경기 침체 와중에 자금조달에 부담을 느끼고 있기 때문으로 풀이된다. SK온 관계자는 “지난해 3월 업무협약(MOU) 체결 이후 튀르키예 조인트 벤처(JV) 건을 협의해왔으나 현재까지 논의가 마무리되지 못한 상태”라며 “협상 중단 여부는 최종 결정되지 않았다”고 밝혔다. 앞서 지난해 3월 SK온은 포드, 튀르키예 제조기업 코치와 3자 튀르키예 수도 앙카라 인근에 배터리 합작공장을 세워 2025년부터 연간 30∼45GWh(기가와트시) 규모로 상업 생산을 시작한다는 계획이었다. 3사의 총 투자 규모는 3조∼4조원으로 추정됐다.

당초 투자 계획을 철회하거나 축소하는 움직임은 지난해 하반기부터 감지됐다. LG에너지솔루션은 지난해 6월 1조7000억원 규모의 미국 애리조나 단독 공장 투자에 대해 전면 재검토한다고 밝혔다. 인플레이션과 환율 상승 등에 따라 당초 계획한 투자비보다 훨씬 더 큰 비용이 투입될 것으로 예상돼서다.

SK하이닉스는 주력인 메모리 반도체 업황 악화로 설비투자를 조 단위로 감축했다. 글로벌 경기침체에 반도체 다운사이클(하락 국면) 진입 여파 등을 감안하면 지금은 방어적인 투자 전략으로 시장 반등을 기다려야 할 때라는 판단이다. SK하이닉스는 지난해 올해 시설투자 규모를 전년의 절반 수준으로 줄이고 수익성 낮은 제품부터 감산에 들어갈 방침이다. 지난해 7월에는 4조 3000억 원이 투입될 예정이었던 청주 반도체 공장(M17) 계획을 보류하면서 숨고르기에 나섰다.

PC·TV 수요 부진으로 고전 중인 LG디스플레이는 지난해 설비투자 규모를 1조 원 가량 줄이기로 했다. 올해 상반기까지 적자 규모가 더욱 커질 것으로 예상되는 상황에서 투자를 최소화해 재무 건전성 회복에 총력을 기울이겠다는 방침이다.

자산 매각과 경쟁력을 잃은 사업부를 정리하는 방식으로 현금 확보에 나서는 기업도 있다. SK E&S의 100% 자회사인 부산도시가스는 지난해 12월 이사회를 열고 부산 사옥을 비롯한 회사가 보유한 부동산 총 3만 606㎡를 대우건설 컨소시엄에 6328억 원에 매각하기로 결정했다. SKC는 회사의 모태인 필름사업을 지난해 국내 사모펀드(PEF) 운용사 한앤캠퍼니에 1조 5950억 원을 받고 매각했다. 성장성이 크지 않은 사업 부문을 정리하고 2차전지·친환경 소재 중심으로 회사를 재편하기 위한 결단이었다. 코오롱그룹 계열사인 코오롱인더스트리는 대구 염색공장(500억원)과 인천 화학공장(500억원) 등을 잇따라 매각하며 미래 산업에 투자할 현금을 확보했다.

LG디스플레이는 지난 달 중국산 저가 공세에 밀린 국내 액정표시장치(LCD) TV 패널 생산 종료를 선언했다. 중국 광저우의 TV용 LCD 패널 생산도 단계적으로 줄여나갈 계획이다.

철강업계도 자산 매각에 속도를 내며 경영 불확실성을 낮춰가고 있다. 글로벌 경기침체로 전방 산업이 위축되며 철강 수요가 꺾였고 액화천연가스(LPG) 등 에너지 비용마저 증가하며 경영 환경이 악화했기 때문이다. 동국제강은 지난해 7월 약 970억 원을 받고 중국법인 ‘DKSC’의 지분 90%를 중국 강음 지방정부에 매각하며 사실상 중국 사업을 접었다. 2001년 설립된 중국법인은 최근 3년 간 누적 손실만 해도 700억 원에 달했다.

회사채를 발행하거나 유상증자 등을 통해 현금 확보에 나선 기업들도 있다. SK온은 지난해 12월20일 이사회를 열고 총 2조 8000억 원 규모의 유상증자를 결의했다. SK이노베이션으로부터 2조 원을, 재무적 투자자인 한국투자프리이빗에쿼티(PE) 등으로부터 8000억 원을 유치했다. 이에 앞서 한국투자PE 등 사모펀드들로부터 전환우선주(RPS) 발행 방식으로 6935억~1조 3200억 원을 조달하기도 했다. 그룹 지주사인 SK는 2900억 원의 회사채를 발행해 자금을 끌어 모았다. 이밖에 SK텔레콤이 회사채로 3100억 원을, SK리츠가 전환사채로 1090억 원의 현금을 확보했다. 현대차그룹은 현금 확보에 집중하고 있다. 현대차의 현금 및 현금성 자산 규모는 지난해 3분기 기준 19조 5850억 원으로 전년 말 대비 53.1% 급증했다. 기아의 경우 같은 기간 14조 8026억 원으로 28.3% 늘었다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

jin@sedaily.com

jin@sedaily.com