동양생명(082640)보험과 ABL생명보험 인수를 추진하고 있는 우리금융그룹이 실사 일정을 일주일가량 연장한 것으로 전해졌다. 적정 가격을 놓고 매각 측인 중국 다자보험과 팽팽한 줄다리기를 벌이고 있는 것으로 관측된다.

12일 투자금융(IB) 업계 등에 따르면 우리금융은 당초 지난주 마무리할 예정이던 실사 일정을 일주일 연기한 것으로 알려졌다. 우리금융은 늦어도 이번 주말까지 실사를 마친다는 계획을 세우고 막판 실사를 진행 중이다. 우리금융 관계자는 “실사 종료 시점은 현 상황에서 공개할 수 없다”고 말했다.

우리금융 측은 지난달 25일 콘퍼런스콜에서 보험사 인수를 위한 유상증자는 고려하지 않겠다며 과도한 지출(오버페이)에 거듭 선을 그었다. 다만 우리금융의 보험사 인수 의지나 다자보험 측의 매각 의지에는 큰 변화가 없는 것으로 알려졌다.

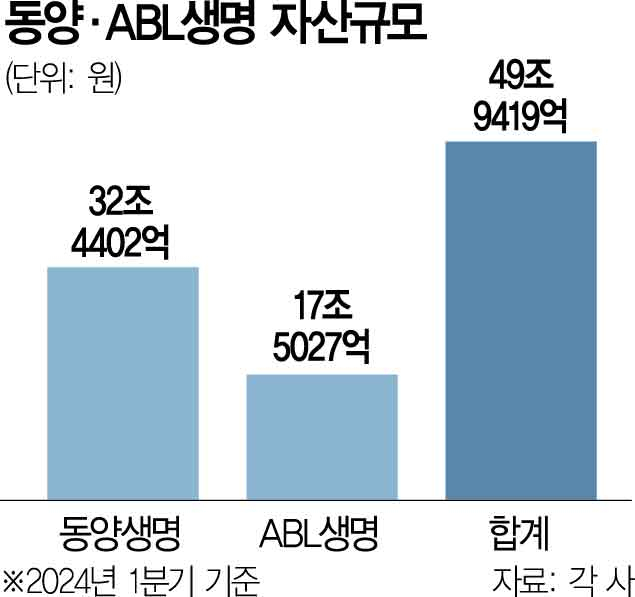

업계에서는 우리금융이 이번 인수를 위해 2조 원 이상을 지불하려 하지 않을 것이라는 관측이 우세하다. 안방보험은 2015년 동양생명을 1조 1319억 원에, 2016년 ABL생명을 35억 원에 각각 인수한 바 있다.

이성욱 우리금융 부사장도 “인수합병(M&A) 추진 과정에서 오버페이는 하지 않을 것”이라며 “현재 추진 중에 있는 보험업 진출과 관련해 투자자들이 우려하는 유상증자에 대해서는 전혀 고려하고 있지 않다”고 강조한 바 있다.

한편 동양생명은 이날 올 상반기 순이익 1753억 원을 기록해 지난해 같은 기간에 비해 12.44% 감소했다고 밝혔다. 2분기 순이익은 869억 원으로 전년 동기 대비 98.51% 늘었지만 1분기 부진을 만회하지는 못했다. 동양생명은 “지속 가능한 수익 구조 확보 등을 위해 최선을 다할 것”이라고 전했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

zero@sedaily.com

zero@sedaily.com