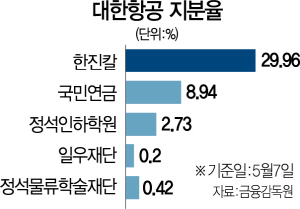

KCGI가 한진칼(180640)에 대한항공(003490) 유상증자 참여용 자금 마련과 관련해 주주배정 유상증자는 찬성하지만 제3자 배정 유상증자는 반대한다는 입장을 밝혀 속내에 관심이 쏠린다.

12일 업계에 따르면 KCGI는 이달 초 한진(002320)칼에 대한항공 유상증자에 참여하기 위한 자금조달 방법으로 제3자 배정방식의 유상증자는 반대하지만 주주배정 방식은 찬성하며 참여할 의사도 있다는 내용증명을 보냈다.

대한항공은 조만간 5,000억~1조원가량의 유상증자를 주주배정 방식으로 진행할 것으로 예상된다. 이 경우 한진칼은 지분율에 따라 최대 3,000억원의 자금을 조달해야 한다. 하지만 지난해 말 기준 현금 및 현금성 자산이 1,412억원에 불과해 추가자금을 마련해야 한다. 자금조달 방법은 유상증자나 계열사 지분 또는 부동산 담보 대출일 가능성이 높다.

이런 상황에서 KCGI가 한진칼에 유상증자를 주주배정 방식으로 해야 한다고 주장한 이유는 향후 경영권 분쟁을 염두에 둔 것이라는 분석이 지배적이다. 한진칼이 주주배정 유상증자 방식을 선택하면 상속세도 마련하기도 힘들 정도로 자금이 부족한 것으로 알려진 조원태 회장 측이 전량 참여하기 어려울 가능성이 있다. 이 경우 KCGI 등 주주연합이 전량 증자에 참여하면 주주연합의 지분율은 유지되지만 조 회장 측 지분율은 낮아질 수 있다. 게다가 조 회장 우호세력으로 분류되는 델타항공·카카오·GS칼텍스 등도 신종 코로나바이러스 감염증(코로나19) 여파로 유상증자에 참여하기 어려운 상황이다. 결국 주주배정 방식의 유상증자를 실행하면 KCGI 주주연합은 최소한 기존 지분율을 유지하거나 늘릴 수 있는 반면 조 회장 측은 지분율이 떨어질 가능성이 있다는 셈법이 작용한 것으로 보인다.

반면 제3자 배정방식을 선택하면 기존 주주들의 지분율이 희석될 뿐 아니라 지분이 소액주주들에 분산돼 경영권 분쟁에서 우호세력을 확보하기 어려워질 수 있다. 주주연합은 지난 3월 주주총회에서도 소액주주들의 표심을 잡지 못해 경영권 분쟁에서 참패했다.

다만 한진칼은 유상증자보다는 대출을 통한 자금 마련에 더 무게를 두고 있는 것으로 알려졌다. 지분율 변동 위험을 감수하기보다는 안전한 방법으로 자금을 마련할 가능성이 높다는 것이다. 업계의 한 관계자는 “한진칼은 유상증자 대신 계열사 지분을 담보로 한 대출이나 부동산 담보 대출 등으로 자금을 확보하는 방안에 무게를 두고 있다”면서도 “하지만 대한항공 유상증자 대금 납입 기간 전까지 자금 확보가 어려울 경우 한진칼은 유상증자를 할 수밖에 없어 KCGI와 경영권 분쟁이 다시 시작될 수도 있다”고 말했다.

/박시진기자 see1205@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

see1205@sedaily.com

see1205@sedaily.com