한화솔루션(009830)이 첨단 소재 사업을 분할해 3,000억 원 규모의 자금 조달을 추진한다. 최근 대규모 인수합병(M&A)에 따른 현금을 확보하는 한편 첨단 소재 분야 사업 확대를 겨냥한 것으로 알려졌다.

31일 업계에 따르면 한화솔루션은 첨단 소재 부문을 물적 분할해 외부 자금을 조달하는 방안을 적극 검토 중이다. 첨단 소재 부문을 물적 분할해 신설 법인을 설립한 후 지분 49%를 외부에 매각하는 방식이 유력하다. 한화 측은 첨단 소재 부문의 100% 지분 가치를 약 6,000억 원으로 책정했으며 지분 매각을 통해 3,000억 원을 확보할 계획으로 전해졌다. 한화솔루션의 한 관계자는 “지난해부터 다양한 투자 유치 방안을 논의 중으로 (첨단 소재 부문) 지분 매각도 여러 방안 중 하나”라고 말했다.

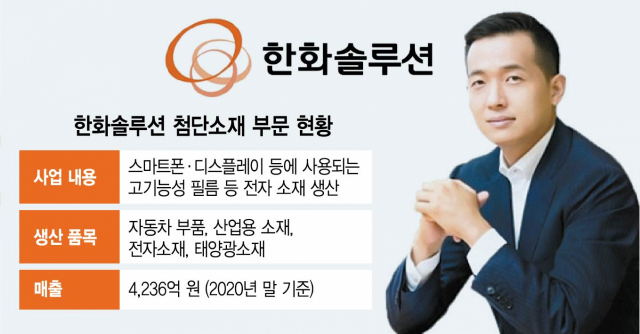

한화솔루션의 첨단 소재 부문은 스마트폰과 디스플레이 등에 사용되는 고기능성 필름 등 전자 소재 사업을 담당한다. 지난해 매출액은 4,236억 원으로 한화솔루션 전체에서 차지하는 비중은 약 5%다.

최근 한화그룹은 첨단 소재 사업을 강화하기 위해 새 투자처를 찾으면서 삼성그룹에서 전자 부품, 통신 분야 전문 인력을 대거 영입한 바 있다. 지난 4월 삼성전자 출신 황정욱 사장을 영입해 첨단 소재 부문 미래전략사업부 총괄 사장에 선임한 것이 대표적이다. 최근 한화솔루션이 삼성전기의 와이파이 모듈 사업 인수를 검토하는 것도 첨단 소재 부문의 전자 소재 사업을 전자 통신 영역으로 확대하기 위해서다.

한화솔루션은 지난해 초 화학, 태양광, 첨단 소재 부문이 합쳐져 설립됐는데 당시에도 첨단 소재 부문을 재분할해 일부 지분을 매각할 가능성이 제기됐지만 회사 측이 부인하기도 했다.

이번 투자 유치 결정은 최근 대규모 M&A 거래로 재무 부담이 늘어난 상황에서 현금을 선제적으로 확보하는 사전 작업 성격도 띤다. 한화솔루션은 지난해 말 미국 수소 탱크 업체 시마론을 인수, 수소 고압 탱크 생산 등을 위해 오는 2025년까지 1억 3,000만 달러를 투자하기로 했으며 올해 8월에는 프랑스 재생에너지 전문 기업 RES프랑스를 약 1조 원에 인수하기로 했다.

이와 함께 한화솔루션은 폴리염화비닐(PVC) 사업을 담당하는 중국 닝보 법인 지분 매각을 통해 약 6,000억 원을 추가 확보하는 방안도 논의 중이다. 첨단 소재 부문 투자 유치와 마찬가지로 중국 닝보 법인 지분 49%를 재무적투자자(FI)에 매각하는 방식으로 현재 국내 사모펀드(PEF) 운용사 한 곳과 막판 협상을 벌이고 있다.

한 투자은행(IB) 업계 관계자는 “최근 한화그룹이 전방위적인 사업 개편 작업을 벌이고 있다”며 “비주력 사업 정리와 함께 주력 사업 확대를 위한 현금 마련을 위해 여러 투자자들과 다방면으로 접촉하고 있다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

coldmetal@sedaily.com

coldmetal@sedaily.com