|

|

|

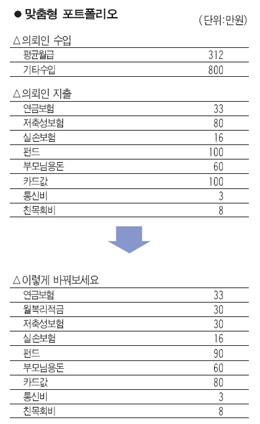

Q: 올해 34살의 직장인 여성입니다. 미혼이며 결혼계획은 아직 없습니다. 제 월급여는 350만원(세후)입니다. 별도로 성과수당이 1년에 800만원 가량입니다. 확정은 아니지만 3년째 나오고 있습니다. 매월 주요 지출ㆍ투자 내역은 연금보험 33만원, 저축성보험 80만원, 신용카드대금 100만원, 실손보험 16만원(화재보험 포함), 펀드 100만원(채권형 30%, 주식형70%), 부모님 용돈 60만원, 통신비 3만원, 친목회비 8만원 등입니다. 현재 보유자산은 저축은행예탁금 3,900만원, 정기예금 3,600만원, 펀드 2,700만원, 주택청약종합저축 230만원, CMA계좌 1,000만원, 그 외 주식 3,000만원 가량 있습니다. 몇 년 안에 자그마한 주택을 구입하는 게 목표입니다. 그리고 수입보다 총지출이 많아 적금금액을 줄여보려고 합니다. 어떤걸 해지하고 납입을 중단하는 게 나을지 고민입니다. 맞춤형 재테크 전략 부탁합니다.

A: 자산관리는 어느 누구에게라도 예외 없이 선택이 아닌 필수인 시대입니다. 일정한 수입이 들어오는 직장인의 경우 수입의 과다 여부보다 수입을 어떠한 재무목표를 세워 관리하느냐에 따라 인생에서 발생하는 여러 이벤트에 대처할 수 있습니다.

의뢰인의 단기재무목표는 주택마련인데, 현재 보유자산축적에 바탕이 된 것은 소득대비 60%이상의 높은 저축률이라고 봅니다. 그러나 아시다시피 소득대비 지출이 많으므로 지출을 줄이야 합니다.

먼저 저축성보험 50만원(15년 만기)을 몇 년 후 주택구입자금으로 활용하기 위해서는 조정이 필요합니다. 만약 노후자금을 확보하기 위해 15년 만기의 장기로 가입한 것이라면 연금보험이나 변액보험을 추천합니다. 왜냐하면 연금수령액에 많은 영향을 미치기 때문입니다.

이를 위해 현재 불입 중인 전체 저축성보험을 월 80만원에서 월 30만원으로 줄일 것을 조언 드립니다. 가입시점과 해지환급금 등을 고려해 신중히 결정하시길 바랍니다. 또한 주택마련자금을 위해 매월 원금과 이자가 새로운 원금이 되는 최고 금리적용이 5.03%인 3년만기 월복리적금을 월 30만원 신규가입하길 권장합니다.

적립식펀드의 비중 가운데 중남미펀드는 납입 중지하고 국내주식형 월 65만원, 글로벌하이일드채권형 월 25만원을 투자할 것을 추천합니다. 1년 뒤 저축성보험 납입이 완료되면 그 자금 또한 적립식펀드에 추가 불입해 투자수익률을 높이길 바랍니다.

채권형펀드는 글로벌하이일드채권형을 권유합니다. 하이일드채권펀드는 수익률은 높지만 신용도가 낮은 고수익, 고위험채권(정크본드)을 일부 편입하는 상품입니다. 미국 국채나 은행금리보다 다소 높은 수익을 거두면서 주식보다는 안정성이 있는 하이일드채권에 투자자의 관심이 쏠리고 있습니다.

보유자산의 재무상태를 파악하고 포트폴리오를 구성하는 것도 중요하나 현금흐름표를 작성해 보시기 바랍니다. 현금흐름표 작성이 필요한 이유는 현금의 유입과 유출의 패턴을 분석해 앞으로 재무목표달성을 위해 어떤 현금흐름을 변화시켜 불필요한 지출을 줄일 수 있게 합니다.

일단 신용카드 대신 체크카드를 이용하시면 지출을 월 100만원에서 80만원으로 줄이는데 큰 도움이 될 것입니다. 통장잔액을 지정하고 그 범위 내에서 결제가 이뤄지므로 적극 활용해보시길 바랍니다. 체크카드는 직장인 소득공제 혜택은 물론 카드종류에 따라 영화, 주유할인, 놀이동산 등 다양한 서비스를 제공하고 있으니 본인에게 꼭 필요한 카드를 발급받는 것이 좋습니다.

현재 보유자산운용은 수익률을 높이는 것에 중점을 두어 포트폴리오를 구성했습니다. 보유자산 가운데 안전자산인 예금의 비중을 줄여 주가가 하락해도 높은 수익률을 기대할 수 있는 중위험, 중수익투자에 맞는 주가연계증권(ELS)에 5,800만원(기타 연간수입 포함)을 투자해 수익률을 향상시킬 수 있도록 추천합니다.

또 보유 중인 주식은 회사채로 갈아타는 게 바람직해 보입니다. 정기예금보다는 높은 이자를 지급하고 원리금 지급능력이 우수하면서 부도가능성이 낮은 신용등급 A등급의 회사채에 3,000만원 가량 투자하길 권합니다. 만기시 예금, 적금, 펀드, 채권, ELS 등을 합해 주택구입자금으로 사용하면 됩니다. 단기재무목표가 달성되면 월 30만원은 연금보험에 가입하여 장기재무설계인 노후대비자금을 위해 준비할 것을 조언합니다.

재무설계란 삶에 있어서 결혼자금이나 교육비, 주택마련, 노후자금 등 목표를 세운 후에 그 목표에 맞추어 설계하는 것입니다. 단기계획은 세웠으니 중ㆍ장기 계획도 시기에 맞는 목표와 필요한 자금, 그에 맞는 맞춤상품으로 포트폴리오를 구성하면 재테크 및 세테크도 가능한 재무설계가 될 것입니다.

*실전재테크의 지상 상담을 원하는 독자께서는 ▦장단기 재테크 목표 ▦구체적인 자금 지출ㆍ수입 등 재테크 현황 ▦알고 싶은 금융상품 등을 구체적으로 적은 편지를 서울경제 금융부 e-메일(skdaily@hanmail.net)로 보내주세요.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >