"단기 과열" "해외업체 비해 여전히 저평가" <br>삼성證 "주당순익 대비 프리미엄 높아" <br>대우證 "1분기 실적발표 땐 추가상승" '

최근 강세를 보이며 코스닥 시장 상승을 주도했던 인터넷주에 대해 증권가에서 고점 논란이 일고 있다. 일부에서는 현 주가가 단기적으로 너무 올랐다고 주장하는 반면 ‘아직도 밸류에이션 매력이 크다’는 반론도 만만찮다.

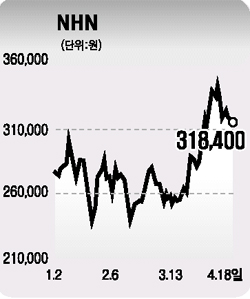

삼성증권은 18일 “인터넷주들이 1ㆍ4분기 실적호전 기대감과 인수ㆍ합병(M&A) 등의 재료를 등에 업고 주가가 초강세를 보였다”며 “하지만 현재 주가수준은 단기적으로는 과열된 상태”라고 지적했다.

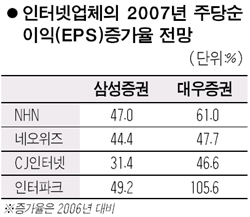

박재석 삼성증권 애널리스트는 “NHN과 엔씨소프트, 네오위즈, CJ인터넷 등 국내 4개 인터넷 업체의 올 예상 주가수익비율(PER)은 28.8배로 코스닥시장 대비 프리미엄이 105.7%에 달한다”며 “구글과 야후, 이베이, 아마존 등 미국대표 인터넷 4개사의 나스닥시장 대비 프리미엄은 69.3%에 불과하고 국내 업체와 미국 업체의 올해대비 내년 주당순이익(EPS)증가율이 각각 31.7%와 32.1%로 비슷한 수준임을 감안하면 국내업체들이 상대적으로 높은 프리미엄을 받고 잇는 상태”라고 지적했다.

이에 반해 대우증권은 한국인터넷 기업들이 해외업체들과 비교했을 때 여전히 저평가돼 있다고 분석했다.

김창권 대우증권 애널리스트는 “한국인터넷업종은 올해대비 내년 EPS증가율이 65.2%에 달해 미국(35%), 일본(26.5), 중국(43.3%) 등의 주요국 평균치 보다 높고 순이익률, 자기자본이익률(ROE) 등에서도 앞설 것으로 예상된다”며 “하지만 평균 PER에서는 24.8배로 미국(50.3배) 일본(56.6배), 중국(31.9배)과 비교해 주가가 저평가 돼 있다”고 지적했다.

김 애널리스트는 “해외업체에 비해 국내업체들은 수익성 증가율은 높은 반면 PER은 낮아 절대적인 기준에서 한국인터넷업종의 밸류에이션 매력은 높다”며 “국내업체들의 1분기 실적이 발표될 경우 추가 상승이 가능할 것”으로 전망했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >