|

|

|

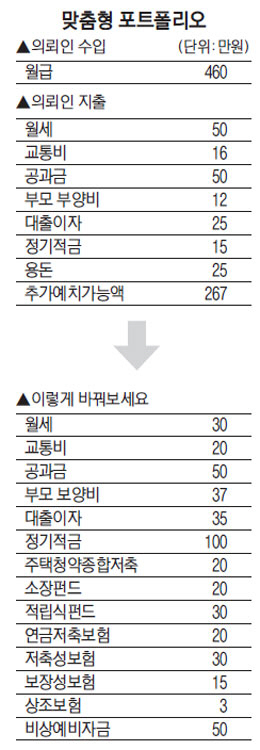

올해 결혼 예정인 예비부부입니다. 예비신랑은 입사 6개월 차 제약회사 연구원으로 월 급여 280만원이고 프리랜서 라이터인 저는 180만원의 월급을 받고 있습니다. 예비신랑은 월세로 50만원 정도가 들어가고 교통비나 통신비, 데이트비로 30만원 정도를 씁니다. 저는 가족 부양을 하고 있어 전세자금대출 이자와 요양원 비용을 포함해 75만원 정도를 지출하고 있습니다. 사회에 진출한 지 얼마 되지 않아 재테크는 아직 시작을 못했고 정보도 없습니다. 단기적으로는 작은 결혼식을 치를 비용과 장기적으로 내 집 마련을 하려면 어떻게 재테크 해야 할까요?

결혼 후 3년 정도는 재테크에 있어 종잣돈을 만드는 매우 중요한 시기입니다. 자녀 양육비 등 목돈이 들어갈 일이 아직 많지 않기 때문입니다. 이 시기를 놓치면 종잣돈 만들기가 점점 어려워지기 때문에 신혼 3년이 향후 10년의 가정 경제을 좌우한다 해도 과언이 아닙니다.

성공적인 자산관리를 위해 첫째, 월급통장을 4개로 나누시기 바랍니다. 첫 번째 통장은 급여통장으로 고정지출을 관리하는 통장입니다. 두 번째는 지출통장으로 일명 생활비통장으로 변동지출을 관리합니다. 다음은 비상금통장이며 마지막으로 투자관리를 위한 투자통장입니다.

둘째, 소장펀드와 적립식펀드 상품입니다. 소장펀드는 재테크 전문가들이 직장인들에게 추천하는 첫 번째 상품입니다. 연봉 5,000만원이하 직장인을 대상으로 연간 납입 한도 600만원의 40%인 240만원까지 소득공제를 받을 수 있습니다. 연금저축이 소득공제에서 세액공제로 전환돼 새로 가입할 수 있는 소득공제 상품은 소장펀드가 유일합니다. 가입 후 소득이 연 8,000만원까지 늘더라도 세제 혜택이 유지되며 최장 가입기간은 10년입니다. 다만, 가입 5년 이내에 해지하면 감면받은 세금을 추징당하기 때문에 여러 상품에 분산 투자하는 게 필수입니다. 5년이라는 기간이 길다는 이유로 가입을 망설이지 말고 일단 개설해 묵혀두면 목돈마련과 소득공제 그리고 비과세(주식형) 일석삼조의 효과를 누릴 수 있습니다. 적립식펀드는 실질금리 마이너스인 현 상황에서 선택이 아닌 필수입니다. 욕심을 버리면 적금금리+α 정도의 수익률은 충분히 달성할 수 있습니다. 목표 수익에 도달하면 정기예금으로 옮기고 다시 적립식 펀드에 가입하는 과정을 반복하면 좋은 결과를 얻을 수 있습니다.

셋째, 주택청약종합저축은 사회 초년생의 필수 상품입니다. 연간 총 급여 7,000만원이하 무주택 가구주면 누구나 가입할 수 있으며 1인 1계좌만 가입 가능합니다. 매월 2~50만원 납입하면 240만원 한도 내에서 최대40% (96만원)까지 세액공제를 받을 수 있습니다. 공공주택은 지속적으로 증대될 것이기 때문에 입지가 좋은 지역의 장기전세주택이나 보금자리주택에 청약하려면 빨리 가입해 두는 것이 효과적입니다.

다음은 적금과 저축성 보험입니다. 일반 적금 상품은 사회 초년생들이 돈 모으는 재미를 주고 소액의 종자돈을 만들어 주는 도구입니다. 전문가들은 월급의 30% 정도를 저축하는 게 적절하다고 보고 있습니다. 급하게 해지해야 할 일을 대비해 적금은 2~3개 계좌로 쪼개서 가입하는 게 유리할 수 있습니다. 중장기적인 목적자금 마련을 위해 저축기간이 길수록 원금과 이자가 불어나는 '복리효과'를 누리는 저축성보험 가입이 필수입니다. 저축성보험의 경우 5년 이상 납입하고 10년 이상 유지 시 비과세혜택 및 복리효과를 받을 수 있습니다. 10년이라는 기간이 부담스럽긴 하지만 장기적인 안목으로 자녀학자금, 부동산 구입자금으로 활용할 수 있습니다. 은행 방카슈랑스와 보험회사, 우체국 등을 비교해본 후 보험료가 부담되지 않는 범위 내에서 유리한 상품으로 가입하시기 바랍니다.

마지막으로 은행의 전세대출을 적극 활용해 월세 비용을 줄이기 바랍니다. 은행대출을 받으면 2~3% 이자면 되지만, 월세는 최대 10% 가량의 이자를 주는 것과 마찬가지입니다. 국민주택기금의 전세대출을 활용하면 최대 1억원까지 3.3%의 금리로 이용할 수 있고, 주택을 구입하는 경우 생애 첫 내 집 마련을 돕는 공유형모지기를 활용한다면 주택구입금액의 70%범위 내에서 최대 2억까지 1~2%의 이율로 대출받을 수 있습니다. 기금에서 제공하는 전세대출과 구입대출의 경우 원금과 이자납입부분을 연말정산 때 세액공제도 받을 수 있어 실질적인 이율은 더 낮아집니다.

또한, 재테크를 시작할 때 간과하는 부분이 바로 보장성보험 부분입니다. 아무리 재테크를 잘하더라도 질병이나 사고를 당하면 병원비 등으로 어려움에 직면할 수 있습니다. 보장성 보험은 비용이 아니라 지속적인 재테크를 가능하게 하는 초석입니다. 실손보장형, 소멸형으로 젊은 나이에 가입한다면 얼마 되지 않은 보험료로 충분한 보장을 받을 수 있습니다.

※실전 재테크의 지상 상담을 원하는 독자께서는 △장단기 재테크 목표 △구체적인 자금 지출수입 등 재테크 현황 △알고 싶은 금융상품 등을 구체적으로 적은 편지를 서울경제 금융부 e-메일(skdaily@hanmail.net)로 보내주세요.

신현조 우리은행 투체어스 잠실센터 PB팀장

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >