|

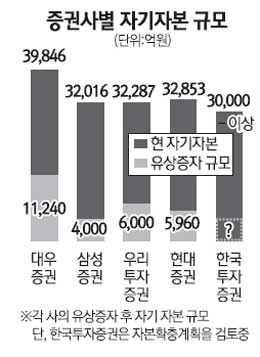

대형 증권사들이 투자은행(IB) 시장 진출을 위해 유상증자에 나서면서 국내 빅5 증권사 중 유일하게 자본확충 방안을 밝히지 않은 한국투자증권의 행보에 업계의 관심이 쏠리고 있다. 업계에서는 한국증권의 대주주인 한국금융지주가 증자 대신 회사채 발행 카드를 꺼낼 가능성이 높은 것으로 보고 있다. 19일 관련 업계에 따르면 지난 9월 대우증권이 1조1,240억원 규모의 유상증자 계획을 발표한 데 이어 이달까지 우리투자증권(6,000억원), 삼성증권(4,000억원), 현대증권(5,950억원) 등이 유상증자 계획을 발표했다. 금융 감독 당국이 주금 납입일 기준 자기자본을 토대로 프라임 브로커리지 인가를 위한 자기자본 요건(3조원 이상)을 검토하겠다고 밝힌 만큼 12월29일이 납입일인 현대증권까지 4개 증권사는 연내 인가요건을 갖추게 된다. 자본금 기준 상위 5개사 중 유일하게 증자 계획을 밝히지 않은 한국투자증권 역시 IB요건을 충족시키기 위해 증자 방안을 논의 중이다. 빅5 중 유일하게 비상장사인 한국증권의 경우 100% 지분을 보유한 한국금융지주가 자본을 이전하는 형태로 유상증자가 이뤄진다. 지주가 보유한 현금성자산이 풍부하다면 현금이전으로 간단하게 증자를 실시할 수 있지만 6월말 현재 한국금융지주의 개별 기준 현금성자산과 단기금융자산은 4,400억원 규모다. 한국투자증권의 6월말 기준 자본총계는 약 2조2,695억원으로 프라임 브로커리지 인가요건인 3조원에서 7,305억원이 모자란다는 점을 감안하면 금융지주는 유상증자와 회사채발행 등을 통해 추가로 3,000억원의 상당의 자금을 마련해야 하는 상황이다. 이에 따라 업계에서는 한국금융지주가 회사채를 발행하고 자산재평가를 통해 일부 보완하는 방식으로 한국증권의 증자를 진행할 가능성이 높은 것으로 보고 있다. 정길원 대우증권 연구원은 “대형 IB 기준을 충족시키는 증권사들은 앞으로 신사업에서 과점적인 라이센스를 얻게된다는 점에서 유상증자라는 비용이 수반됐지만 한국증권은 지주의 차입이라는 대안이 있다”며 “한국금융지주가 회사채를 발행하고 자산 재평가 등으로 일부 보완하는 방식이 유력하다”고 분석했다. 외국인 투자지분이 40%를 웃돈다는 점을 감안하면 주가 희석 우려가 큰 대규모 유상증자 보다 차입을 통해 자본을 늘릴 가능성이 높다는 설명이다. 한국금융지주 고위 관계자는 “지주가 유상증자를 실시할 경우 주주들의 반발이 있을 수 있고 증권으로 자본을 이전하기까지 2개월의 시간이 걸릴 수 있지만 차입을 한다면 시간을 단축할 수 있다”며 “주주 가치를 훼손하지 않는 선에서 다양한 방안을 검토하고 있다”고 밝혔다. 일각에서는 한국투자증권이 11월말까지 자본확충에 나서지 않을 가능성도 있는 것으로 보고 있다. 박선호 메리츠종금증권 연구원은 “한투증권은 약 5,000억~6,000억원의 자금 조달이 필요하다는 점에서 유상증자를 실시하더라도 최대 주주의 지분율 희석을 피하기 위해서는 단기간에 1,000억~1,500억원의 자금을 조달해야 하는 부담도 있다”며 “한국금융지주의 차입을 통해 자본확충을 하더라도 이자비용 부담이 높아 11월말까지 요건을 갖출 가능성은 높지 않다”고 지적했다. 한국투자증권 관계자는 “앞서 유상증자를 결정한 4개 증권사와 달리 한국증권은 지주사가 100% 지분을 보유하고 있어 이른 시일 안에 다양한 카드를 조합해 자본을 확충할 수 있다”며 “지주의 유상증자ㆍ회사채발행ㆍ자산재평가 등 다양한 방안을 검토하고 있다”고 밝혔다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >