|

|

지난 2011년 이후 잠잠하다 싶었던 저축은행 영업정지가 다시 불거진 곳은 예금보험공사 산하의 저축은행이다. 14일 영업정지 계획이 알려진 해솔과 한울은 이미 파산한 솔로몬 재단 아래에 있으면서 예보의 관리를 받았다.

문제는 부동산 경기 하락과 저축은행 먹거리 축소 등 안팎의 환경이 어려워지면서 저축은행 매물의 인기가 떨어진 현실이다. 반면 여론을 의식해 '제값'에 '올바른' 인수자에게 팔려는 금융당국의 의지는 강했다. 인기 없는 물건을 비싼 값에 팔려다 아예 팔지 못하는 상황이 시작되는 것이다. 금융당국 관계자는 "예보는 헐값 매각을 걱정하지만 오히려 공적자금을 회수할 수 있는 가장 좋은 방법은 예보가 가진 부실저축은행을 가능한 빨리 파는 것"이라고 강조했다.

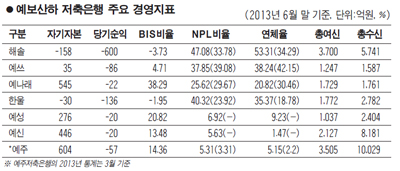

◇영업도 매각도 지지부진=현재 예보는 5개 가교저축은행의 대주주이고 2개의 부실저축은행을 관리하고 있다. 예쓰ㆍ예나래ㆍ예성ㆍ예신ㆍ예주가 가교저축은행으로 새 주인을 기다리고 있고 해솔과 한울도 예보의 관리를 받고 있다.

예보는 부실저축은행을 혼란 없이 영업정지시키고 새 주인을 찾도록 하기 위해 일정기간 대주주가 돼 이들 은행을 맡았다. 실제 예보의 가교저축은행제도나 부실저축은행 관리 제도는 '금요일 오후 영업정지 월요일 오전 영업재개'를 가능하게 했다. 영업정지를 당한 저축은행의 업무를 가교저축은행이 맡아 처리하면서 예금자 입장에서는 저축은행의 이름만 바뀔 뿐 혼란이 적었던 것이다.

그러나 그 이후부터는 악순환의 연속이다. 저금리 기조로 은행에 신규 대출고객을 뺏기고 기존의 부동산 담보 대출이나 프로젝트파이낸싱 대출은 악화 일로다. 이 때문에 예보의 수차례 매각 노력에도 불구하고 이들 가교저축은행은 새 주인을 찾지 못하고 있다.

7차례에 걸친 매각 작업에도 실패한 예쓰저축은행이 대표적인 사례다. 예쓰저축은행은 2011년 9월 전주ㆍ보해ㆍ전북ㆍ으뜸저축은행이 부실화되면서 가교로 넘어갔다.

이곳의 6월 말 현재 NPL 비율은 37.85%로 지난해 같은 기간(39.08%)에서 미미하게 떨어졌다. 연체율의 경우 42.15%에서 38.24%로 낮아졌지만 여전히 고공행진을 이어가고 있다.

같은 해 전일ㆍ대전ㆍ한주저축은행이 가교화 된 예나래저축은행의 NPL비율과 연체율도 각각 25.62%와 20.82%로 높은 수준이다.

올해 초 부실화된 예주ㆍ예신저축은행의 NPL 비율은 5.31%, 5.63%로 상대적으로 양호한 수준이지만 다른 저축은행의 선례에 비춰봤을 때 시간이 흐를수록 건전성이 악화될 것으로 예상된다.

가교저축은행의 부실률이 이처럼 치솟는 이유는 주인 없는 관리인 체제 때문이다.

실제 가교저축은행들의 지점은 6.1개로 업계평균(3.8개)보다 월등히 많다. 임직원 숫자도 80명으로 업계평균(78.5명)에 비해 많다. 가교저축은행으로 넘어갔음에도 여전히 방만하고 책임질 수 있는 의사결정이 이루어지지 못하고 있다는 방증이다. 예보 관계자는 "가교저축은행은 여러 개의 저축은행이 한데 뭉친 것이어서 직원과 지점 수가 업계 평균보다 많을 수밖에 없다"면서 "매각이 돼야 풀 수 있는 문제"라고 토로했다.

특히 가교저축은행의 경영진은 임시직에 가까워 책임경영이 어렵다. 저축은행 중앙회의 고위임원은 "제대로 된 최고경영자에게 가교저축은행을 맡겨 정상영업을 하게 해야 한다"면서 "현재 가교저축은행 대표와 임직원은 책임을 안지는 경영을 하려고만 하니 부실이 계속 생길 수밖에 없다"고 지적했다.

한 저축은행 대표는 "가교저축은행은 계속해서 매각 과정에 있으니 수시로 실사가 들어오고 그러면 영업이 안 된다"면서 "또한 공모로 들어온 가교저축은행 대표는 '안정적 관리' 후 '매각'이라는 의무가 있는데 영업을 늘리면 자산 평가하는 데 문제 소지가 있을 수 있다. 그러니 공격적으로 영업해서 손실 줄이지 못한다"고 설명했다.

예보가 부실저축은행을 안정적으로 문 닫는 데는 성공했지만 제대로 문 여는 데는 여러 제약이 많다는 게 금융계의 한결같은 지적이다.

◇제값 미련 버려야=저축은행 매물에 대해 인수자가 아주 없는 것은 아니다. 러시앤캐시 등 대형 대부업체를 중심으로 저축은행을 인수하려는 움직임은 끊이지 않고 있다. 금융당국 관계자는 "아주 매수 입질이 없으면 가격을 낮출 수도 있을 텐데 인수의사는 계속 들어오고 있다"면서 "가격이나 조건 협상을 하다 계속 무산되면서 매각이 지연되는 것"이라고 설명했다.

물론 대부업체의 저축은행 인수에 부정적이던 금융당국도 최근 조건을 달아 허용 방침을 밝혔다. 다만 대부업체가 저축은행을 인수할 경우 기존 대부업을 포기해야 한다는 조항이 업계의 반발을 사고 있다. 러시앤캐시 관계자는 "대부업을 줄이라고 하고 금리도 20%로 낮추라는 조건은 까다롭고 기존에 저축은행을 인수한 대부업체와 형평성도 맞지 않는다"고 주장했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >